税務署は税目ごとに調査担当部署が違うため、同じ内容の事業を営んでいたとしても、個人と法人では税務調査の対象になる条件や確率が異なります。

本記事では、個人が税務調査を受ける確率と、調査対象になってしまう個人事業主の特徴について解説します。

税務署が税務調査を実施する理由

税務署を含めた国税当局が税務調査を実施するのは、「内国税の適正かつ公平な賦課および徴収の実現」を使命としているからです。

確定申告書が適正に作成されていなければ、正しく申告した人が損をすることになりますし、無申告者の放置は課税の不公平に繋がります。

税務署が扱っている税金は自主申告・自主納付であるため、申告誤りを是正しないと申告納税制度が崩壊してしまうことから、適正・公平な課税を実現するために税務調査が日々行われています。

個人事業主が税務調査を受ける確率

所得税の申告書は法人税の申告書よりも提出件数が多いですが、対象を個人事業主に絞ると、想像以上に税務調査を受けている計算になります。

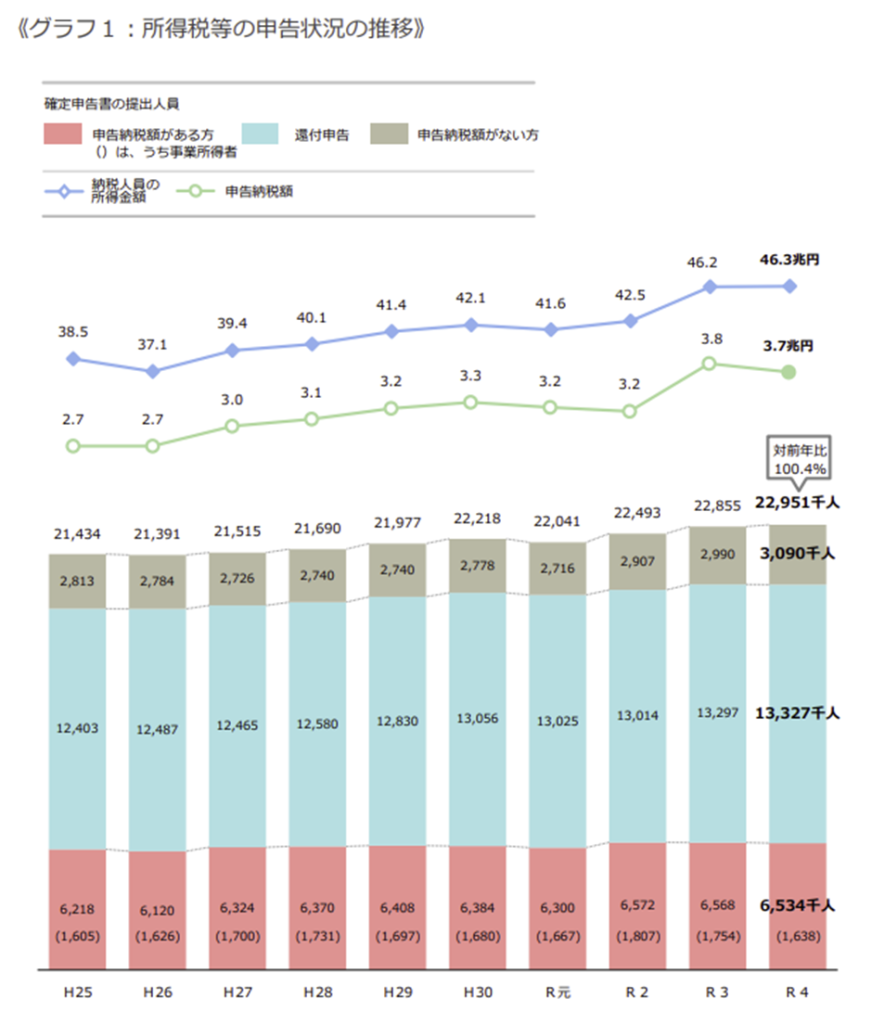

所得税の申告件数に対する調査割合は3%未満

令和4年分の所得税の申告件数は2,295.1万件なのに対し、令和4事務年度に行われた調査等の件数は約63.7万件ですので、申告件数に対する調査件数の割合はおおよそ2.7%です。

調査担当者が納税者の自宅や事務所を訪れて実施する「実地調査」の件数は46,306件ですので、申告書を提出した個人が実地調査を受ける確率は0.2%程度に留まります。

数字上では納税者のほとんどが税務調査を受けていないことになりますが、税務署に提出された申告書の大半は、医療費控除や住宅ローン控除を適用するために提出した還付申告です。

税務署の立場からすると、申告内容に誤りがない申告書を調査しても税収は増えませんし、赤字申告を調査しても増差税額が発生しないことが多いです。

税務署は不正還付などを防ぐ目的で還付申告を調査することはありますが、調査対象になるのは基本的には納税申告です。

したがって、確定申告で所得税を納めている納税者は、それだけで税務調査を受ける確率が数段階高くなるので注意してください。

出所:令和4年分の所得税等、消費税及び贈与税の確定申告状況等について(国税庁)

https://www.nta.go.jp/information/release/pdf/0023005-053.pdf

個人事業主の10人に1人は税務調査を受ける可能性がある

令和4年分の所得税における事業所得者の納税申告件数(163.8万件)は、全体の7%程度に留まりますので、事業所得者の10人に1人は数年間のうちに調査を受ける可能性があります。

売上が大きい事業者が調査対象になることは一般的にも知られていますが、調査対象者の選定は事業規模だけで判断しているわけではありません。

国税当局は調査を実施する件数が限られていることから、調査による実績はもちろんのこと、費用対効果も追求しています。

増差税額が発生しやすい事案と判断されれば、比較的事業規模が小さくても調査対象になりますし、明確な申告誤りがあれば即座に指摘されます。

個人に対する税務調査は、主に事業を営んでいる人に対して実施される傾向にあるため、個人事業主は税務調査の対象になりやすいことを念頭に対策を講じなければなりません。

税務調査の対象となりやすい個人事業主の特徴

個人事業主でも、税務調査の対象となりやすい事業者と対象になりにくい事業者があり、次の事項に該当する事業者については調査対策が必須です。

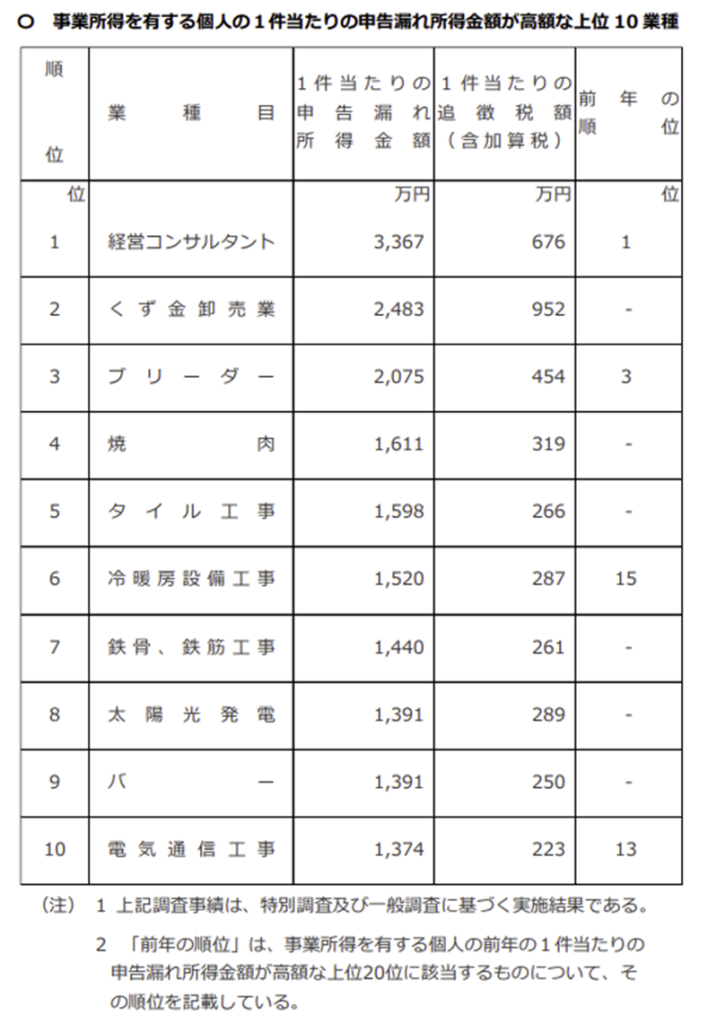

営んでいる事業が申告漏れの多い業種

税務署は税務調査の費用対効果を高めるため、申告漏れが発生しやすく、かつ、多額の増差税額を優先的に調査する傾向になります。

申告漏れの多い業種は他の業種に比べ相対的に調査を受けやすいことから、税務調査を回避するためには、標準以上の調査対策が求められます。

国税庁は事業所得を有する個人の1件当たりの申告漏れ所得金額が高額な業種を公表しており、令和4事務年度の第1位は経営コンサルタントです。

以前は風俗業やキャバクラなど、いわゆる夜の仕事が上位にランクインしていましたが、新型コロナウイルス等の影響で、直近においては申告漏れの多い業種には入っていません。

一方で、経営コンサルタントや太陽光発電、建設業関係については毎年のように上位に入るなど、一般的なイメージと現実では調査になりやすい業種は異なります。

出所:令和4事務年度 所得税及び消費税調査等の状況

https://www.nta.go.jp/information/release/kokuzeicho/2023/shotoku_shohi/pdf/shotoku_shohi.pdf

確定申告を行っていない(無申告)

個人事業主は法人と違い、無申告の割合が高いため、申告書を提出していない事業者に対する税務調査が積極的に行われています。

無申告者に対する調査は重点課題の一つとして掲げられており、無申告者に対する調査の取り組みを主なトピックスとして公表するほどです。

令和4事務年度における所得税無申告者に対する調査件数は5,229 件と、全体の調査件数を踏まえると少ないですが、前事務年度の件数が3,828件であることを鑑みると、調査件数は大幅に増加しています。

所得税の実地調査全体の1件あたりの申告漏れ所得金額は1,456 万円なのに対し、無申告者の申告漏れ所得金額は1.9倍の2,711 万円です。

税務調査は増差税額が見込まれる事案ほど対象となりやすいことから、確定申告書を提出していない個人事業主は税務署から狙われやすいです。

売上・経費の大幅な増減がある

継続的に事業を営んでいる個人事業主は、急激な売上・経費の増減が生じると調査対象になりやすくなります。

売上が増加すれば利益が発生する可能性が高くなりますし、利益を圧縮するために不当な方法で税金逃れを試みる納税者も一定数存在します。

売上が増えていないもかかわらず経費が急激に増加している場合には、計上されている経費の内容が適切であるかをチェックすることもあるため、不正する意図がない場合でも売上・経費が大きく変動したときは気を付けてください。

開業から3年を経過した個人事業主

一般的な税務調査では、3年分の申告書を対象にすることが多いため、開業してから3年経過すると調査対象者として選定されやすくなります。

開業して日が浅い時期は税知識が不十分であることから申告誤りが生じやすく、税務署は適正申告を促す意味合いも込めて税務調査に踏み切るケースもあります。

税務調査で申告ミスを指摘されれば本税だけでなく、加算税・延滞税も支払うことになりますので、事業を開始した時点から正しく申告することが大切です。

顧問税理士が不在

個人事業主の場合、確定申告書の作成に税理士が関与しているか否かで調査を受ける確率は変動します。

確定申告書の作成は税理士に依頼することもできますが、所得税の税理士関与割合は20%程度と、法人税の4分の1以下です。

税理士は税の専門家ですので、納税者が作成した申告書と税理士が作成した申告書を比較した場合、税理士が関与していない申告書の方が内容に誤りがあることが多いです。

税務署は申告誤りが見込まれる申告書から調査対象者を選定するため、税理士が関与していないだけで調査対象者となるリスクは高くなります。

税務調査を回避するために個人事業主がやるべき対策

税務調査は増差税額を得ることを目的に実施しますので、適正な申告書を作成していれば、それだけで調査を受ける確率は激減します。

税務署に申告内容が適正であることを証明するためには、正しく税額計算を行うのはもちろんのこと、青色申告や必要書類の添付など、申告内容を疑われる要素を少しでも多く排除することが大切です。

事業を続ける限り税務調査を受ける可能性はありますし、税務調査で誤りを指摘されれば、要注意人物として継続的にマークされることも想定されます。

なお、調査リスクは対策を講じれば大幅に下げることができますので、税務調査に関して不安がある方は一度、永安栄棟 公認会計士・税理士事務所までご相談ください。