令和6年度税制改正において交際費等の見直しが行われ、交際費等から除外される飲食費の基準額が、1人当たり5,000円から1万円に引き上げられました。

本記事では、交際費等から除かれる飲食費の金額基準が変更した経緯と、交際費等および飲食費に該当する範囲、そして損金計上する際の注意点について解説します。

目次

令和6年度税制改正における交際費等の変更点

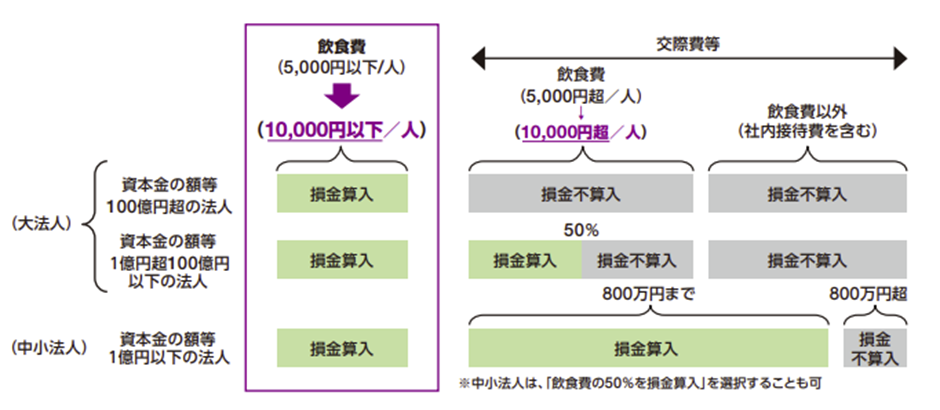

法人税では、接待交際費として支出した費用のうち、一定額以下の飲食費は交際費等の範囲から除かれます。

除外対象となる飲食費は、従来1人当たり5,000円以下とされていましたが、令和6年(2024年)4月1日以後からは基準額が1万円以下になります。

基準額の引き上げは、昨今の会議費の実態等を踏まえたものとされていますが、それ以外にも物価上昇による飲食費の高騰や、従来の5,000円の基準額は金額的に低いとの意見があったことも要因です。

令和6年度税制改正では、飲食費の基準額変更以外にも、接待飲食費に係る損金算入の特例及び中小法人に係る損金算入の特例の適用期限が3年延長されました。

法人が支出した交際費等は原則損金不算入ですが、資本金の額等が1億円超から100億円以下の法人は、接待飲食費の50%の損金算入が認められています。 中小法人(資本金の額等が1億円以下の法人)については、「接待飲食費の50%」または、「800万円までの交際費等の全額」のいずれかを選択できるため、交際費等を800万円以内に抑えれば交際費等を全額損金として算入することが可能です。

出所:令和6年度税制改正(財務省)

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei24.html

交際費等の範囲

交際費等は、交際費や接待費などの費用のうち、得意先や仕入先等の事業関係者などに対する接待・供応・慰安・贈答、その他これらに類する行為のために支出するものをいいます。

慰安のための支出であったとしても、専ら従業員のために行われる旅行等において通常生じる費用は、交際費等ではなく福利厚生費に該当します。

また、飲食その他これに類する行為のために要する費用のうち、その支出する金額を飲食等に参加した者の数で割って計算した金額が、1万円以下(令和6年3月31日までは5,000円以下)である場合も交際費等から除かれます。

(専ら法人役員や従業員、これらの親族に対する接待等のために支出するものを除く。)

飲食代として支払った費用が1人当たり1万円以内であれば全額を損金に算入できますし、1万円を超えた場合には、交際費等として損金算入の判定を行うことになります。

得意先や仕入先、事業関係等に対する支出のうち、次の性質があるものは交際費等には含まれません。

<交際費等には該当しない支出>

- 寄附金

- 値引きおよび割戻し

- 広告宣伝費

- 福利厚生費

- 給与等

寄附金と交際費等のどちらに該当するかは、個々の実態により判定することになりますが、金銭でした贈与は原則寄附金であり、社会事業団体や政治団体に対する拠出金や、神社の祭礼等の寄贈金についても交際費等には含まれません。 また、不特定多数の者に対する宣伝的効果を意図するものなど、広告宣伝費の性質を有する支出も交際費等には該当しません。

交際費等から除外される飲食費の書類の保存要件

交際費等の範囲から「1人当たり1万円以下の飲食費」を除外する場合、次の事項を記載した書類を保存しなければなりません。

<記載事項>

- 飲食等のあった年月日

- 飲食等に参加した得意先、仕入先、その他事業に関係のある者等の氏名(名称)およびその関係

- 飲食等に参加した者の数

- 費用の金額、飲食店・料理店等の名称・所在地

- その他参考となるべき事項

店舗を有しない飲食店である等を理由に、名称や所在地が明らかでないときは、領収書等に記載された支払先の氏名(名称)、住所(居所)または本店(主たる事務所)の所在地を記載しなければなりません。

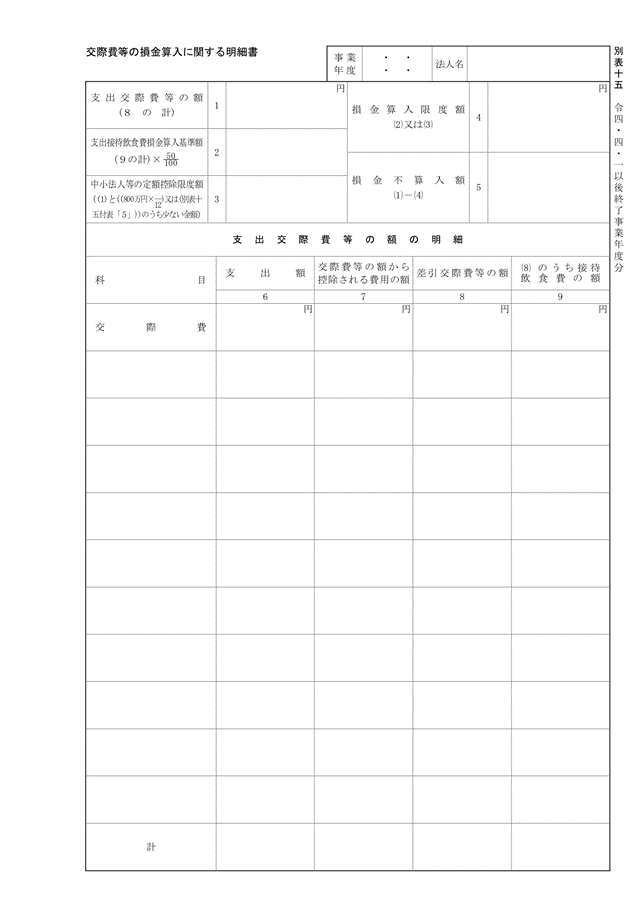

法人税の申告をする際は、別表十五「交際費等の損金算入に関する明細書」で損金算入する額を計算します。

出所:交際費等の損金算入に関する明細書(国税庁)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/shinkoku/itiran2022/pdf/15.pdf

1人当たり1万円以下の飲食費の判定

交際費等の範囲から除かれる飲食費は、次の算式で計算した1人当たりの金額が1万円以下の費用が対象です。

<1人当たりの飲食費の算定方法>

飲食等のために要する費用として支出する金額÷飲食等の参加者数=1人当たりの飲食費の金額

1人当たりの飲食費の金額は、単純に飲食等に参加した人数で除して計算した金額で判定します。

得意先等が飲食店等において、個々にどの程度の飲食等を行ったかは、1人当たりの飲食代を計算する上では関係ありません。

1人当たりの金額が1万円を超えた場合、その費用のすべてが交際費等に該当することになり、1万円を超えた部分だけが交際費等に該当する控除方式ではないため、交際費等に該当しない範囲で飲食代を支出したいときは、1人当たりの金額が1万円を超えないよう注意してください。

支出する費用に係る消費税等の扱い

「飲食等のために要する費用として支出する金額」に係る消費税等の額は、法人が適用している消費税の経費方式によって扱いが異なります。

法人が税込経理方式を適用している場合、支出する金額に消費税等の額を含めます。

一方、税抜経理方式を適用している法人については、消費税を支出する金額に含めないで飲食費1人当たりの金額を計算しなければなりません。

インボイス制度の導入により、適格請求書発行事業者以外の者から課税仕入れをする場合には、原則仕入税額控除を適用できなくなりました。

節税の観点からすると、相手方が適格請求書発行事業者に該当するかも関係してきますので、接待などのために飲食代を支出する際は、法人税だけでなく消費税の取扱いにも気を付けてください。

交際費等から除外される飲食費の範囲

税務調査では交際費等に関係する支出は必ずチェックされますので、交際費等から除外される飲食費の範囲を正しく把握することが大切です。

「飲食等のために要する費用」とは

飲食等のために要する費用は、飲食代だけでなく、飲食等のためのテーブルチャージ料やサービス料など、飲食店等に対して直接支払うものが対象です。

飲食等のために飲食店等に対し、通常直接支払わない費用は、飲食等のために要する費用には該当しません。

たとえば、得意先等を飲食店等へ送迎するための送迎費は、接待・供応に当たる飲食等を目的とした送迎という行為のために要する費用であり、飲食等のために要する費用に該当しないことから交際費等として扱います。

「飲食その他これに類する行為」に該当するもの

「飲食その他これに類する行為」のために要する費用には、自社の従業員等が得意先等を接待して飲食するための「飲食代」だけでなく、得意先等の業務遂行や行事開催に際して差入れた弁当の代金なども含まれます。

飲食費に該当する弁当代は、得意先等において差入れ後、相応の時間内に飲食されることが想定されるものを前提とするため、飲食物の詰め合わせの贈答など、中元や歳暮を渡すのと変わらないものは「飲食その他これに類する行為」には含まれません。

一方で、飲食店等での飲食後に提供されている飲食物の「お土産代」のうち、代金を飲食店等へ支払うものについては、相応の時間内に飲食されることが想定されるかに関係なく、飲食に類する行為に該当するものとして飲食等のために要する費用となります。

まとめ

交際費等から除外される飲食費の基準額は引き上げとなりましたが、飲食費に該当するかの判定方法は従来と同じです。

基準額が5,000円から1万円に拡大したことは納税者にとってメリットがある変更ですが、税制改正が行われた部分は税務調査でチェックされやすいので注意してください。

接待交際費は税金対策として活用しやすい半面、損金算入が否認されることが多い項目でもあります。

中途半端な対策はリスクが伴いますので、税金対策・調査対策は専門家に相談の上、事業者ごとに適した手段を用いることを推奨します。

税務でお困りごとがございましたら、ぜひ一度永安栄棟 公認会計士・税理士事務所へご相談ください。