「交際費」とは

交際費とは、事業をスムーズにおこなうために、取引先と飲食したり、贈答品を提供したりした場合に生じる支出です。

一般的に、交際費は取引先に関する支出と思われがちですが、社内の従業員に対する支出を含むことがあります。たとえば、「特定の部署の打ち上げ費用を会社が負担した場合」などがこれに該当します。詳細は、「福利厚生費に該当するケース」で解説します。

また、厳密に言うと、税務上は「交際費」ではなく「交際費等」として定義されていますが、この記事では便宜上「交際費」としています。

なお、国税庁は「交際費等」を以下のように定義していますので、ご確認ください。

「交際費等とは、交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出するものをいいます。」

(出典:国税庁HP https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5265.htm)

法人税法における「交際費」の具体的な範囲とは?

ここでは、「交際費」と「交際費に類似する支出」の範囲の違いについて解説をします。

「交際費に類似する支出」のなかには、社会の習慣や商取引上の慣習などの理由から「交際費として処理しなくてもよい」とされているものがあり、交際費とは明確に区別されています。

なぜ、このように規定されているかというと、交際費は経費として認められる(損金算入される)金額に、「限度額」が設けられているためです。

この限度額を超えた分は経費にできない(損金算入できない)ため、可能な限り「交際費以外」で処理をおこなうことで、「経費として認められる金額をトータルで増やす」ことができる可能性があります。

そのため、この記事では、「交際費として処理しなくてもよい」ものとして、福利厚生費・会議費・広告宣伝費・給与に該当するケースをとりあげ、詳しく解説をします。

福利厚生費に該当するケース

社内の運動会やレクリエーション、社員旅行など、従業員をいたわるための支出は交際費とはならず「福利厚生費」になります。

ただし、これには条件があります。それは、「従業員におおむね一律に」提供されているかどうかという点です。

具体的には、会社全体の忘年会における役員や従業員の飲⾷代は、「従業員におおむね一律に」提供されている支出のため、福利厚生費に該当します。一方、特定の部署や一部の社員の飲食代を会社が負担した場合は、交際費に該当することがあります。

会議費に該当するケース

・接待における「1人あたり5,000円以下」の飲食費

取引先の接待で飲食代を支払った場合でも、交際費から除外できるケースがあります。具体的には、支払金額を参加者数で割った数が5,000円以下である場合、つまり「1人あたりの飲食代が5,000円以下」のときがこれに該当します。

この場合、一般的には「会議費」で処理します。つまり、接待で「1人あたりの飲食代が5,000円以下」であれば、経費にすることができる(損金算入ができる)というわけです。

なお、これは特例のため、以下の事項が記載された書類を保存する必要があります。

| 飲食等のあった年月日 |

| 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名または名称およびその関係 |

| 飲食等に参加した者の数 |

| その飲食等に要した費用の額、飲食店等の名称および所在地(店舗がない等の理由で名称または所在地が明らかでないときは、領収書等に記載された支払先の氏名または名称、住所等) |

| その他飲食等に要した費用であることを明らかにするために必要な事項 |

その他、注意点としては、社内のメンバーによる飲食代である「社内飲食費」は、この特例の対象外となっている点です。そのため、たとえば、社内の特定の部署の打ち上げ費用が1人あたり5,000円以下であっても、交際費から除外することはできません。

会議のために必要な費用

会議を目的とする支出は、それが飲食などに関連したものであっても、交際費とする必要はありません。

たとえば、会議や商談で、お菓子やお茶、お弁当などを提供した場合は「会議費」として処理します。ここでのポイントは、会議に関連して「通常要する費用」であるかどうかという点です。

そのため、飲酒をしていたり飲食代が高額であったりした場合は、会議のための支出として「一般的に妥当かどうか」を慎重に判断する必要があるでしょう。

なお、会議の場所については特に制限がないため、ホテルなどであっても、会議の実態があれば会議費で処理することが可能です。

広告宣伝費に該当するケース

取引先に贈答品を提供する場合、基本的には「交際費」となります。しかし、宣伝を目的とした支出は「広告宣伝費」として計上することが可能です。具体的には、カレンダー・手帳・手ぬぐいなどを取引先に提供する場合がこれに該当します。

ここでのポイントは、贈答品などの提供が「不特定多数の一般消費者」に対するものかどうかという点です。一般消費者とは、物やサービスを最終的に消費する人をいいます。 そのため、たとえば、医薬品メーカーが医師に対して贈答品を提供するケースは、不特定多数の一般消費者に対する支出ではないため、広告宣伝費にはならないと考えられます。

給与に該当するケース

従業員の「プライベートの飲食代」を会社が支払った場合、交際費や福利厚生費ではなく、「給与」として処理します。この場合、法人としては、税務上経費にできます(損金算入)が、従業員は通常の給与と同様に所得税が課税されます。

役員のプライベートな飲食代は、役員への給与となります。役員の給与は、毎月定額であることなどの税務上の厳しい規制があるため、注意が必要です。

万一、「交際費」として計上していた費用が、税務調査などで「役員のプライベートな支出」と判断された場合、法人の損金に算入できないうえ、役員個人の所得税も課されるなど、様々な問題が生じます。そのため、役員の個人的な支出の扱いには、特に注意をしましょう。

その他の注意点

上記のほか、取材のための座談会や、情報収集のために一般的に必要とされる飲食代などは、「交際費」にはならず「取材費」などで処理します。この場合、税務上も経費にする(損金算入する)ことが可能です。

「交際費」を損金算入できる会社の規模と金額

中小企業は「800万円までの全額」を経費にできる

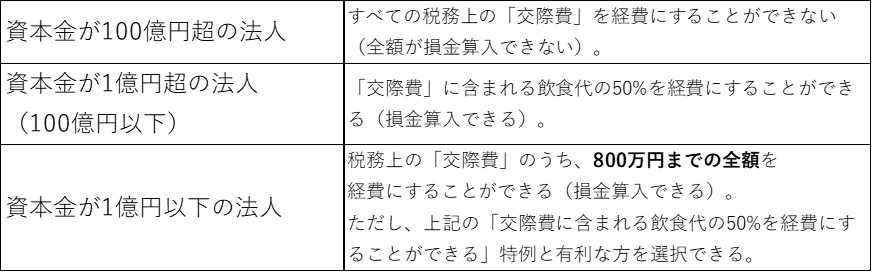

「交際費」の規定は、法人の規模に応じて以下の3段階に設定されており、中小企業(資本金が1億円以下の法人)は「800万円までの全額を、経費にすることができる」という特例が設けられています。

多くの中小企業においては、交際費を800万円も計上しないことが多いので、基本的には交際費の全額を経費にする(損金算入する)ことが可能といえるでしょう。

なお、「交際費」は税務上、原則として「全額」を損金に算入することができない規定となっています。つまり、すべて経費にすることができないわけです。

しかし、交際費は事業をスムーズにおこなうために必要な支出であるため、例外として、中小企業に対しては「特例」が設けられているという点を押さえておくとよいでしょう。

個人事業主と交際費

個人事業主は、交際費を経費として計上する上で、法人のような「上限」がありません。しかし、上限がないとはいえ、すべてのケースにおいて交際費が認められるわけではありません。

個人事業主が交際費を計上する場合は、「事業に関連した支出であるか」、「その支出が利益や事業の円滑化につながるか」などが重要です。

なお、個人事業主の経費全般についてはこちらで詳しく解説していますので、あわせてご覧ください。

「個人事業主が経費にできるものとは?判断基準を解説」

まとめ

この記事では、交際費の範囲や損金算入について解説しました。

交際費で特に重要なのは、「交際費の具体的な範囲」を把握し、「交際費として処理しなくてもよい」と認められているものについては、交際費以外で処理をおこなうことです。

また、中小企業は、「800万円までの全額」を、交際費として経費にする(損金算入する)ことができるという点も重要です。

事業をスムーズにすすめ、売上を拡大するためには、「交際費」が不可欠なケースも多いと考えられます。一方で、交際費の規定は複雑で、なかなか理解が難しいというのも事実です。

また、交際費は税務調査で必ずといっていいほど調査対象となる項目ですので、不安を抱える企業も多いでしょう。そのため、交際費全般についてご不安な点がある場合は、神戸市東灘区の永安栄棟 公認会計士・税理士事務所までお気軽にお問い合わせください。