法人と個人事業主では、支出内容が同じでも経費にできる種類は異なり、個人事業主特有の注意点もあります。

個人事業主が税務調査で経費を否認されないためには、経費として計上できる支出と計上できない支出を正確に区分することが大切です。 本記事では、個人事業主が経費にできる支出の種類と、経費計上する際のポイントを解説します。

目次

事業者が節税目的で経費を増やす理由

個人事業主は、収入から必要経費を差し引いた額が利益(事業所得)となり、利益に対して所得税や住民税が課されます。

「経費で落とす」とのワードを耳にすることもありますが、経費が多くなればその分だけ利益が少なくなるため、利益を抑える目的で支出を増やす事業者も存在します。

しかし、個人事業主はすべての支出を経費として計上することはできず、経費にならない支出を増やしても利益の額は減少しません。

また、税務調査で経費計上が否認された場合、本税に加えて加算税・延滞税も支払うことになるため、節税する際は経費を否認されないための対策も必要です。

個人事業主が経費で落とせる支出と落とせない支出

同じ支出でも、事業内容や支出した目的によって経費計上の適否は変わります。

□必要経費に該当する支出

個人事業主が経費として計上できる支出は、事業に必要なものに限られます。

事業に必要な支出とは、収入金額に対応する売上原価や収入を得るために直接要した費用をいい、経費にできる主な支出は次の通りです。

<経費にできる主な支出>

- 売上原価

- 給与、賃金

- 地代、家賃

- 減価償却費

- 水道光熱費

- 通信費

- 接待交際費

- 車両費

- 修繕費

- 消耗品費など

たとえば、個人で飲食店を営んでいる方の場合、料理を提供するために仕入れた食材は売上原価になりますし、店舗の家賃や水道光熱費、従業員の給与も経費として計上できます。

飲食店にとって食材は料理を提供するのに必要ですが、提供する予定のない料理のために仕入れた食材の購入費は、収入を得るために直接要した費用ではないため、経費として計上することはできません。

また、取引先を接待するための飲食代は接待交際費に該当しますが、友人との飲食代は事業に直接関係がありませんので、経費に計上していると税務調査で否認されるので注意してください。

必要経費に計上できない支出

個人事業主が不動産を借りて事業を営んでいる場合、地代家賃は経費にできますが、生計を一にする配偶者や、親族に対して支払う地代家賃は経費に計上することができません。

ただし、親族から借りた事業用不動産に対する固定資産税を支払っている場合には、その固定資産税を経費として計上できます。

税金関連では、事業税は全額経費になりますが、固定資産税で経費になるのは業務用の部分に限られます。

また、所得税や住民税は経費になりませんし、罰金や科料、過料についても経費にはできません。

個人事業主は家事関連費の取扱いに要注意

家事関連費とは、仕事とプライベートの双方に関係がある費用をいいます。

経費として計上できる家事関連費は、業務遂行する上で直接必要であったことが明らかに区分できる部分に応じた金額のみです。

公私で使用している自動車の購入・維持管理費や、店舗併用住宅に係る地代家賃および水道光熱費については、合理的な方法で事業に関わる割合を計算しなければなりません。

店舗兼住宅の場合、建物の床面積で按分割合を算出することができますし、自動車関連の費用は、走行距離や使用日数で按分するのも一つの方法です。

また、出張費用は仕事に関係する部分のみが経費計上の対象になりますので、プライベートの旅行も兼ねて出張したときは、仕事に関連する支出のみを経費として計上してください。

税務調査で指摘されやすい経費とは

税務調査では、納税者が提出した申告書の内容を一通り確認しますが、経費は入念にチェックされるので対策が不可欠です。

□前年よりも大幅に増加した支出

収入金額が同額でも、必要経費の額が大きくなければ利益は減り、納める税金は少なくなります。

支出が事実であれば問題ないですが、経費の水増しは脱税の手口として用いられることが多いため、税務調査では経費計上した支出が適正であるかを確認します。

収入を得るために直接要した費用であれば、高額な支出でも経費として認められますが、税務調査官が事業には直接関係がない支出と判断すれば、経費計上が否認されます。

そのため、支出が増加した場合や大きな支出が生じた際は、それらの支出が事業に直接必要な費用であることを証明することが求められます。

公私の双方で関わりのある支出

家事関連費は、個人事業主が税務調査で指摘されやすい費用です。

個人事業主は法人と違い、仕事とプライベートの双方で使用しているものが多いため、事業用部分に対応する金額のみを経費として計上しないと、税務調査で指摘を受けます。

税務調査官は、家事関連費の按分割合の確認はもちろんのこと、按分した根拠の提示を求めてきます。

したがって、家事関連費を計上する際は、取引の記録などに基づいて按分したなど、根拠を示せるよう準備してください。

税務署に経費を否認されないためのポイント

税務署で経費に関する指摘を受けないためには、基本的なポイントを押さえ、滞りなく実行することが大切です。

帳簿書類は定められた期間まで保存すること

経費計上を否認されないためには、収入を得るために直接要した費用のみを経費として計上するだけでなく、契約書など支出を確認できる証拠を提示できるよう、関係書類は破棄せず保存してください。

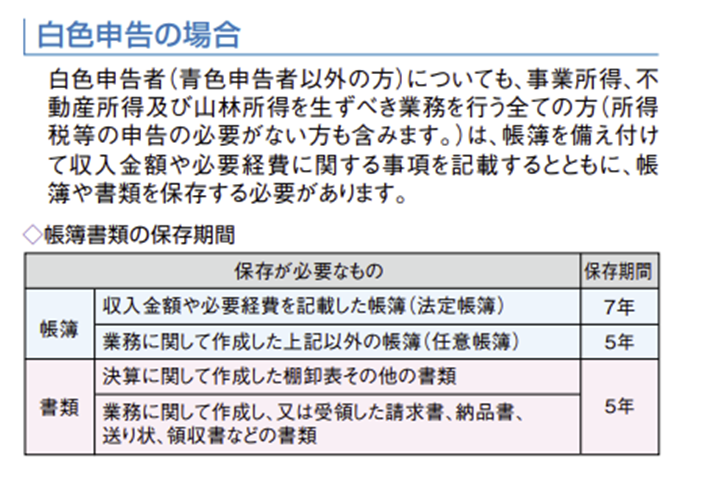

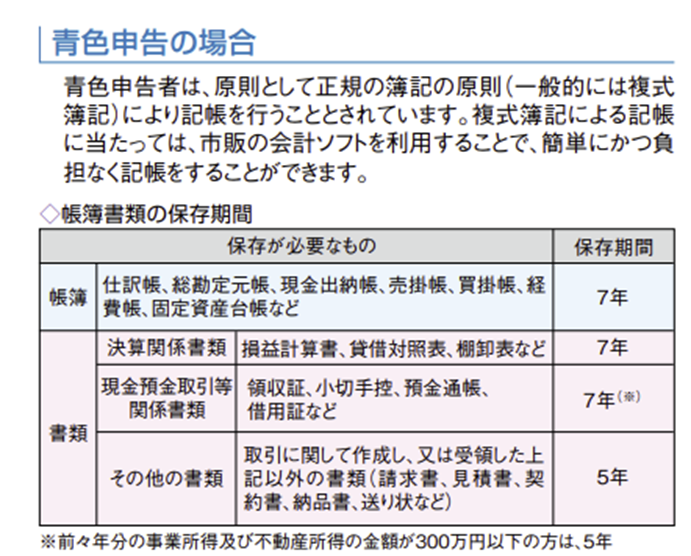

個人事業主は白色申告または青色申告で申告書を作成することになりますが、それぞれで帳簿書類の保存期間が定めてあります。

帳簿書類を保存していなければ経費が否認されるだけでなく、脱税が疑われることになるので気を付けてください。

出所:パンフレット「暮らしの税情報」(令和6年度版)(国税庁)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm

青色申告で確定申告を行う

青色申告は節税だけでなく、調査を受ける確率を下げる手段としても有効です。

青色申告制度は、所定の方法で帳簿に記帳している場合、青色申告特別控除などの特典を受けることができる制度です。

国税当局は少しでも正しく申告してもらうために、所定の方法で申告をすることを条件に税制上の優遇措置を設けています。

青色申告をしても税務調査を受けることはありますが、同程度の申告内容の青色申告と白色申告があった場合、白色申告の方が調査対象者として選定されやすいです。

税理士に経費計上の適否を確認する

税理士に申告作成依頼をするのは、確定申告事務を削減できるだけでなく、調査対象者として選定されにくくなる効果もあります。

税理士は税の専門家なので、経費計上の適否も判断できますし、税理士に申告書の作成を依頼すれば、申告誤りや計算ミスを防げます。

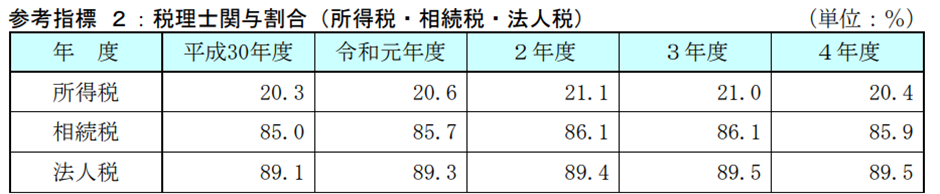

また、税理士が関与しているだけで税務調査の優先度は1段階下がりますし、所得税は主要な税金の中では税理士が関与している割合が低いため、調査対策としての効果は他の税金よりも大きいです。

出所:令和4事務年度国税庁実績評価書(財務省)

https://www.mof.go.jp/about_mof/policy_evaluation/nta/fy2022/evaluation/index.html

個人事業主の節税方法は専門家の意見を参考にしないと危険

個人事業主の節税方法は多種多様で、売上金額の大小や事業内容などによって最適な手段は変わってきます。

節税に関する情報はSNS等でも入手できますが、広まっている節税手法の中には効果の見込めないものや、脱税に該当するものも少なくありません。

税務調査で脱税認定された場合、重加算税として本税の35%または40%を納めることになるだけでなく、逮捕されるリスクも生じます。

専門的な相談は専門家に聞くのが最善ですので、具体的な節税手段や節税アドバイスを受けたい方は、1度税理士にご相談ください。

お困りのことがございましたら、永安栄棟 公認会計士・税理士事務所へぜひ一度ご相談ください。