小規模企業共済は個人事業主や小規模企業の経営者にとって、特に節税メリットが大きいと言われる制度です。節税メリットが注目されがちですが、それ以外にさまざまなメリットがあります。

一方で注意点もあるため、確認しておきましょう。このコラムでは小規模企業共済の概要とメリット、そして注意点を解説します。まだ加入していない方は、参考にしてみてください。

なお、小規模企業共済は中小企業基盤整備機構が運営しています。中小企業基盤整備機構が運営している制度で、同じく節税効果が高いといわれる制度に「経営セーフティ共済」がありますが、こちらについては「経営セーフティ共済(倒産防止共済)の概要 | メリットと注意点を解説」の記事で紹介しています。是非ご確認ください。

目次

小規模企業共済の概要

小規模企業共済は誰でも加入できる訳ではありません。小規模企業共済の概要と、加入要件を簡単に紹介します。

小規模企業共済の概要

小規模企業共済は、個人事業主や小規模企業の経営者等のための退職金積立制度で、独立行政法人中小企業基盤整備機構が運営しています。国の機関が運営しており、安心して加入できるといえる制度ではないでしょうか。

掛金を支払い、退職や廃業、または65歳になったら、退職金代わりとしてお金(共済金)を受け取れます。掛金は月額1,000円から70,000円まで選べ、途中増額や減額も可能です。

受取事由は個人事業主、法人の役員ごとにそれぞれ決められています。個人事業主の場合、廃業、死亡、65歳以上になった場合、法人成りした場合、そして解約した場合などです。

小規模企業共済の加入要件

小規模企業共済は、退職金を事業または会社から捻出しづらい方のための制度であるため、加入要件は個人事業主、小規模企業の経営者・役員に限定されています。要件は、下記の通り業種によって異なりますが、おおむね従業員が5~20人の小規模事業者が加入できる制度です。

- 建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

- 事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

- 常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

- 常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

- 上記「1」と「2」に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

(引用:中小企業基盤整備機構ホームページ)

なお、個人事業主の配偶者や親族が事業専従者で、「共同経営者」の要件を満たす場合は加入が可能です。詳細は中小企業基盤整備機構ホームページを参照ください。

小規模企業共済のメリット

小規模企業共済には、下記のようなメリットがあります。

- 掛金が全額所得控除の対象となる

- 掛金が増減できる

- 退職金代わりになる

- 貸付制度がある

- 受取時の税負担の軽減

1.掛金が全額所得控除の対象となる

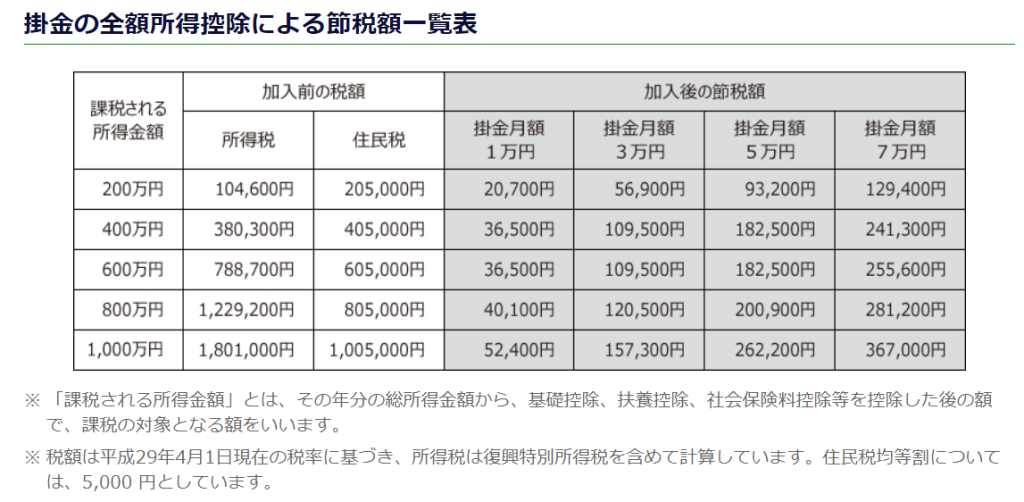

その年に支払った掛金は、全額所得控除の対象となります。所得税は所得が高いほど税率も高くなるため、所得が高い方ほど節税効果が高くなります。

節税効果の目安は以下のとおりです。

(引用: 中小企業基盤整備機構ホームページ)

2.掛金が増減できる

掛金の増減が随時可能であるため、資金の状況により調節ができます。節税金額を多くしたい場合には前納も可能です。

3.退職金代わりになる

個人事業主や小規模企業の経営者は、経営の状況によっては退職金をもらえないことが多くあります。小規模企業共済の共済金は、このような小規模事業者の退職金代わりとして利用できます。

税金の優遇を受けながら老後資金を準備する方法として、iDecoやNISAなどもありますが、それらと比較した小規模企業共済のメリットは以下のとおりです。

- iDecoは原則として60歳までは受け取れないが、小規模企業共済は途中解約も可能

- iDecoやNISAでの運用は、受取金額が運用結果に左右されるが、小規模企業共済は決められた金額が受け取れる

- NISAでの運用資金は所得控除の対象にならないが、小規模企業共済の掛金は所得控除の対象となる

4.貸付制度がある

掛金の納付期間に応じた貸付限度額の範囲内で資金を借りることができます。金融機関の借入と異なり審査がなく、入金までの期間も短いため、急な資金需要に対応可能です。

5.受取時の税負担の軽減

掛金は所得控除の対象となりますが、受け取った時には所得税の課税対象になり、税負担が発生します。しかし、小規模企業共済の共済金は税負担を少なくして受け取ることが可能です。

具体的には、資金の受取は原則として「一括」「分割」「一括と分割の併用」の3種類から選べますが、税法上の取り扱いは、一括で受け取った場合は退職所得、分割で受け取った場合は公的年金等の雑所得です。どちらも所得税法上は控除面で優遇されています。

ただし、解約の場合は一時所得扱いになり、退職所得、公的年金等の雑所得と比較すると税負担は増えるため注意が必要です。

小規模企業共済のデメリット・注意点

このように、所得税の税額控除を受けながら老後の資金を確保できる小規模企業共済は、多くのメリットがあります。しかし一方で注意点があります。

それは、加入期間によっては掛金が掛け捨てまたは元本割れをする可能性があることです。特に途中で任意解約した場合には、そのリスクが高くなります。詳細を説明します。

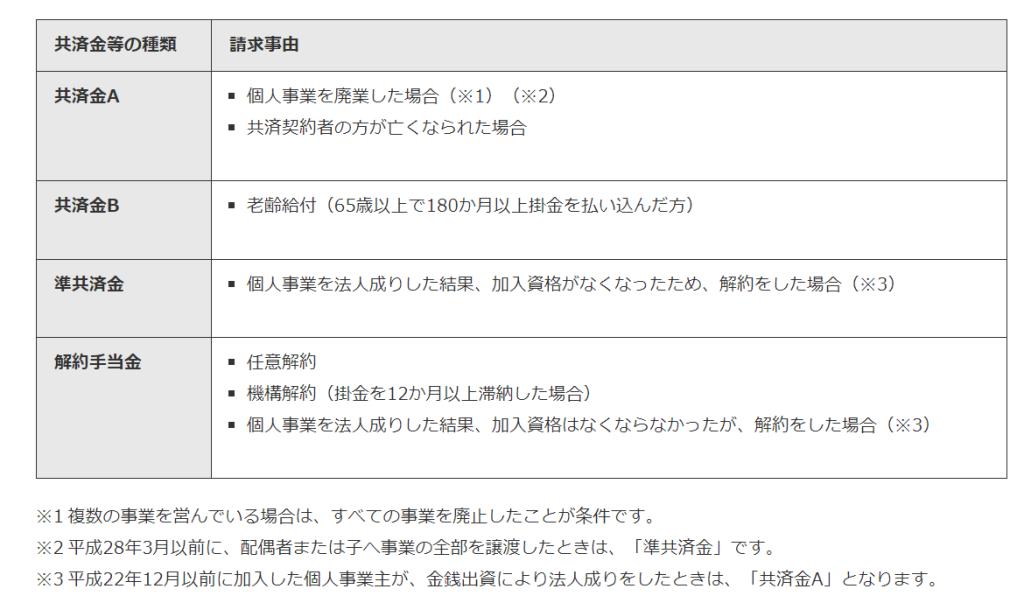

共済金の受取事由には4種類ある

個人事業主の受取事由は以下のとおりです。

(引用: 中小企業基盤整備機構ホームページ)

それぞれ、種類ごとに受け取れる共済金の条件が異なっています。

掛け捨てまたは元本割れをする場合

受取事由により、掛け捨てまたは元本割れをする状況が異なります。以下にまとめます。

- 共済金A、共済金Bは、掛金月数6か月未満の場合は受け取れません。

- 準共済金、解約手当金は、掛金月数12か月未満の場合は受け取れません。

- 掛金月数が240か月(20年)未満で任意解約をした場合、受け取れる解約手当金は元本を下回ります。

ここで240か月(20年)未満が元本割れのリスクがある、という面に不安な方もいるかもしれません。しかし、元本割れするリスクは任意解約の場合だけです。通常の廃業や65歳でもらえる老齢給付の場合は対象外です。例えば、iDecoの場合はそもそも解約ができない制度なので、解約できるだけでもメリットと考えることもできます。また、もし元本割れしても、所得控除ができている金額を考慮すれば、金額的にマイナスではないケースも多くあります。

まとめ

以上、小規模企業共済の概要とメリット、注意点を紹介しました。節税効果が高く、小規模事業者にはメリットが多い制度です。注意点も念頭におきながら、検討してみましょう。

また、小規模企業共済のほかにも老後資金の準備には、iDecoやNISA、貯金、保険などさまざまな方法があります。併用ができますので、それぞれの特徴を踏まえて組み合わせるのもよいのではないでしょうか。

小規模企業共済、iDecoやNISAを始め、税務相談については永安栄棟公認会計士・税理士事務所にお問い合わせください。