不動産事業の法人化目安は、課税所得800万円を超えたあたりです。これは課税所得が900万円を超えると、所得税率が33%となり、法人税率の23%を超えるためです。

また、不動産事業の法人化には3つのスキームがあります。

「そもそも法人化をすべきか悩んでいる」「どの方法で法人化すれば良いのかを知りたい」とお悩みの方もいらっしゃるでしょう。

今回は、不動産事業における法人化の目安や具体的なスキーム、法人化のメリット・デメリットなどについてまとめました。

税理士の立場から、難しい用語は極力使用せず、分かりやすく解説します。

記事を最後までチェックすれば、不動産事業の法人化に関する疑問が、ひと通り解決します。

目次

不動産事業で法人化する目安は課税所得800万円超

不動産事業の法人化を検討する最も一般的なタイミングは、個人の課税所得が800万円を超えたあたりです。

この背景には、個人に課される所得税と、法人に課される法人税の税率構造の違いがあります。

まず個人の所得税は、所得が増えるほど税率も高くなる、累進課税です。

| 課税される所得金額 | 税率 |

|---|---|

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から 17,999,000円まで | 33% |

| 18,000,000円から 39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

続いて法人税の税率は、原則として23.2%です。

課税所得が900万円を超えると、個人の所得税率は33%になります。そのため、課税所得800万円が法人化の目安とされています。

なお、副業で不動産事業を行っている会社員の場合、給与の課税所得と不動産事業の課税所得の合計が800万円を超えるかどうかが、法人化を検討する目安です。

不動産事業の法人化スキームは全部で3つ

不動産事業の法人化スキームは、以下の3つに分かれます。

- 不動産所有方式

- 不動産管理委託方式

- 一括転貸方式(サブリース)

それぞれ詳しく見てみましょう。

不動産所有方式

法人化スキームのなかで、最も一般的なのが「不動産所有方式」です。

不動産所有方式では、個人が所有していた不動産を法人に移転します。事業で得られる収益も、すべて法人のものとします。

個人に入ってくる所得を、すべて法人に移転できるため、所得税率と法人税率の差を活かした節税メリットを最も享受できる選択肢です。

しかし、登録免許税や不動産取得税などの税金がかかります。

不動産管理委託方式

不動産管理委託方式は、不動産の所有権は個人のままにして、設立した法人がその不動産の管理業務を請け負うといったスキームです。

個人から法人へ、管理業務への対価として管理料を支払います。この管理料が、法人の売上です。つまり、所得が個人から法人へ一部移転されます。

不動産管理委託方式における最大のメリットは、不動産の所有権を移転しないため、手続きや費用が発生しない点です。

一方で、節税効果は他スキームと比較して低いというデメリットがあります(管理料分しか個人の所得を減らせない)。

一括転貸方式(サブリース)

一括転貸方式(サブリース)は、ここまで紹介した不動産所有方式と不動産管理委託方式の、中間に位置するスキームです。

一括転貸方式(サブリース)では、個人が所有する不動産を、設立した法人が一括で借り上げます。そして、その法人が不動産を入居者に転貸します。

つまり入居者が法人に家賃を支払い、法人はその一部を個人に賃料として支払うといった形です。この差額が、法人の利益となります。

差額分の所得を個人から法人に移転できるため、不動産管理委託方式よりも節税効果が高いスキームであると言えるでしょう。

不動産事業で法人化する主なメリット

不動産事業で法人化する主なメリットは、以下の4つです。

- 所得税や相続税の節税ができる

- 経費の範囲が広がる

- 赤字を10年繰り越せる

- 決算月を自由に決められる

1つずつ詳しく解説します。

所得税や相続税の節税ができる

不動産事業を法人化する最大のメリットは、所得税と相続税の節税です。

所得税については、前述のとおりです。課税所得が800万円を超えると、法人化した方が節税になります。

また、個人で不動産を所有していると、その不動産の評価額がそのまま相続財産となります。

しかし法人が有する財産は、会社の株式を通じて評価されるため、評価額が低くなるケースがあります。

そのため法人化をして、不動産の所有権を移転していれば、相続税の節税につながります。

相続税については、以下の記事でも詳しく解説しています。

関連記事:相続税申告の税理士報酬目安は0.5〜1.0%!相場より高い理由や誰が払うべきかについて解説

経費の範囲が広がる

法人化をすると、個人のときよりも、経費として認められる範囲が格段に広がります。

経費は、節税において最も重要な要素です。経費が増えれば所得を圧縮でき、納税額が減ります。

法人化によって経費計上できる主な費用は、以下のとおりです。

- 福利厚生費

- 出張旅費

- 社宅

- 退職金

個人事業主の場合、上記は経費として計上できません。

法人化による経費の範囲については、以下の記事で詳しく解説しています。

関連記事:個人事業主は法人化することで経費計上できる範囲が拡大する

赤字を10年繰り越せる

不動産事業では、大規模修繕や空室の増加などによって、単年度で大きな赤字が発生するケースがあります。

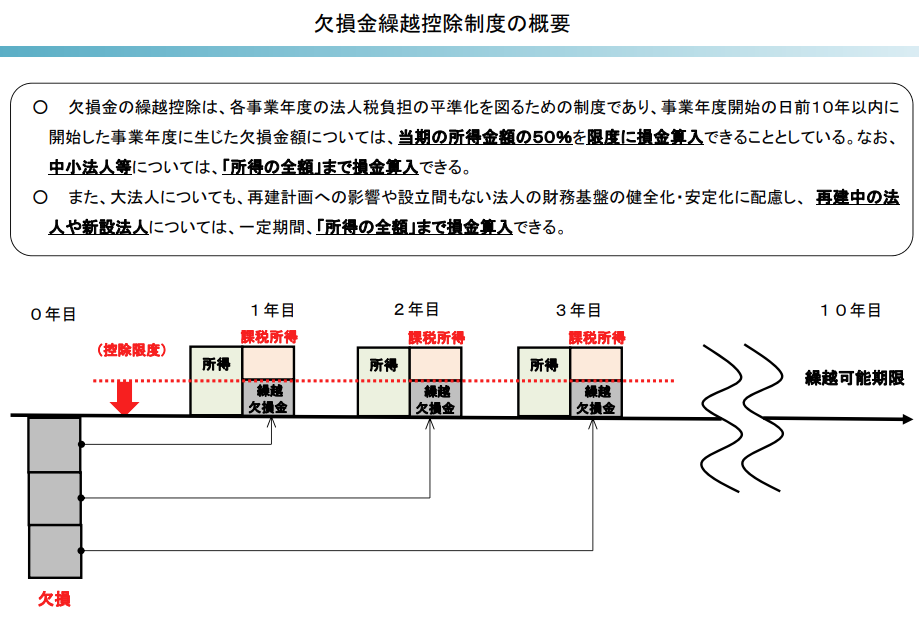

この赤字を、翌年以降の黒字と相殺できる制度を「欠損金繰越控除制度」と言います。

赤字を繰り越して、翌年以降に控除することで、課税所得の圧縮が可能です。つまり納税額を抑えられます。

以下は、欠損金繰越控除制度の具体的なイメージです。

なお個人事業主の場合、赤字を繰り越せる期間は最大3年です。一方、法人の場合は最大10年間繰り越せます。

上記画像のように、損金算入できる金額には、上限があります。つまり大きな赤字を抱えた場合、個人だと3年間では全額を損金算入できないかもしれません。

決算月を自由に決められる

個人事業主の会計期間は、法律で1月1日〜12月31日までと決められています。そして確定申告も、2月16日〜3月15日までです。

確定申告の時期が、不動産業界の繁忙期である1月〜3月と重なってしまいます。

一方、法人は会計期間を自由に決められます。決算月も同様です。

決算月は業務が増えるので、不動産事業の繁忙期と重ならないようにするのが良いでしょう。

不動産事業で法人化しない理由(デメリット)

不動産事業で法人化する主なデメリットは、以下の4つです。

- 手続きが複雑

- 費用がかかる

- 長期譲渡所得税率が適用されない

- 赤字でも法人住民税の納税が必要

それぞれ詳しく解説します。

手続きが複雑

個人事業主になる際の手続きは、それほど複雑ではありません。青色申告をするのであれば、開業届と青色申告承認申請書の提出が必要なくらいです。

一方、不動産事業の法人化には複雑な手続きが必要です。具体的な流れを、以下にまとめました。

- 株式会社か合同会社かを決める

- 法人化スキームを決める

- 会社の基本事項を決める

- 法人の実印を作成する

- 定款を作成する

- 資本金を支払う

- 法務局で登記申請をする

- 税務署に個人事業の廃業を届け出る

- 税務署に法人の設立を届け出る

上記のなかには、自力ではどちらが良いか判断できないもの(株式会社か合同会社か、法人化のスキームなど)や、そもそも自力での対応が難しいもの(定款など)があります。

費用がかかる

法人化には、以下の費用がかかります。

- 定款費用

- 登記費用

- 資本金

定款とは、会社の基本的なルールを定めた書類のことです。上記3つの費用を合計すると、最低でも24万円ほどかかります。

また、法人化をした後は、健康保険と厚生年金への加入が義務付けられるケースがあります。従業員を雇用する場合には、労災保険や雇用保険に加入しなければなりません。

さらに、税理士や弁護士と顧問契約を結ぶ場合、年間数十万円の費用が必要です。

個人事業主であれば、自力での確定申告も不可能ではありませんでした。しかし法人化をすると、手続きが複雑になるため、税理士への依頼が原則となります。

法人化によってかかる費用については、以下の記事で詳しく解説しています。

関連記事:個人事業主から法人化する際の費用は最低24万円!後悔しないタイミングや年間費用についても紹介

長期譲渡所得税率が適用されない

売却を前提に、不動産事業に取り組む方が多いでしょう。不動産を売却した際の利益には、譲渡所得税がかかります。

そして個人事業主の場合、譲渡所得税は以下のように、不動産の所有期間によって異なります。

- 5年以内の場合:短期譲渡所得となり約39%

- 5年以上の場合:長期譲渡所得となり約20%

つまり所有期間が5年を超えてから売却をした方が、節税になるでしょう。

一方、法人の場合は所有期間に短期・長期の区分がありません。所有期間にかかわらず、約30%の税率となります。

そのため譲渡所得税の観点では、所有期間が5年を超える不動産を売却する場合には、個人事業主の方が有利です。

例えば所有期間が5年を超えている場合、不動産の売却が完了してから、法人化するという選択肢もあります。

赤字でも法人住民税の納税が必要

個人事業主の場合、事業が赤字であれば所得税や住民税は課されません。

しかし法人の場合、例え事業が赤字であっても、毎年必ず支払わなければならない税金が存在します。それが「法人住民税の均等割」です。

法人住民税は、法人版の住民税です。法人が事業所をおく地方自治体に納めます。

法人住民税には、法人税の税額をベースにして算出される法人税割と、資本金額や従業員数などに応じて算出される均等割があります。

赤字の場合、法人税割分の納税は必要ありません。しかし均等割分の納税は必要です。

副業禁止の会社員は不動産事業を法人化すべき?

副業として不動産事業を営む会社員のなかには、会社への発覚を恐れて不動産事業に踏み切れない方もいらっしゃるでしょう。

たしかに法人化をすると、会社への発覚リスクが高まります。

まず法人化をすると、役員の氏名などが登記簿謄本に記載されます。もし何らかのきっかけで同僚などがこの情報を目にすると、副業の事実が発覚してしまうでしょう。

また法人を設立し、そこから自身に役員報酬を支払う場合、不動産事業における所得が事業所得から給与所得へと変わります。

これにより、年末調整の際に会社へ提出する書類から、副業が発覚する可能性もあります。

そもそも副業を直接禁止する法律はありません。しかし、多くの企業では副業を制限しているのが現状です。

法人化すべきかどうか悩む会社員は、一度税理士に相談してみるのがおすすめです。詳しくは次の項目で解説しています。

関連記事:不動産投資で確定申告が必要なのは所得が20万円を超えてから!会社員向けに方法を分かりやすく解説

不動産事業の法人化は税理士への相談がおすすめ

ここまでの解説通り、法人化に際して選択すべき事柄は複数存在します。どちらを選ぶかによって、法人化がうまくいくかどうかも変わります。

そのため、課税所得が800万円を超えて法人化を検討している方は、税理士への相談がおすすめです。

そもそも法人化すべきか、どういった方法で法人化すべきかなどを相談できます。

いずれにせよ、法人化をすると、決算を税理士に依頼することとなります。法人化の時点で税理士を探しておけば、後から見つける手間もかかりません。

また弊所のように、今後顧問契約を結んでいただけるのであれば、法人化に関するサポートを無料で提供する税理士事務所も存在します。

不動産事業における法人化は永安税理士事務所にご相談ください

永安栄棟税理士事務所では、弊所のお客様や今後顧問契約を結んでいただくお客様向けに、法人化時の「開業支援」サービスを無料で提供しています。

具体的なサポート内容は以下のとおりです。

- 設立支援:必要な届出書の作成や司法書士・社労士の紹介など

- 資金調達支援:資金調達方法に関するアドバイス

- 設立時の運営指導:役員報酬の金額や合同会社・株式会社の選択などのアドバイス

また個人事業主や中小企業向けの「確定申告丸投げパック」を提供しています。

サービス内容は以下のとおりです。

- 日々の会計帳簿の記帳

- 決算書の作成

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

料金は以下のとおりです。

| 売上規模 | 月額報酬(毎月) | 決算報酬(年1回) |

|---|---|---|

| 〜1,000万円 | 1万円(個人)2万円(法人) | 10万円(個人)12万円(法人) |

| 〜2,000万円 | 2万円(個人)2.5万円(法人) | 10万円(個人)12万円(法人) |

| 〜3,000万円 | 3万円 | 14万円 |

| 〜4,000万円 | 4万円 | 16万円 |

| 5,000万円超 | ご相談 | ご相談 |

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。ぜひ以下より、各プランについて詳しく見てみてください。

>>永安栄棟税理士事務所の「開業支援」を詳しく見てみる

>>永安栄棟税理士事務所の「確定申告丸投げパック」を詳しく見てみる

まとめ

不動産事業における法人化の目安や具体的なスキーム、法人化のメリット・デメリットなどについて解説しました。

法人化の目安は、課税所得が800万円を超えてからです。また、法人化には3つのスキームがあります。

不動産事業の法人化についてお悩みの方は、一度税理士に相談してみると良いでしょう。

弊所のサービスについては、以下よりチェックしてみてください。

>>永安栄棟税理士事務所の「開業支援」を詳しく見てみる

>>永安栄棟税理士事務所の「確定申告丸投げパック」を詳しく見てみる