個人事業主として活動する方は、青色申告または白色申告で確定申告を行うことになります。

どちらで手続きするかは事業者の選択になりますが、基本的には青色申告で手続きすることが望ましいです。

本記事では、青色申告と白色申告のメリット・デメリットおよび、青色申告が推奨される理由について解説します。

青色申告の特徴とメリット・デメリット

青色申告には税制上の優遇措置が与えられていますが、青色申告で手続きするためには一定の労力が伴います。

青色申告とは

青色申告は、一定水準の記帳に基づいて申告書を作成することを条件に、税制上の優遇措置が受けられる申告をいいます。

青色申告を選択すると、節税効果の高い制度を適用できるようになりますが、青色申告をするためには事前申請が必要です。

また、作成すべき帳簿は白色申告よりも多く、原則として正規の簿記に従って記帳することが求められるため、青色申告で手続きするためにはある程度の簿記知識を身に付けなければなりません。

青色申告の特典は節税効果が高い

青色申告者が適用できる主な特典は、次の3つです。

- 青色申告特別控除

- 青色事業専従者給与

- 純損失の繰越し

「青色申告特別控除」は、所得金額から最高65万円を差し引くことができる控除です。

事業所得や不動産所得は、収入金額から必要経費を差し引いた額が所得金額(利益)として所得税の課税対象となります。

しかし、要件を満たした青色申告者は、算出された利益から最高65万円を控除することができるため、青色申告をするだけで一定の節税効果が得られます。

「青色事業専従者給与」は、 配偶者等に支払う給与を事業所得などの必要経費として算入することができる制度です。

青色事業専従者に対して支払った金額が適正であれば、「青色事業専従者給与に関する届出書」に記載された金額の範囲内で、支払った給与を必要経費に算入することができます。

純損失の繰越しは、赤字を翌年の所得金額から差し引くことができる制度です。

通常、事業所得や不動産所得で発生した損失額(赤字)は、他の所得と損益通算することは可能ですが、控除しきれず残った損失額を翌年に繰り越すことはできません。

しかし、青色申告者は控除しきれない部分の金額(純損失の金額)を、最長3年間繰り越すことが認められています。

繰り越した損失額を翌年以降の所得金額から差し引けますので、赤字を無駄なく活用することができます。

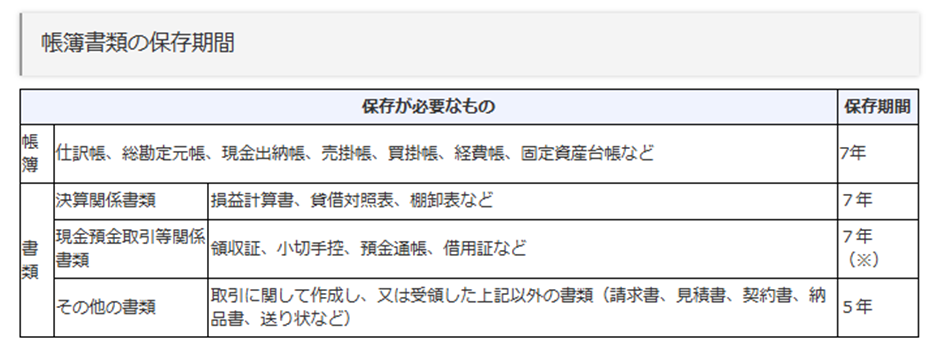

作成すべき帳簿が多く保存期間は原則7年

青色申告を行う場合、原則として正規の簿記で記帳しなければなりません。

正規の簿記とは、貸借対照表と損益計算書を作成できるように記帳する方法をいい、作成した帳簿書類は、基本的に7年間保存しなければなりません。

請求書や見積書などの書類については保存期間が5年となっていますが、それ以外の帳簿書類の保存期間は白色申告よりも2年長いです。

出所:記帳や帳簿等保存・青色申告(国税庁)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm

青色申告は事前申請が必須

青色申告は事前に申請書を提出し、税務署に承認された場合に限り適用できる制度です。

個人事業主が青色申告として申告手続きを行う場合、青色申告をしようとする年の3月15日までに、「青色申告承認申請書」を納税地の税務署に提出しなければなりません。

3月15日を過ぎてから承認申請書を提出した場合、青色申告で手続きできるのは翌年からとなるので注意が必要です。

ただし、新規開業した個人事業主(その年の1月16日以後に新規に業務を開始した場合)については、業務を開始した日から2か月以内に「青色申告承認申請書」を提出すれば、その年から青色申告で手続きすることができます。

なお、青色申告の対象となるのは不動産所得・事業所得・山林所得を有する方に限られ、雑所得として申告する際に青色申告は適用できません。

白色申告の特徴とメリット・デメリット

白色申告は基本となる申告手続きですが、青色申告と比較すると優劣が出るので、白色申告の特徴も確認してください。

白色申告とは

白色申告は、青色申告以外の申告をいいます。

個人事業主として活動を開始する際は、税務署に「個人事業の開業・開業等届出書」を提出することになりますが、白色申告をするために提出する届出書はありません。

取引等に関する記帳は白色申告者も必要ですが、青色申告者に比べると作成すべき記帳の種類は少なく、簡易な方法による記帳が認められています。

そのため、最低限の簿記知識を有していれば、新たに個人事業主として活動を始めた方でも申告書を作成することができます。

青色申告の特典が適用できない

白色申告に税制上の制約はないため、白色申告で確定申告書を作成したとしても不利益を被ることはありません。

しかし、白色申告者は青色申告の特典を受けられないことから、他の事業者が活用している節税方法を適用できない可能性があります。

たとえば、青色申告特別控除は最大65万円まで所得金額を控除できますが、白色申告者は、青色申告特別控除を受けられませんので、青色申告者よりも所得税の課税対象となる金額が最大65万円多くなります。

また、損益通算しきれない損失額が生じたとしても、損失額を翌年に繰り越すことができないので、青色申告に比べると節税面では不利です。

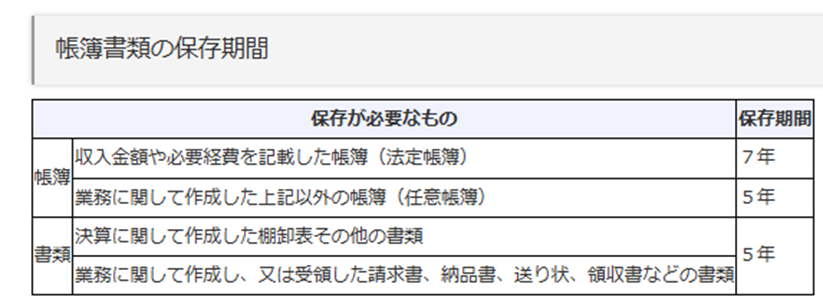

帳簿書類の保存期間は原則5年

白色申告は、簡易な方法による記帳が認められているため、青色申告者よりも帳簿書類を作成するための労力を抑えることができます。

収入金額や必要経費、取引を行う際に作成した帳簿や、請求書、領収書などの書類は保存する必要がありますが、保存期間は青色申告よりも短いです。

ただし、法定帳簿に該当する帳簿の保存期間は7年と、青色申告と同じ長さになっている点には注意してください。

出所:記帳や帳簿等保存・青色申告(国税庁)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm

個人事業主は青色申告と白色申告のどちらで申告すべきか

事業内容は同じでも、申告方式が違うだけで申告手続きにかかる労力や節税のしかたは変わりますので、ご自身にとってメリットがある申告方式を用いて手続きを行ってください。

節税するなら青色申告一択

青色申告と白色申告にはそれぞれに特徴がありますが、継続して事業を営む方は青色申告で確定申告書を作成して提出してください。

白色申告でないと適用できない制度は存在しませんが、青色申告をしないと適用できない制度は多数あります。

特に青色申告特別控除は、利益が出ている事業者であれば全員に恩恵がある制度なので、支払う税金を少しでも抑えたい事業者は青色申告で手続きした方がいいでしょう。

青色申告は税務調査を受けるリスクを下げられる

税務調査は個人事業主に対しても実施されますが、青色申告と白色申告を比較した場合、白色申告の方が調査対象になりやすいです。

国税当局は適正に申告書を作成してもらうための施策として青色申告制度を導入していますので、同一内容の青色申告と白色申告による申告書が提出された場合、白色申告で手続きした申告書を調査対象者として選ぶ可能性が高いです。

税務署は数年分の申告書をまとめて調査するため、申告書を提出してから数年後に税務調査が実施されることも珍しくありません。

青色申告も調査対象になることはありますが、白色申告に比べると対象になりにくいため、調査対策の観点で考えても青色申告で手続きすることが望ましいです。

個人事業主の税金対策は税理士に相談すべき

SNS上では、白色申告の方が税務調査を回避できると主張する人もいますが、税務署は青色申告を推奨していますので、白色申告が税務調査において優遇されることはないです。

継続的に事業を営んでいる個人事業主が白色申告で手続きしている場合、帳簿書類を適切に作成しているかを確認するために、税務調査が実施される可能性もあります。

少しでも節税したい個人事業主は青色申告で申告すべきですが、正規の簿記による記帳を行うなどの要件をクリアしなければなりません。

適切な税金対策を講じつつ、税務調査を回避したい個人事業主は、早めに税の専門家である税理士にご相談ください。

何かお困りのことがございましたら、ぜひ一度永安栄棟 公認会計士・税理士事務所へご相談ください。

また、弊所のサービスについては、以下よりチェックしてみてください。