起業する際は、個人事業主と法人のいずれかを選択することになります。

1人で事業を始める方は個人事業主を選ぶことが多いですが、当初から法人として活動することも可能です。

個人事業主と法人にはそれぞれに特徴がありますので、本記事で事業形態ごとのメリット・デメリットを解説します。

個人事業主の特徴

個人事業主は、起業するための手続きが少なく、初期費用を抑えながら事業を始められます。

個人事業主として起業する際の手続き

個人事業主は、個人で事業を営んでいる人をいいます。

起業するタイミングで税務署に開業届の提出は必要ですが、法人と違い設立登記手続きは不要です。

起業することに対して税金はかかりませんし、廃業届を提出すれば事業をやめることができるため、起業するハードルやリスクが低いのが特徴です。

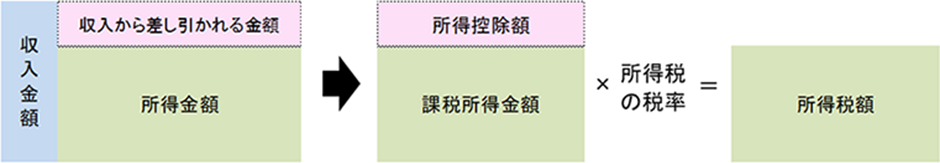

個人事業主に課される税金

個人事業主として稼いだ利益に対しては、所得税および復興特別所得税、住民税が課されます。

収入から必要経費を差し引いた額が利益(事業所得または不動産所得)となり、課税所得金額が大きいほど所得税の税率は高くなります。

また、営んでいる業種が製造業や不動産貸付業などの場合、一定の所得金額を得ている方に対しては個人事業税も課されます。

<所得税および復興特別所得税の計算の流れ>

出所:No.1000 所得税のしくみ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1000.htm

社会保険料の負担

個人事業主でも、5人以上の従業員を常時雇用しているときは、社会保険に加入しなければなりません。

従業員数が5人未満であれば社会保険への加入義務はありませんが、社会保険に加入した際には、従業員の社会保険料の一部を負担することになります。

法人の特徴

当初から一定以上の規模で事業を展開することを計画している方は、個人事業主ではなく、法人として活動するのも選択肢です。

法人として起業する際の手続き

法人は、法律上において自然人と同じように権利や義務がある組織・団体をいい、法務局で登記手続きをしないと法人格は取得できません。

税務署に法人設立届出書を提出するなど、個人事業主よりも起業時の手続きは煩雑で、会社のルールを定めた定款も作成する必要があります。

また、登記手続きの際には登録免許税などとして、6万円から30万円程度の費用がかかります。

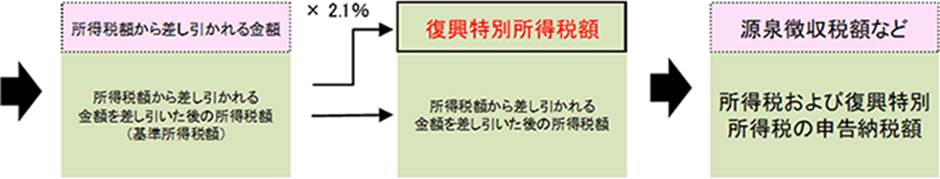

法人に課される税金

法人には、法人税・法人住民税・法人事業税などの税金が課されます。

法人税は利益に対して課される税金で、大まかな計算過程は個人事業主と同じですが、経費として計上できる種類や範囲は異なります。

会社が赤字になれば法人税はかかりませんが、法人住民税については赤字でも納付が必要となるので注意が必要です。

<法人税の計算の流れ>

出所:法人税の基本的な仕組み(国税庁)

https://www.nta.go.jp/publication/pamph/hojin/aramashi2022/pdf/01-03.pdf

社会保険料の負担

法人は、代表者が1人で立ち上げた場合でも、役員報酬を支払う場合には社会保険には必ず加入しなければなりません。

社長や従業員の社会保険料の一部を会社が負担することになるため、事前に支払う社会保険料の額を把握しておくことも大切です。

個人事業主と法人の違い

個人事業主と法人では、起業時の費用や税金面だけでなく、経営面にも違いがありますので、良い面だけでなく、悪い面も踏まえた上で事業形態を選択することが肝要です。

起業のしやすさ

個人事業主は登記手続きが不要なので、すぐに事業を立ち上げられますし、起業するためにかかる初期費用もほとんどありません。

法人は設立時に登録免許税などの費用がかかりますし、確定申告手続きも個人事業主に比べて複雑なので、税理士に依頼しないと申告書を作成するのは難しいです。

また、法人は維持管理費も毎年発生するため、小さい規模で事業を開始する場合には、個人事業主として活動した方が費用やリスクを抑えられます。

利益に対する税金の重さ

個人事業主と法人では、利益に対する税金の種類が異なるため、同額の利益が発生したとしても、納める税額は変わってきます。

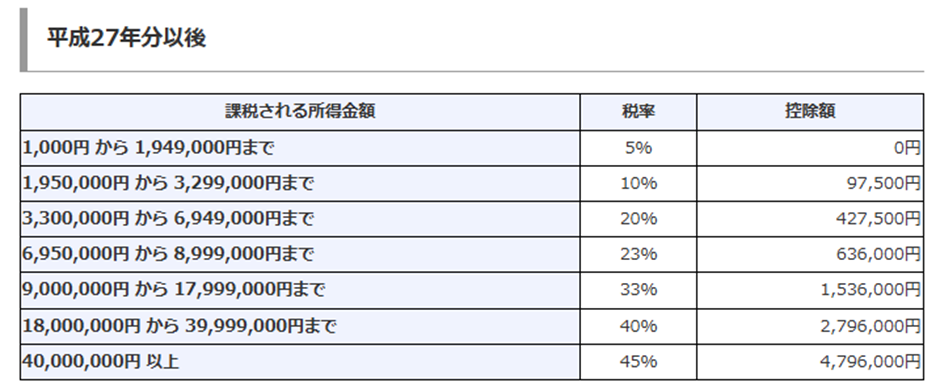

所得税の税率は7段階あり、最低税率は5%と低いですが、最高税率は45%と非常に高いです。

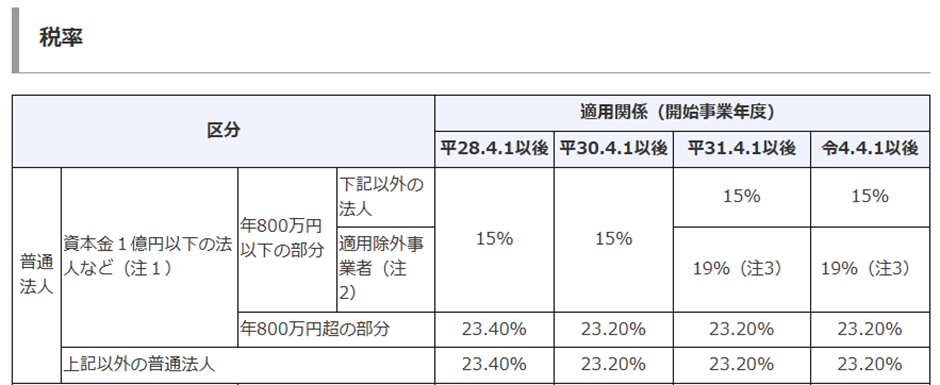

一方、法人税の税率は、中小企業の普通法人であれば800万円までは15%、800万円を超える部分に対しては23.2%の税率が適用されます。

利益が小さければ所得税の方が適用税率は低いですが、利益が800万円を超えたあたりから、法人税として計算した方が納める税額は小さくなります。

<所得税の税率>

出所:No.2260 所得税の税率(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

<法人税の税率>

出所:No.5759 法人税の税率(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm

経費の扱い

個人事業主が車などの資産を仕事とプライベートの双方で使用している場合、資産の取得費を全額経費として計上することはできません。

経費計上できるのは仕事として利用している割合に限られ、全額を経費にしていると税務調査で指摘されるので注意してください。

一方、法人に関しては、事業に関係がある支出であれば原則経費として計上できます。

役員に支払う報酬についても、条件をクリアすれば経費計上(損金算入)できますので、法人の方が経費を活用した節税が行いやすいです。

社会的信用度・資金調達のしやすさ

個人事業主と法人が同程度の規模であったとしても、法人の方が社会的信用度は高く、資金調達もしやすいです。

個人事業主は簡単に起業できるメリットがある一方、登記手続きが不要なので身元が確認しにくく、法人に比べると社会的信用度は一段劣ります。

また、個人事業主として活動している事業者と取引をしない企業もあるので、法人よりも広域に活動するのが難しいです。

資金調達に関しても、個人事業主は法人に比べて財務状況が不透明なことが多いため、お金を借りにくい傾向にあります。

個人事業主として起業するメリット・デメリット

個人事業主として活動するメリット・デメリットは、次の通りです。

<個人事業主のメリット・デメリット>

| メリット | 起業する際の手続きが簡便初期費用を抑えられる所得金額が小さい場合は適用税率が低い維持管理費が小さい廃業する際のコストがかからない |

| デメリット | 経費計上できる範囲が法人よりも狭い所得金額が大きくなると適用税率が高くなる社会的信用度が低い資金調達が難しく、利率が高く設定されやすい |

個人事業主は設立するコストがほとんどかからないなど、起業しやすいのが最大の魅力です。

個人事業主としてスタートすれば、事業が軌道に乗った段階で副業から本業に移行することもできますし、失敗したとしてもすぐに廃業できるので、法人よりも起業するリスクは低いです。

所得税の税率は、利益が一定以下であれば法人税よりも低いですが、一定額を超えると法人よりも税負担が重くなります。

法人として起業するメリット・デメリット

法人として活動するメリット・デメリットは、次の通りです。

<法人のメリット・デメリット>

| メリット | 経費計上できる範囲が広い節税手段が豊富利益が一定以上になると個人事業主よりも適用税率が低くなる社会的信用度が高い |

| デメリット | 設立手続きが煩雑設立費用がかかる維持管理費がかかる事務作業が増える |

法人は個人事業主よりも経費として計上できる範囲は広く、節税手段も数多く存在するため、税知識を有している会社ほど効率よく節税が行えます。

法人税の最高税率は23.2%と、所得税の最高税率45%の約半分となっているため、利益を出せる事業者ほど、法人として活動した方が節税できます。

法人は1人でも設立できますので、いわゆる「一人法人」として起業する人も少なくありません。

設立手続きや初期費用、維持管理費が生じるデメリットはありますが、専門家に相談・依頼することで解決できますので、事業内容によっては当初から法人として活動することも検討してください。

個人事業主と法人で迷ったら税理士に要相談

個人事業主と法人は一長一短なので、起業時点の状況や経営方針などによって選択すべき事業形態は変わります。

事業が軌道に乗った段階で、個人事業主から法人に移行(通称:法人成り)することも可能ですが、移行するためには法人登記などの手続きをしなければなりません。

コストを抑えるためには、当初から計画的に進めることが大切ですので、活動する事業形態に迷っている方は、早い段階で税理士に相談することをオススメいたします。

何かお困りのことがございましたら、ぜひ一度永安栄棟 公認会計士・税理士事務所へご相談ください。

また、弊所のサービスについては、以下よりチェックしてみてください。

>>永安栄棟税理士事務所の「開業支援」を詳しく見てみる

>>永安栄棟税理士事務所の「確定申告丸投げパック」を詳しく見てみる