「2割特例」とは?

「2割特例」の概要

令和5年10月1日より、インボイス制度が導入されます。

これまで消費税を納税する義務がなかった免税事業者は、インボイス発行事業者(課税事業者)となることで基本的には消費税を納税することになるため、税の負担が増えること等に不安を感じている事業者も多いのではないでしょうか。

実は、インボイス制度の開始に伴う税負担や事務負担を考慮して、小規模な事業者向けに「2割特例」という負担軽減のための制度が設けられています。

簡単に説明をすると、「2割特例」とは、免税事業者からインボイス発行事業者(課税事業者)になった場合、納める消費税を「売上の消費税の2割」とすることができる制度です。この制度は令和5年度の税制改正で法案が成立し、施行されました。

なお、令和5年度の税制改正については、こちらで詳しく説明していますので、あわせてご覧ください。

「令和5年度税制改正大綱 | インボイス、NISA、生前贈与加算期間延長、電子帳簿保存法、4点の概要解説」

この記事では、2割特例の「対象者」や適用を受けるための「具体的な方法」、「注意点」について解説します。ぜひ最後までお読みください。

税負担はどれぐらい軽減される?

まずは、2割特例によって税負担がどれぐらい軽減されるのかを、下図の具体例を用いて説明します。なお、説明の都合上、計算式は厳密なものではなく、簡易的な記載方法を用いています。

| 業種 | サービス業(飲食店以外) |

| 売上 | 700万円(消費税70万円) |

| 仕入 | 150万円(消費税15万円) |

上記のケースの場合、納税額を比較すると、以下のようになります。なお( )内の数字は2割特例と比較した場合の増加額です。

| 2割特例の納税額 | 原則的な納税額 | 簡易課税の納税額 |

| 14万円 | 55万円(+41万円) | 35万円(+21万円) |

2割特例が適用された場合、消費税の納税額は売上に関する消費税の「2割」となるため、14万円(70万円✕20%)を納税することになります。

一方、原則的な計算方法では、売上に関する消費税70万円から、仕入に関する消費税15万円を差し引いた金額である55万円を納税することになり、2割特例と比較して41万円多く納めることになります。

また、簡易課税を選択した場合、サービス業(飲食店以外)は「5種(仕入の消費税を売上の消費税の50%とみなす業種)」となるため、仕入に関する消費税は35万円(70万円✕50%)となり、納税額は35万円(70万円-35万円)となります。

この場合、2割特例と比較して21万円多く消費税を納めることになります。

上記は一例であり、2割特例で負担が軽減される税額は「業種」や「売上・仕入の金額」等によって異なるものの、多くの小規模事業者にとっては有効な負担軽減措置となるでしょう。

なお、消費税の基本的な考え方や計算方法については、こちらで詳しく解説していますので、あわせてご覧ください。

「消費税はどのように計算する?消費税の仕組みと注意点について解説」

対象者の条件は?

インボイス制度の2割特例は、インボイス発行事業者の登録日に、免税事業者からインボイス発行事業者(課税事業者)になった方が対象です。

免税事業者とは、簡単に説明をすると、2年前(個人は前々年・法人は前々事業年度)の課税売上高が1,000万円以下等の要件を満たす事業者で、本来は納税義務がありません。

しかし、免税事業者はインボイスの発行ができないことから、インボイス制度の開始にともなってインボイス発行事業者(課税事業者)となる事業者が多く存在します。

免税事業者からインボイス発行事業者(課税事業者)となる場合、多くは「税負担」や税金を納めるための「事務負担」が増大することが予想されるため、そのような事業者の負担を軽減するために「2割特例」が設けられたのです。

したがって、2年前(個人は前々年・法人は前々事業年度)の課税売上高が1,000万円超である場合等、インボイス制度に関係なく、もともと課税事業者である事業者は、2割特例の「対象外」となります。

その他、2割特例の対象外となるケースについては、こちらに詳しく記載されていますのでご覧ください。

「インボイス制度の負担軽減措置のよくある質問とその回答」問1

なお、インボイス制度と免税事業者については、こちらで詳しく解説していますので、あわせてご覧ください。

「インボイス制度とは?対応しないとどうなるか | 免税事業者を中心にわかりやすく解説」

「2割特例」の適用を受けるには?

事前の届出は不要で、申告書に「付記」するだけで良い

通常、消費税に関して特例の適用を受けるには、基本的に「事前」の届出が必要です。たとえば、簡易課税制度の適用を受ける際は、適用を受けようとする課税期間が始まる前に、指定の「届出書」を提出しなければなりません。

しかし、2割特例は、事前の届出が不要です。しかも、消費税の確定申告書に「付記」をするだけで特例の適用を受けることができますので、事前事後問わず、届出の必要がありません。

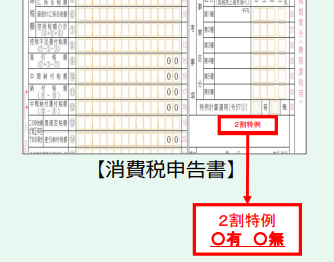

なお、財務省が公表している資料に、「付記」のイメージが掲載されているので参考にしてください。ただし、「付記」の記載方法は確定されたものではないため、変更される可能性があります。

(出典:財務省「小規模事業者に対する納税額に係る負担軽減措置(案)」)

注意点としては、2割特例の適用には届出が不要ですが、2割特例の対象者となるための要件である「インボイス発行事業者」の登録には、申請の手続きが必要です。

インボイス発行事業者として、インボイス制度の開始日(令和5年10月1日)に登録するには、令和5年9月30日までに申請書を提出する必要があるためご注意ください。

「2割特例」の適用期間は?

適用期間の具体例

2割特例は、適用できる課税期間が以下のように決められています。

令和5年10月1日~令和8年9月30日を含む課税期間

少しわかりにくいので、具体例を使って説明します。

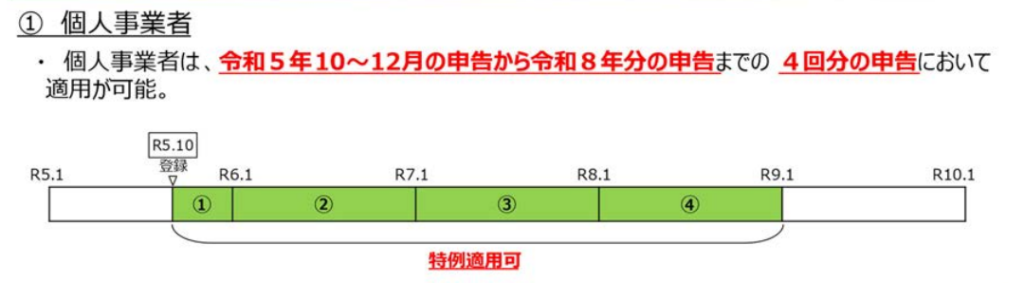

① 個人事業者の場合

免税事業者である個⼈事業者が、インボイスの開始日である令和5年10⽉1⽇から登録を受ける場合、下図の緑部分が適用の対象となります。

(出典:財務省「インボイス制度の負担軽減措置のよくある質問とその回答 」問2 https://www.mof.go.jp/tax_policy/summary/consumption/qa_futankeigen.pdf)

したがって、①令和5年(10月~12月分)、②令和6年、③令和7年、④令和8年の申告分が2割特例の対象となります。

なお、令和5年の1月~9月については消費税の免税事業者であるため、申告等の手続きは必要ありません。

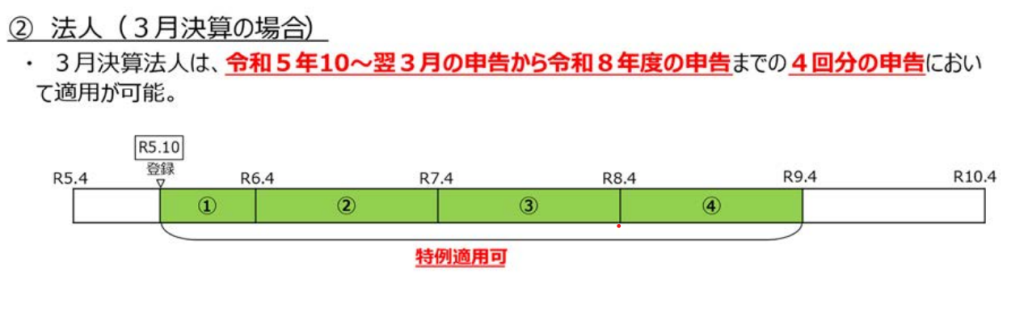

② 法人(3月決算)の場合

免税事業者である法⼈(3月決算)、インボイスの開始日である令和5年10⽉1⽇から登録を受ける場合、下図の緑部分が適用の対象となります。

(出典:財務省「インボイス制度の負担軽減措置のよくある質問とその回答」問2 https://www.mof.go.jp/tax_policy/summary/consumption/qa_futankeigen.pdf)

したがって、①令和6年3⽉決算分(10⽉〜翌3⽉分のみ)、②令和7年3⽉決算分、③令和8年3⽉決算分④令和9年3⽉決算分が2割特例の対象となります。

なお、令和5年の4月~9月については消費税の免税事業者であるため、申告等の手続きは必要ありません。

法人については、決算月によって対象となる課税期間が変わります。そのため、ご不明点がある場合は、神戸市東灘区の永安栄棟 公認会計士・税理士事務所までお気軽にお問い合わせください。

その他の注意点

すでにインボイス発行事業者の登録申請をしてしまった場合は?

事業者のなかには、令和4年の間に「課税事業者の届出書」と「インボイス発行事業者の登録申請書」を提出し、令和5年1月から課税事業者になっている方もいると予想されます。

この場合、令和5年10月からインボイス発行事業者として登録されることになりますが、令和5年1月から課税事業者であるため、2割特例の適用対象外となってしまいます。

しかし、結論からいうと、その場合でも手続きをおこなえば、令和5年10月から2割特例の適用を受けることが可能です。

上記の例が個人事業者であった場合、具体的には、令和5年4⽉1⽇~12⽉31⽇に「課税事業者選択不適⽤届出書」を提出することで、令和5年分から免税事業者に戻ることが可能です。

この場合、令和5年1⽉~9⽉については消費税を納める義務がなく、インボイス発行事業者となる令和5年10⽉~12⽉分についてのみ、2割特例を適用して消費税を申告・納税することになります。

なお、課税期間によって上記の期日は変動しますので、詳しくは弊所までお気軽にお問い合わせください。

「申告のたび」に適用の選択が可能

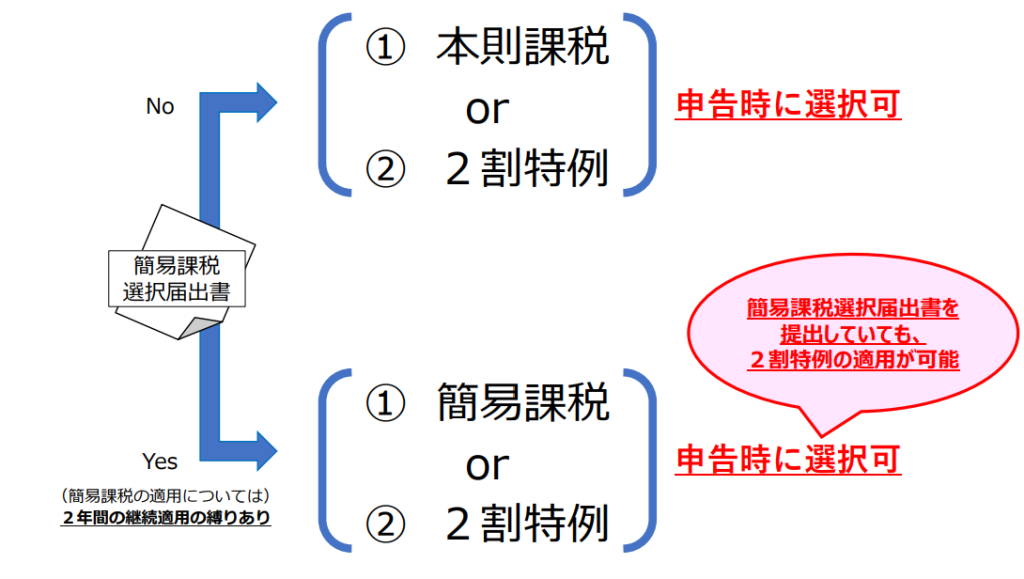

2割特例の適用を受けるかどうかは、申告時に選択することが可能です。つまり、2割特例を適用して申告した翌課税期間において継続して2割特例を適用しなければならないといった制限はなく、課税期間ごとに2割特例を適用して申告するか否かについて判断することができます。 これは、簡易課税の届出をおこなっている場合も同様であり、具体的なイメージは下図のようになります。

(出典:財務省「小規模事業者に対する納税額に係る負担軽減措置(案)」https://www.mof.go.jp/tax_policy/summary/consumption/invoice/invoice_1.pdf)

この場合、上図の①(本則課税や簡易課税)と②(2割特例)を両方計算する必要はなく、2割特例が明らかに有利な場合は、①を計算せずに申告・納税することが可能です。

まとめ

この記事では、インボイス制度の「2割特例」について解説しました。

2割特例で特に重要なのは、対象者の範囲です。

基本的にはインボイス発行事業者の登録日に、免税事業者からインボイス発行事業者(課税事業者)になった方が対象ですが、すでに「課税事業者の届出書」を提出してしまった場合でも2割特例の適用を受けられる方法がありますので、押さえておくとよいでしょう。

インボイス制度の2割特例は、小規模事業者にとって有効な負担軽減措置であるものの、制度や手続きが複雑な部分もあり、理解が難しいのも事実です。 そのため、2割特例についてご不安な点がある場合は、神戸市東灘区の永安栄棟 公認会計士・税理士事務所までお気軽にお問い合わせください。