課税所得が48万円を超える個人事業主の占い師と、20万円を超える副業占い師は、確定申告が必要です。

電話占い師も、上記に当てはまる場合は確定申告が必要です。

確定申告をしないと税務調査の対象となり、数十万〜数百万円の追徴課税を課される可能性があります。

今回は確定申告が必要になる占い師の条件や具体的なやり方、経費で落ちる項目などについてまとめました。

税理士の立場から、難しい用語は極力使用せず、分かりやすく解説します。

記事を最後までチェックすれば、占い師の確定申告について、ひと通り理解できます。

目次

確定申告が必要になる占い師の条件

以下のいずれかに当てはまる占い師は、確定申告が必要です。

- 課税所得が48万円を超える個人事業主の占い師

- 課税所得が20万円を超える副業占い師

それぞれ詳しく解説します。

課税所得が48万円を超える個人事業主の占い師

専業で占い師として活動している場合、課税所得が48万円を超えると、確定申告が必要です。

所得とは、売上から経費を差し引いた額のことです。そして所得から控除を差し引くと、課税所得を算出できます。

課税所得=所得(売上−経費)−控除

控除とは、確定申告の際、所得から差し引ける額のことです。

この48万円という金額は、すべての納税者に無条件で適用される基礎控除の額に由来します。

例えば所得が40万円の場合、基礎控除の48万円を差し引けば、課税所得はゼロになります。つまり所得税が発生せず、確定申告を行う必要はありません。

しかし電話占いのサイトなどから報酬を受け取る形で、所得税が源泉徴収されている場合には、所得が48万円以下でも確定申告をおすすめします。

払いすぎた税金が、還付金として戻ってくる可能性があるためです。

課税所得が20万円を超える副業占い師

副業として占い師をしている場合、給与以外の課税所得(占い師としての課税所得)が年間20万円を超えると、確定申告が必要です。

副業の場合、本業における税金は給料からの天引き(源泉徴収)という形で納税をしています。

「副業収入が1円でもあれば確定申告が必要」とすると、税務署はパンクしてしまうでしょう。

そのため、副業の場合は「課税所得20万円を超えなければ確定申告は不要」となっています。

しかし所得が20万円を下回る場合でも、住民税の申告は必要です。住民税の納税方法次第では、副業が会社にバレる可能性が高まるので要注意です。

住民税の納付方法については、後ほど詳しく解説します。

電話占い師も当然、確定申告が必要

電話占い師も、通常の占い師と同じ以下の条件で、確定申告が必要です。

- 個人事業主の電話占い師:所得が48万円を上回る場合

- 副業電話占い師:所得が20万円を上回る場合

通常の占い師と電話占い師では、経費として計上される項目がわずかに異なります。

例えば電話占い師の場合、プラットフォームに支払う手数料やヘッドセット、ウェブカメラなどが経費として計上できます。

一方で、旅費交通費のような経費は発生しづらいでしょう。

占い師が確定申告をしないとどうなる?

「占いは個人相手の商売だし、現金手渡しならバレないのでは?」のように考え、確定申告をしない方がいるかもしれません。

しかし無申告は、プラットフォームや顧客など、さまざまなルートから発覚します。

そのため、確定申告が必要な条件に当てはまっているのであれば、「確定申告をしない」という選択肢はありません。

無申告を放置すると、税収が減るだけでなく、きちんと納税をしている方の不公平感にも繋がります。

無申告を放置すれば、きちんと納税していた方も「無申告でもバレないのにきちんと納税するのが馬鹿馬鹿しくなってきた」という気持ちになるでしょう。

税務署としては、こういった事態は何としても避けたいと考えています。そのため、税務署が無申告を見逃すことはありません。

占い師が確定申告をしないと、それが税務署に発覚して、税務調査の対象になります。そして本来払うべき税金に加えて、数十〜数百万円の追徴課税を課されるでしょう。

関連記事:【個人事業主向け】「無申告でも税務調査が来ない」は間違い!来る確率や今からできる対策を紹介

占い師の確定申告のやり方

占い師の確定申告は、以下の4ステップで進めます。

- 必要書類を集める

- 決算書を作成する

- 確定申告書を作成する

- 確定申告書を提出する

必要書類とは、売上・経費・控除を証明できる書類のことです。支払い調書・領収書・クレジットカード明細・国民健康保険料に関する書類などが、必要書類にあたります。

1年間かけて集めた必要書類をもとに、決算書や確定申告書を作成します。

まず決算書とは、1年間の事業の収支をまとめた書類のことです。決算書の作成によって、所得金額が確定します。

作成する決算書の種類は、申告方法によって異なります。白色申告の場合が収支内訳書、青色申告の場合が青色申告決算書です。

書類の見本は、以下よりご確認ください。

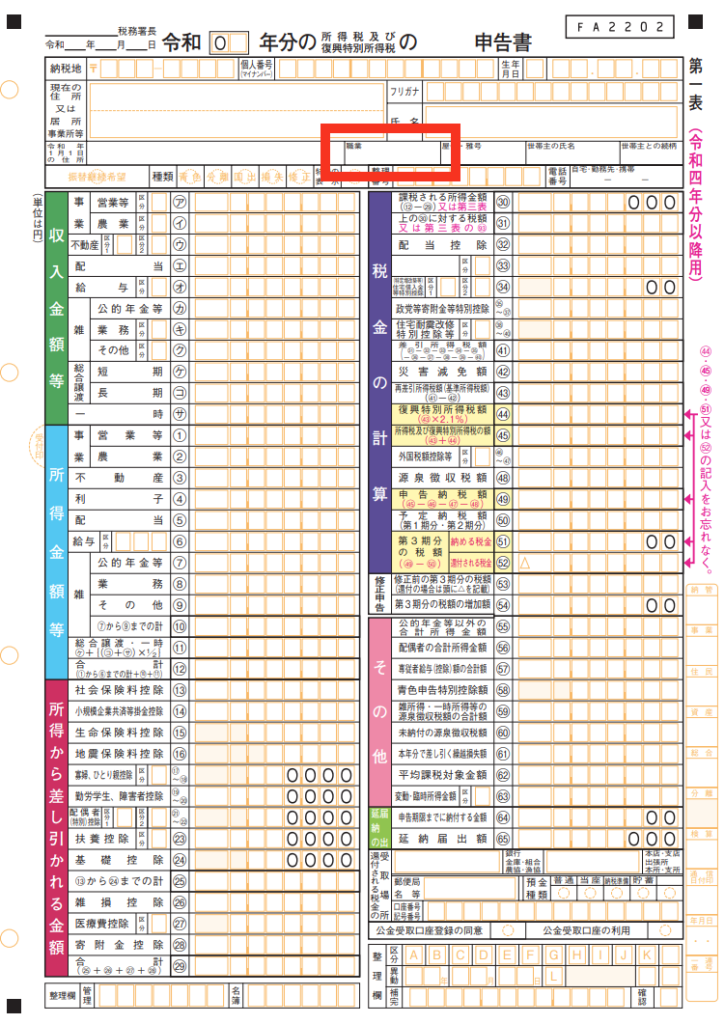

所得税を申告するために、決算書を参考にして作成するのが確定申告書です。確定申告書では、決算書で算出した所得に控除を加えて、課税所得を算出します。

国税庁が公開する確定申告書の見本は、以下よりご確認ください。

作成した決算書と確定申告書は、翌年2月16日から3月15日までの間に税務署へ提出します。

提出方法は、以下の3つです。

- 税務署で直接提出

- 郵送で提出

- e-Taxで提出(オンライン)

おすすめはe-Taxによる提出です。マイナンバーカードがあれば、24時間いつでも、自宅から確定申告書を提出できます。

関連記事:個人事業主は青色申告と白色申告のどちらで手続きすべきなのか

確定申告の際に記載する業種は「占い師」でOK

確定申告書には、職業欄があります。

何と記載すべきか悩む方もいるでしょう。結論、職業欄への記載はそのまま「占い師」で問題ありません。

「こう記載しなければならない」という正解はないので「占い業」や「カウンセリング業」といった記載でも構いません。

占い師の確定申告における経費で落ちる項目は?

占い師が経費として計上できる主な項目は、以下のとおりです。

- 新聞図書費

- 旅費交通費

- 地代家賃

1つずつ詳しく見てみましょう。

新聞図書費

タロットや占星術など、占いに関する専門書の購入費用は、新聞図書費として経費計上できます。

また、インスピレーションを得るための神話や歴史に関する書類、相談者の心理を理解するための心理学関連の書籍なども、事業に関連するのであれば経費として認められます。

旅費交通費

出張で占いを行う場合、移動にかかる費用は旅費交通費として経費になります。

具体的には、イベント会場までの電車代やバス代、車で移動した場合のガソリン代や駐車場代などがこれに該当します。

また、占いのスキルを向上させるためのセミナーや勉強会に参加するための交通費、宿泊費も経費として計上可能です。

地代家賃

事業を行う場所にかかる費用は、地代家賃として経費にできます。

専用の店舗を借りている場合は、月々の家賃、共益費、管理費などが全額経費となります。

自宅の一部を事務作業や電話占いなどで使用している場合は、家賃の一部を経費計上可能です。

例えば家賃10万円の自宅の4分の1を事業用スペースとして使用する場合、毎月25,000円を地代家賃として経費計上するといった形です。

これを家事按分と言います。

副業占い師が確定申告をすると会社にバレる?

副業として占い師をしている方の中には「会社にはバレたくない」と考える方も多いでしょう。

副業が会社にバレてしまう最大の原因が、住民税です。副業の所得が増えると住民税額も増え、その通知が会社の経理担当者に届きます。

このリスクを回避するためには、確定申告書を提出する際、住民税の徴収方法を選択する欄で「自分で納付(普通徴収)」を選ぶことが大切です。

占い師の確定申告は永安税理士事務所におまかせください

永安栄棟税理士事務所では、占い師を含めた事業者向けに「確定申告丸投げパック」を提供しています。

サービス内容は以下のとおりです。

- 日々の会計帳簿記帳

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

- 税務署への電子申告

文字通り、確定申告に関する業務をすべて丸投げしていただけます。

料金は以下のとおりです。

| 売上規模 | 月額料金 |

|---|---|

| 〜1000万円 | 1万円(10万円) |

| 〜2000万円 | 2万円(10万円) |

弊所のような丸投げプランを提供する税理士事務所は、多くありません。なぜなら税理士事務所にとって、あまり利益にならないからです。

そのような中、永安栄棟税理士事務所は以下3つの工夫によって、相場より安い価格での丸投げパックの提供を可能としています。

- お客様とのやり取りを完全オンライン化

- 単純作業のシステム化

- AIの活用

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。ぜひ以下より、丸投げパックについてチェックしてみてください。

無料の面談も行っています。

まとめ

確定申告が必要になる占い師の条件や具体的なやり方、経費で落ちる項目などについて解説しました。

課税所得が48万円を超える個人事業主の占い師と、20万円を超える副業占い師は、確定申告が必要です。

そして確定申告に関する知識や経験を持ち合わせていない場合には、税理士への丸投げ依頼がおすすめです。

永安栄棟税理士事務所では、月1万円〜にて「確定申告丸投げパック」を提供しています。詳しい情報は、以下よりぜひチェックしてみてください。