自力で節税対策を行うと、制度をうまく活用できなかったり、度が過ぎて税務調査の対象になったりするリスクがあります。

税理士に節税対策を依頼すれば、最大限の節税や手間の削減により、十分元を取れます。

「自力で節税対策をするか、税理士に依頼すべきか」とお悩みの方もいらっしゃるでしょう。

今回は、節税対策は税理士への相談がおすすめである理由や、受けられるアドバイスの具体例、税理士探しで失敗しない方法などについてまとめました。

税理士の立場から、難しい用語は極力使用せず、分かりやすく解説します。

記事を最後までチェックすれば、税理士に依頼するタイミングやメリットなどが分かります。

目次

節税対策は税理士への相談がおすすめ

以下3つの理由から、節税対策は税理士への相談がおすすめです。

- 節税には手間がかかるから

- 費用はかかるが元を取れるから

- 間違った節税をすると税務調査のリスクが上がるから

それぞれ詳しく解説します。

節税には手間がかかるから

節税対策には、膨大な時間と手間、そして最新の知識が必要です。日本の税制は非常に複雑で、毎年のように改正が行われます。

セルフメディケーション税制など、使える制度は無数に存在します。

しかし、それらをすべて把握し、自分の事業に適用できるかを判断するのは、至難の業でしょう。

例えば、数万円の税金を安くするために、何十時間もかけて調べ物をし、慣れない書類作成に追われるのは本末転倒です。

その時間を本業に費やせば、数万円以上の利益を生み出せるはずです。

税理士に相談すれば、あなたの状況に合った最適な節税策をピンポイントで提案してくれます。面倒な手続きや書類作成もすべて任せられます。

「時は金なり」「餅は餅屋」の言葉通り、手間のかかる節税対策は、税理士に任せるのがおすすめです。

費用はかかるが元を取れるから

税理士への依頼には、当然費用がかかります。

例えば確定申告を依頼する場合、最低でも年間20万円以上の税理士報酬が必要です。

しかし、税理士への依頼によって得られる節税効果や手間の削減によって、コスト以上のリターンを得られるケースが大半です。

30万円の税理士報酬を支払って、100万円の節税ができれば、差し引き70万円のプラスになります。

報酬を惜しんで自己流で申告し、本来払わなくて良い税金を払い続けている状態こそが、最も大きな「損失」です。

税理士への依頼にかかる費用については、以下の記事でも詳しく解説しています。

関連記事:税理士への相談料相場は単発1時間1〜3万円!顧問契約時の月額費用とコスパを比較

間違った節税をすると税務調査のリスクが上がるから

素人判断で行う自己流の節税には、間違いのリスクが常に付き纏います。

よくあるのが、以下のような公私混同です。

- 家族旅行の費用を旅費交通費にする

- プライベートな飲食代を接待交際費にする

本人は「これくらい大丈夫だろう」と思っていても、税務署の目は誤魔化せません。

税務調査が入った際、これらの経費が「事業に関連性がない」として否認されると、節税したつもりだった税金をすべて支払うことになります。

それだけでなく、ペナルティとして「過少申告加算税」や「延滞税」、悪質な場合は「重加算税(最大40%)」という重い罰金を課されます。

結果として、節税どころか、普通に納税するよりもはるかに高い金額を支払う羽目になり、社会的信用まで失ってしまいます。

間違った節税による税務調査のリスクを防ぐためにも、税理士への依頼がおすすめです。

関連記事:税務調査が入るとやばい?いくら取られる?どうなるのかを具体的に解説

節税対策を税理士に相談する際に受けられるアドバイスの例

税理士から受けられる、具体的な節税に関するアドバイスやサポートの例は、以下のとおりです。

- 青色申告について

- 家事按分について

- iDeCoについて

- 法人成りのタイミングについて

- 相続税について

1つずつ詳しく見てみましょう。

青色申告について

個人事業主にとって、最も基本的かつ効果の大きい節税策が青色申告です。

白色申告ではなく青色申告を選択すれば、最大65万円の特別控除を受けられます。しかし、65万円の控除を受けるためには、以下の条件を満たさなければなりません。

- 複式簿記による記帳

- e-Taxによる申告

これらには専門知識が求められますし、手間もかかります。

「青色申告をしたいが、やり方が分からず白色申告をしている」という方も多いでしょう。

税理士に依頼すれば確実に青色申告ができ、最大65万円の特別控除を受けられます。

「自分でも頑張ればできる」と思う方がいるかもしれません。しかし、帳簿に不備があれば控除が取り消されるリスクもあります。

そのため、簿記や会計に関する専門知識がないのであれば、自力での青色申告はおすすめしません。

関連記事:個人事業主は青色申告と白色申告のどちらで手続きすべきなのか

家事按分について

自宅の一部を仕事場として使っている個人事業主にとって、家賃や水道光熱費、通信費などを経費にする「家事按分」は重要な節税対策です。

家事按分とは?:

家賃・水道光熱費・通信費などを業務で使用した割合だけ経費として計上する会計処理のこと。

しかし「何%を経費にするか」という判断は非常に難しく、税務署にも狙われやすいポイントです。

適当に「全部半分」などとしていると、税務調査で根拠を求められた際に答えられず、否認される恐れがあります。

税理士は、使用面積や使用時間などの根拠に基づいて「あなたの場合は家賃の40%、電気代の30%までなら安全に落とせます」といった具体的なアドバイスをします。

iDeCoについて

老後資金を貯めながら節税ができるiDeCo(個人型確定拠出年金)についても、税理士は有効なアドバイスをします。

iDeCoとは?:

公的年金に上乗せして、老後資金を自分で準備するための私的年金制度。

iDeCoは掛金が全額所得控除になります。

しかし、60歳まで引き出せないなどの制限があるため、闇雲に満額掛ければ良いわけではありません。

売上や所得に見合わない額を拠出すると、手元の資金が不足して、生活が苦しくなったり事業が立ち行かなくなったりします。

税理士は、現在のキャッシュフローや将来の事業展開を見据えた上で、「今はiDeCoを満額やるべきか、それとも手元資金を優先すべきか」といった提案をします。

法人成りのタイミングについて

事業が軌道に乗ってくると、「そろそろ会社にした方が税金が安くなるのでは?」と悩み始めます。

しかし、必ずしも法人化が節税につながるわけではありません。

詳しい解説は省きますが、社会保険料の負担増や法人住民税の均等割など、コストが増える側面もあります。

一般的には、売上1,000万円以上、所得800万円以上が法人成りを検討すべきタイミングです。

税理士は、上記のような一般的な基準だけでなく、あなたの家族構成や将来の売上予測、消費税の免税期間などを考慮して、最適な法人成りのタイミングを提案します。

「今法人化すると税金は30万円減りますが、社会保険料が50万円増えるので、トータルでは損です。あと1年待ちましょう」といった形です。

関連記事:個人事業主から法人化する際の費用は最低24万円!後悔しないタイミングや年間費用についても紹介

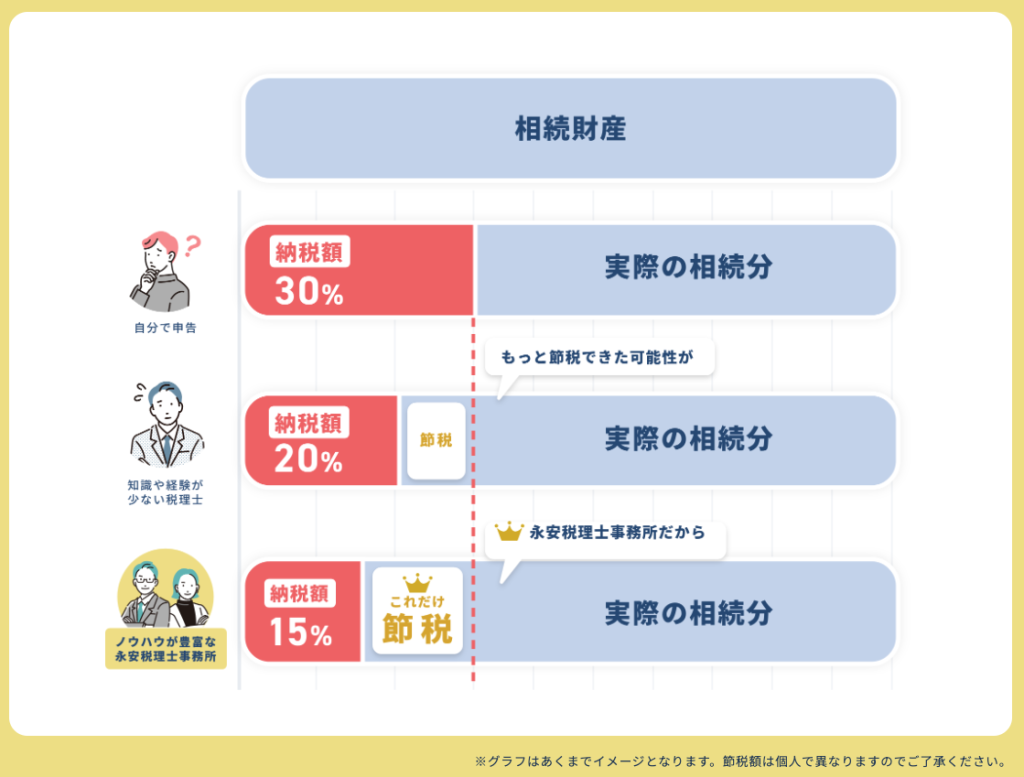

相続税について

ここまで、個人事業主の確定申告や法人成りにおける節税対策を紹介しました。

一方、亡くなった親などからお金や土地などの財産を受け継ぐ際に発生する相続税についても、税理士から節税のアドバイスを受けられます。

相続税には、土地の評価額を最大80%減額できる小規模宅地等の特例や、1億6,000万円まで無税になる配偶者の税額軽減などがあります。

しかし、こういった制度について理解している方はごく少数です。

自力で相続税の申告を行う方の割合は、全体のわずか14%です。86%が、相続税申告を税理士に依頼しています。

関連記事:相続税申告の税理士報酬目安は0.5〜1.0%!相場より高い理由や誰が払うべきかについて解説

失敗しない「節税対策に強い税理士」の探し方

節税対策に強い税理士を探す際に意識したいことは、以下の3つです。

- きちんとした理由で安い税理士を探す

- まずは気軽に相談をしてみる

- できるだけ余裕を持って選ぶ

それぞれ詳しく見てみましょう。

きちんとした理由で安い税理士を探す

費用を抑えたい気持ちは分かりますが、安さだけを売りにしている税理士事務所には注意が必要です。

相場よりも極端に安い事務所の多くは、記帳代行や申告書の作成といった最低限の業務しか行いません。

低価格で利益を出すために、一人の担当者が大量の顧客を抱えているため、一件一件の節税対策を考える時間がないのです。

探すべきは、以下のように「安さに理由がある」税理士事務所です。

- ITツールを活用して効率化しているから安い

- 訪問なしのオンライン対応限定だから安い

税理士の選び方について詳しく知りたい方は、以下の記事をチェックしてみてください。

関連記事:いい税理士はすぐわかる!選び方や見極めるポイントを徹底解説

まずは気軽に相談をしてみる

ホームページや口コミサイトを見ているだけでは、その税理士の実力や相性は分かりません。

「節税に強い」と書いてあっても、実際には一般的な知識しかない場合もあります。「堅物そう」に見えても、話してみると親身になって節税相談に乗ってくれる場合もあります。

「百聞は一見に如かず」です。

多くの税理士事務所では、初回無料相談を行っています。まずは気軽に問い合わせて、実際に話をしてみてください。

以下のように、実際に話してみなければ分からないこともあります。

- こちらの意図を汲み取ってくれるか

- 専門用語を使わずに説明してくれるか

- 具体的な節税事例が出てくるか

「まだ早いかな」「来年でいいや」と行動を先延ばしにしている間にも、本来節約できたはずの税金が流出しています。

できるだけ余裕を持って選ぶ

税理士選びで最も後悔しやすいパターンは、確定申告の期限ギリギリ(2月や3月)になって焦って探し、広告の甘い言葉に釣られて契約してしまうことです。

期限が迫り「もう間に合わないかもしれない」とパニックになっている時、ネットで検索すると、以下のような広告が目に飛び込んできます。

- 期限直前でも対応可能!

- 今ならまだ間に合います!

- 業界最安値!

冷静な時ならスルーできるようなキャッチコピーでも、切羽詰まっていると、サービス内容や評判をよく確認せずに飛びついてしまうのです。

その結果、対応のよくない税理士に当たり、後悔するケースもあるでしょう。

冷静に判断するためにも、できるだけ余裕を持って比較検討を始めるべきです。

税理士に節税対策を相談すべきタイミング

以下3つのうち1つでも当てはまっている場合、税理士に節税対策を相談しましょう。

- 所得が400万円を超えたとき

- 売上が1,000万円を超えそうなとき

- 何年も適当に確定申告を行っているとき

1つずつ詳しく解説します。

所得が400万円を超えたとき

1つの目安となるのが、売上から経費を引いた後の所得(利益)が400万円を超えたタイミングです。

所得が低いうちは税率も低く、税理士報酬を支払うと、節税効果よりも費用負担の方が大きくなってしまう場合があります。

しかし、所得400万円を超えると所得税率は20%になり、住民税や社会保険料と合わせると、稼いだお金の約2〜4割程度が持っていかれるイメージです。

この段階になると、税理士報酬を支払ってでも、専門的な節税対策を行った方が、トータルで手元に残るお金は増えるでしょう。

税理士への依頼の元を取れる1つの目安が、所得400万円です。

売上が1,000万円を超えそうなとき

年間の売上高が1,000万円に近づいてきたら、税理士への相談は必須です。売上1,000万円を超えると、その2年後から消費税の課税事業者になるからです。

消費税の課税事業者になるタイミングで法人化をすれば、消費税の納税を2年間猶予できます。

また、消費税の計算方法は、以下3つから選択可能です。

- 一般課税

- 簡易課税

- 2割特例

どれを選ぶかによって、消費税額は大きく変わります。

売上が1,000万円を超えそうなタイミングで税理士に相談をすれば、法人化の時期や消費税の計算方法についてアドバイスを受けられます。

関連記事:消費税の確定申告のやり方をわかりやすく解説!計算方法や所得税の申告との違いについても

何年も適当に確定申告を行っているとき

「売上はそこそこあるけど、毎年適当に申告している」「どんぶり勘定でやっている」という方も、今すぐ税理士に相談すべきです。

まず、本来払わなくていい税金を払いすぎている可能性があります。

適当な申告では、使えるはずの控除や経費を見落としていることが多く、過去数年分で莫大な損をしているかもしれません。

続いて、税務調査のリスクがあります。

適当な申告は、プロ(税務署)が見ればすぐに分かります。調査が入れば、過去に遡って徹底的に調べられ、数百万円単位の追徴課税を課されるかもしれません。

税理士に依頼すれば、過去の申告内容をチェックし、間違いがあれば修正申告を行うことで、リスクを最小限に抑えられます。

関連記事:確定申告がめんどくさい場合の対処法!「適当で大丈夫」が間違いの理由ややらないとどうなるかを解説

確定申告時の節税は永安栄棟税理士事務所におまかせください

永安栄棟税理士事務所では、個人事業主向けに「確定申告丸投げパック」を提供しています。

サービス内容は以下のとおりです。

- 日々の会計帳簿記帳

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

- 税務署への電子申告

文字通り、確定申告に関する業務をすべて丸投げしていただけます。

料金は以下の通りです。

| 売上規模 | 月額料金 |

|---|---|

| 〜1000万円 | 1万円(12万円) |

| 〜2000万円 | 2万円(12万円) |

※()内は年に一度の確定申告報酬

弊所のような丸投げプランを提供する税理士事務所は、多くありません。なぜなら税理士事務所にとって、あまり利益にならないからです。

そのような中、永安栄棟税理士事務所は以下3つの工夫によって、相場より安い価格での丸投げパックの提供を可能としています。

- お客様とのやり取りを完全オンライン化

- 単純作業のシステム化

- AIの活用

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。ぜひ以下より、丸投げパックについてチェックしてみてください。

無料の面談も行っています。本記事で紹介したような節税対策も、すべて行います。

相続税の節税も永安栄棟税理士事務所におまかせください

永安栄棟税理士事務所では「相続税申告完全サポートパック」を提供しています。具体的なサポート内容は、以下のとおりです。

- 財務評価

- 遺産分割協議書作成

- 相続税申告書の作成と電子申告

- 納税の手配(納付書の作成)

- 必要に応じた他士業との連携

- 資産の運用・売却相談

- 不動産相談

- 相続登記手配

文字通り、相続に関する悩みを完全解決いたします。料金は、すべて込みで33万円〜です。

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。

相続税の納税額を最小化致しますので、ぜひ以下より相続税申告完全サポートパックについてチェックしてみてください。無料の面談も行っています。

まとめ

節税対策は税理士への相談がおすすめである理由や、受けられるアドバイスの具体例、税理士探しで失敗しない方法などについて解説しました。

所得400万円を超える場合は、税理士への依頼を検討しましょう。所得800万円か売上1,000万円を超える場合は、税理士への依頼が欠かせません。

永安栄棟税理士事務所では、月1万円〜の「確定申告丸投げパック」を提供しています。詳しい情報は、以下よりぜひチェックしてみてください。

また、相続税に関するサポートは、以下をチェックしてみてください。