個人事業主が負担する主な税金には、所得税・住民税・消費税があります。

これらはそれぞれ課税の仕組みや申告方法が異なるため、正しく理解しておかないと、思わぬ税負担やペナルティにつながる恐れがあります。

本記事では、開業初年度の個人事業主が押さえておくべき税金の基礎知識と、実務上の注意点について解説します。

目次

個人事業主が押さえておくべき所得税の基本事項

個人事業主として活動する場合、初年度から確定申告が必要となるため、所得税の仕組みや計算方法を理解しておくことが重要です。

所得税の申告期間と納期限

所得税は、1月1日から12月31日までの1年間の所得に対して課される税金です。

確定申告期間は翌年2月16日から3月15日までで、期限までに申告と納付の両方を済ませる必要があります。

確定申告書は、提出時点の納税地を所轄する税務署に提出します。

納税地は通常、住所地となりますが、住所や居所のほかに事業所がある場合には、その事業所の所在地を納税地として選択することも可能です。

事業所得の計算方法

個人事業で得た利益は、事業所得として所得税の課税対象となります。

収入金額から必要経費を差し引いた金額が事業所得となり、事業所得から所得控除(社会保険料控除や基礎控除など)を差し引いた課税所得金額に税率を乗じて税額を算出します。

所得税は累進課税制度のため、課税所得金額が増えるほど税率も高くなります。

必要経費には、仕入れや事務所家賃、通信費など事業に関連する支出が含まれますが、私的な支出は経費として認められません。

開業届・青色申告承認申請書の提出期限

個人事業主は、開業から1か月以内に「開業届」を税務署へ提出する必要があります。

また、初年度から青色申告を希望する場合は、「所得税の青色申告承認申請書」を原則として開業から2か月以内に提出しなければなりません。

青色申告は正規の簿記による記帳などを条件に、最大65万円の青色申告特別控除や赤字の繰越控除などの特典を受けられる制度です。

青色申告を行わず、白色申告で所得税の申告をすることも可能です。

しかし、節税を重視する場合には、初年度から青色申告を選択する方が有利になります。

【税務手続きに不安がある方は『丸投げパック』をご利用ください!】

日々の経理業務や税務申告を効率化したいとお考えの方に向けて、当事務所の提供するサポート体制をご紹介します。

永安栄棟税理士事務所は、兵庫県にある税理士事務所です。

兵庫県内の企業・個人事業主の皆さまはもちろんのこと、日本全国からのご依頼も承っています。

>>経理代行・税務申告丸投げパックを詳しく見てみる

個人事業主が押さえておくべき住民税の基本事項

住民税は前年の所得を基準に課される税金です。

また、事業による利益が一定以上になると、住民税に加えて個人事業税が課される場合もあるため、両方の仕組みをあらかじめ理解しておくことが重要です。

住民税の申告期間と納期限

住民税の申告期限は、所得税と同様、翌年3月15日までです。

ただし、所得税の確定申告書を提出している場合には、税務署から地方公共団体へ申告内容のデータが送信されるため、原則として住民税の申告書を別途提出する必要はありません。

住民税の納付は、年4回に分けて行います。

給与所得者は給与から天引きされますが、個人事業主は自分で納付する必要があります。

納期限は各回の支払月の末日となっているため、納付漏れがないよう注意してください。

また、住民税はその年の1月1日現在の住所地の市区町村で課税されます。

1月2日以降に引っ越した場合でも、その年1年分の住民税は1月1日に住んでいた自治体へ納めることになります。

個人事業税の対象となるケース

個人事業税は、前年の事業による所得を基準に課税される税金です。

事業所得金額が290万円を超える場合に課税され、それ以下の場合は課税されません。

申告期限は翌年3月15日までですが、所得税の確定申告書または住民税の申告書を提出した人は、個人事業税の申告を別途行う必要はありません。

納付は、都道府県税事務所から送付される納税通知書に基づき、原則として8月と11月の2回に分けて行います。

個人事業主が押さえておくべき消費税の基本事項

個人事業主は、基本的に開業初年度は消費税の免税事業者となります。

ただし、売上規模やインボイス制度の影響により、課税事業者を選択するケースもあります。

消費税の申告期間と納期限

消費税の申告期限は翌年3月31日で、納期限も同日です。

所得税と消費税は申告書の様式が異なるため、消費税を申告する場合は、それぞれ別に申告書を作成する必要があります。

申告書の提出先は、納税地を管轄する税務署です。

通常は住所地が納税地となりますが、所得税の納税地として事務所等を選択している場合には、消費税の納税地もその事務所所在地となります。

開業初年度は原則免税事業者となる仕組み

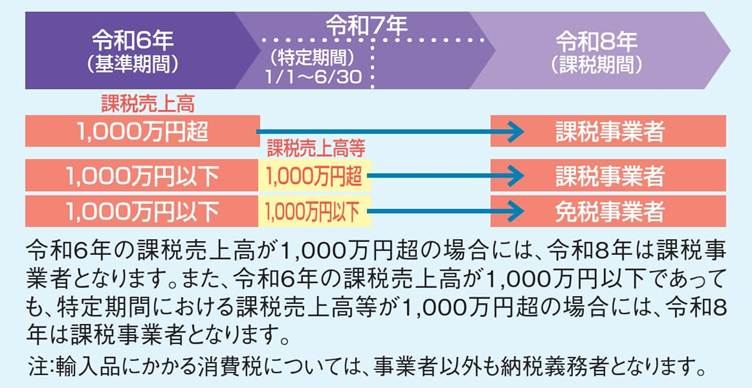

事業者は、課税期間の基準期間における課税売上高が1,000万円を超える場合、消費税の納税義務者(課税事業者)となります。

個人事業主は前々年が基準期間となりますが、開業初年度は前々年が存在しないため、基本的には消費税の納税義務が免除されます。

ただし、基準期間における課税売上高が1,000万円以下であっても、特定期間(個人事業主は、その年の前年の1月1日から6月30日まで)における課税売上高が1,000万円を超えた場合、その課税期間においては課税事業者となるので注意が必要です。

なお、特定期間における1,000万円の判定は、課税売上高ではなく、特定期間中に支払った給与等の金額により判定することも認められています。

出所:消費税のしくみ(国税庁)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_3.htm

開業初年度のインボイス制度対応と課税事業者選択の判断

インボイス制度(適格請求書等保存方式)は、複数の税率が存在する消費税を正しく計算・納付できるようにすることを目的に、令和5年(2023年)10月1日から導入された制度です。

消費税の課税事業者が仕入税額控除を受けるためには、適格請求書発行事業者が発行したインボイス(領収書等)を保存することが求められます。

インボイスを発行できない場合、取引先が仕入税額控除を受けられないため、取引条件が不利になったり、取引を敬遠される可能性があります。

適格請求書発行事業者になるためには登録手続きが必要ですが、免税事業者が登録する場合は消費税の課税事業者を選択しなければなりません。

課税事業者になると消費税の申告義務が生じるため、メリット・デメリットを踏まえてインボイス制度に対応するかどうかを検討する必要があります。

個人事業主が開業初年度に注意すべき税務手続きのポイント

個人事業主として事業を始める際には、帳簿作成や納税に向けた準備なども欠かせません。

帳簿作成・書類管理の重要性

事業を始めたら、収入と支出を正しく記録する帳簿付けを初年度から徹底する必要があります。

青色申告を選択する場合、正規の簿記による記帳が求められますが、会計ソフトを活用すれば効率的に管理できます。

また、経費を証明する資料として領収書や請求書などを整理し、税務調査に備えておくことも重要です。

税負担を想定した資金繰り計画

所得税と住民税は所得に応じて課されるため、利益が大きくなるほど税負担も増加します。

所得税は申告と同時、住民税は年4回に分けて納めることになるため、翌年度の税負担を見越して資金を確保しておくことが大切です。

また、一定以上の利益が出ている場合には、個人事業税が課されることもあります。

あらかじめ資金繰り計画を立て、税金分を別口座に積み立てておくなどの工夫をすれば、税金の支払いに困るリスクを減らせます。

【税務調査が不安な方におすすめの『税務調査セットプラン』】

永安栄棟税理士事務所では、税務調査セットプランも提供しています。

税務調査歴40年超の元特別国税調査官をはじめとしたスタッフが、豊富な経験をもとにサポートします。

<税務調査セットプランの内訳>

- 事前打ち合わせ・資料確認

- 調査の立ち会い

- 税務署との調整

- 修正申告書の提出

これまでサポートを行ったほぼすべてのお客様で、税務調査サポート費用を上回る追徴課税の減少を実現しています。

税務調査セットプランの具体的な内容につきましては、下記のページをご確認ください。

>>「税務調査セットプラン」を詳しく見てみる

まとめ

個人事業主は、開業初年度から所得税・住民税・消費税などの仕組みを正しく理解しておくことが重要です。

対応が遅れると税務トラブルにつながる可能性があるため、早めの準備が不可欠です。

税理士に依頼すれば、記帳(帳簿付け)や申告業務の負担軽減に加え、税務調査対策や資金繰りの改善、インボイス制度など新制度への対応もスムーズになります。

初年度から専門家と連携することで、事業拡大に向けた強固な経営体制を整えられるため、顧問税理士の活用も検討してみてください。

【個人事業主の税務申告はすべて永安栄棟 公認会計士・税理士事務所にお任せ!】

確定申告・税務申告でお悩みの方は、申告手続きを永安栄棟税理士事務所に丸投げしてください。

税理士への確定申告の丸投げには、通常、月2〜4万円ほどの費用がかかります。

しかし、弊所はオンライン化やAIの活用などによる業務効率化により、下記の価格でサービスを提供させていただいております。

| 売上規模 | 月額料金 |

| ~1,000万円 | 個人事業主:1万円 法人:2万円 |

| ~2,000万円 | 個人事業主:2万円 法人:2.5万円 |

丸投げパックには、次のサービスがすべて含まれています。

- 日々の会計帳簿記帳

- 決算書の作成

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

- 税務署への電子申告

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。

中小企業の方はもちろんのこと、個人事業主の方もご利用いただけますので、この機会に一度プラン内容をご確認ください。

>>【個人事業主向け】確定申告丸投げパックを詳しく見てみる

>>【中小企業向け】経理代行・税務申告丸投げパックを詳しく見てみる