税務調査は1年中行われていますが、制度の創設・変更した部分は調査対象になりやすい傾向にあります。

インボイス制度は令和5年(2023年)10月1日からスタートしましたので、消費税の税務調査は今後増加することが予想されますので、調査対策は不可欠です。

本記事では、インボイス制度に対する税務調査の動向と、インボイス制度導入後に気を付けるべき税務調査のポイントについて解説します。

消費税の税務調査の実施状況

消費税の税務調査は毎年数多く実施されており、令和4事務年度における法人税・消費税の実地調査件数は6.2万件、簡易な接触件数は6.6万件です。

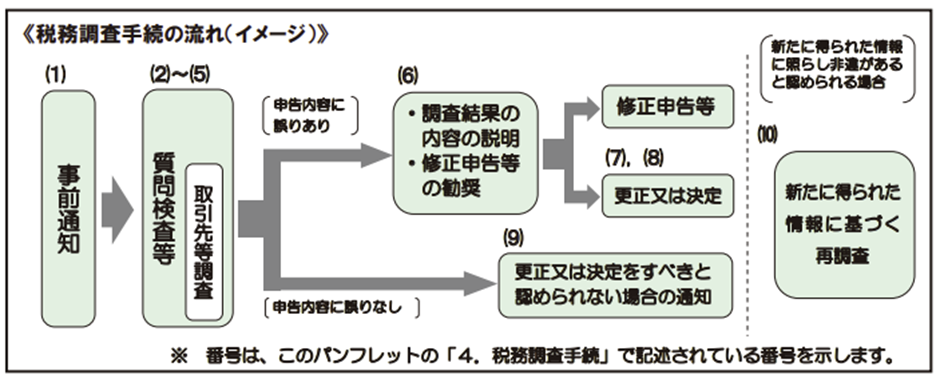

「実地調査」は、調査担当者が自宅や事務所に訪れて実施する調査をいい、一般的な税務調査は実地調査を指します。

「簡易な接触」は、税務署が書面や電話、来署依頼による面接により、納税者に対して自発的な申告内容の見直しなどを要請するものです。

1年間の納税者に対する法人税・消費税の接触率は3.9%、5年間では17.8%となっていますので、確率的には6社のうち1社は5年間で国税当局から何かしらの接触を受けています。

一方、令和4事務年度の個人事業主に対する消費税の税務調査件数は93,985件と、対前年比110.3%となっています。

消費税の無申告者に対する調査も積極的に実施されており、 同事務年度の実地調査件数は7,615件(令和3事務年度3,828件)、1件当たりの追徴税額は全体156万円の1.7倍にあたる260万円です。

260万円は過去最高額だった令和3事務年度の245万円を超える額なので、税務調査で無申告を指摘された際の追徴税額は今までで最も大きいです。

インボイス制度への対応が必要になるケース

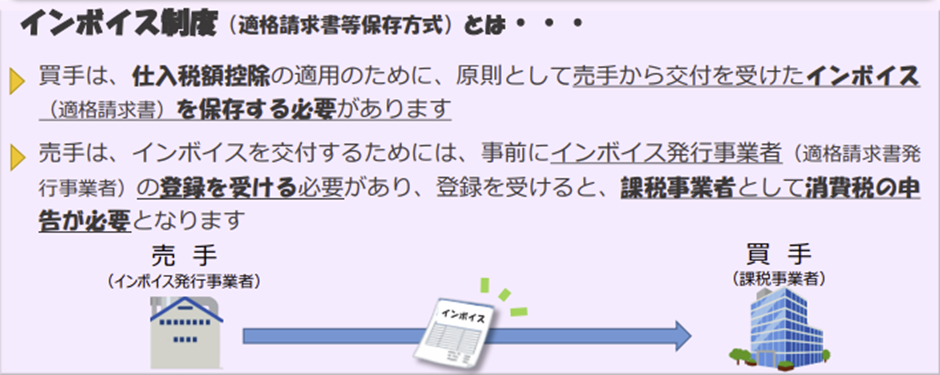

インボイス制度(適格請求書等保存方式)が導入された令和5年10月1日以降に、消費税の仕入税額控除を適用する場合、原則として適格請求書発行事業者から交付を受けた適格請求書の保存が必要です。

適格請求書を交付する事業者は、納税地を所轄する税務署長に適格請求書発行事業者の登録申請書を提出し、適格請求書発行事業者として登録を受けなければなりません。

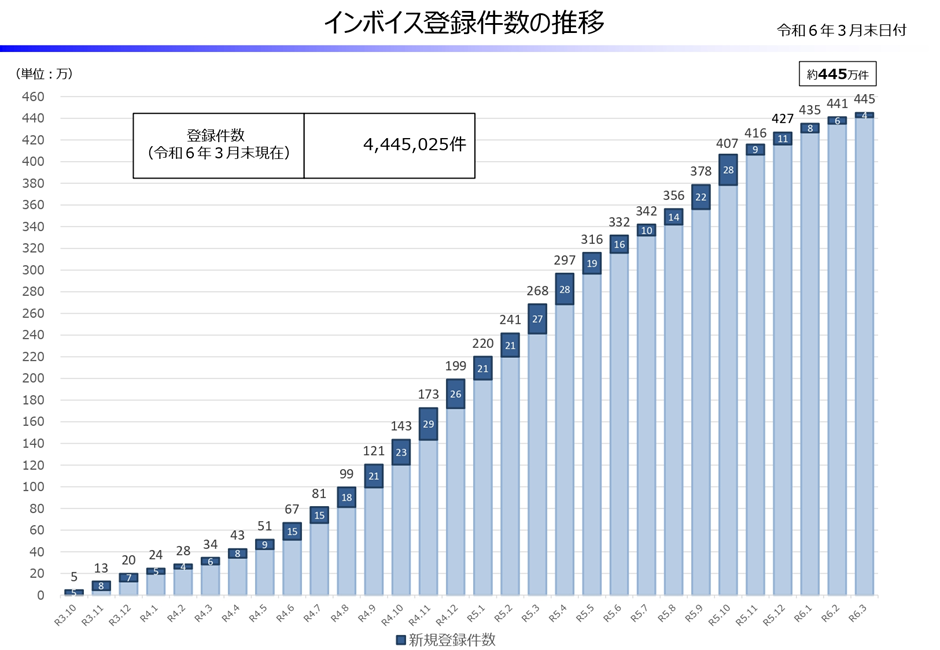

適格請求書発行事業者の登録件数は、令和6年3月末時点で4,445,025件です。

出所:適格請求書発行事業者の登録通知時期の目安について(国税庁)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

登録申請ができるのは消費税の課税事業者に限られるため、消費税の免税事業者が登録をするためには、課税事業者への変更を要します。

インボイス制度への対応は任意であるため、インボイス制度に対応していないだけで税務調査を受けることはありません。

しかし、免税事業者からの仕入れに係る消費税は仕入税額控除の対象外となることから、適格請求書発行事業者の登録をしない場合、事業の取引範囲が狭まることが懸念されています。

インボイス制度に対する税務調査は大口・悪質なケースに限定

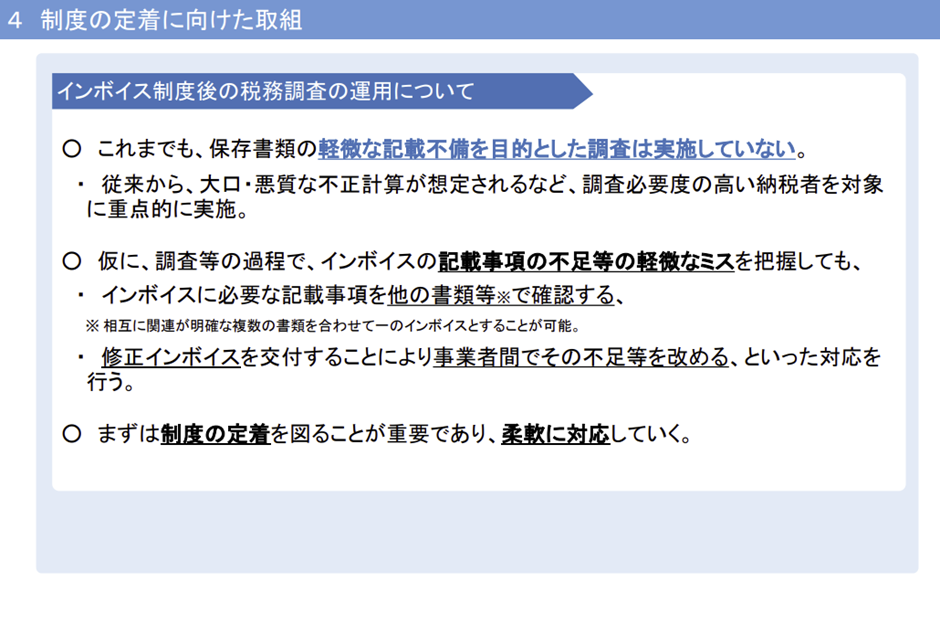

住沢整国税庁長官は、会見等でインボイス制度に対する税務調査を大口・悪質なケースに限定して実行することを示しています。

国税当局は、これまでも保存書類の軽微な記載不備を目的とした調査は実施しておらず、記載事項の不備をあげつらうような調査はしないとし、税務調査の過程でインボイスの記載不備を把握したとしても、柔軟な対応をとる方針を考えているとのことです。

たとえば、インボイスに必要な記載事項については他の書類等で確認したり、 修正インボイスを交付することで、事業者間でその不足等を改めるなどの対応を行うこととしています。

調査必要度の高い納税者(大口・悪質な不正計算が想定される納税者など)に対しては、重点的に税務調査を実施するとしていますが、一般納税者に対してはインボイス制度に関するケアレスミスを指摘することだけを目的に、税務調査が行われることはありません。

出所:インボイス制度の周知広報の取組方針等について(国税庁)

https://www.cas.go.jp/jp/seisaku/tekikaku_seikyusyo/dai3/siryou.pdf

インボイス制度の導入で消費税調査はより厳しくなる

インボイス制度に対する税務調査は、国税庁長官が大口・悪質なケースに限定すると明言していますが、インボイス制度の導入自体が税務調査に影響を及ぼす出来事なので、事業者は必要に応じて対策を講じなければなりません。

消費税の無申告者の抽出が容易になる

適格請求書発行事業者の登録申請ができるのは、消費税の課税事業者に限られるため、インボイス登録を行った事業者は必ず消費税の申告をしなければなりません。

適格請求書発行事業者には登録番号が付されていますので、税務署は登録事業者の誰が申告しているか容易に把握できます。

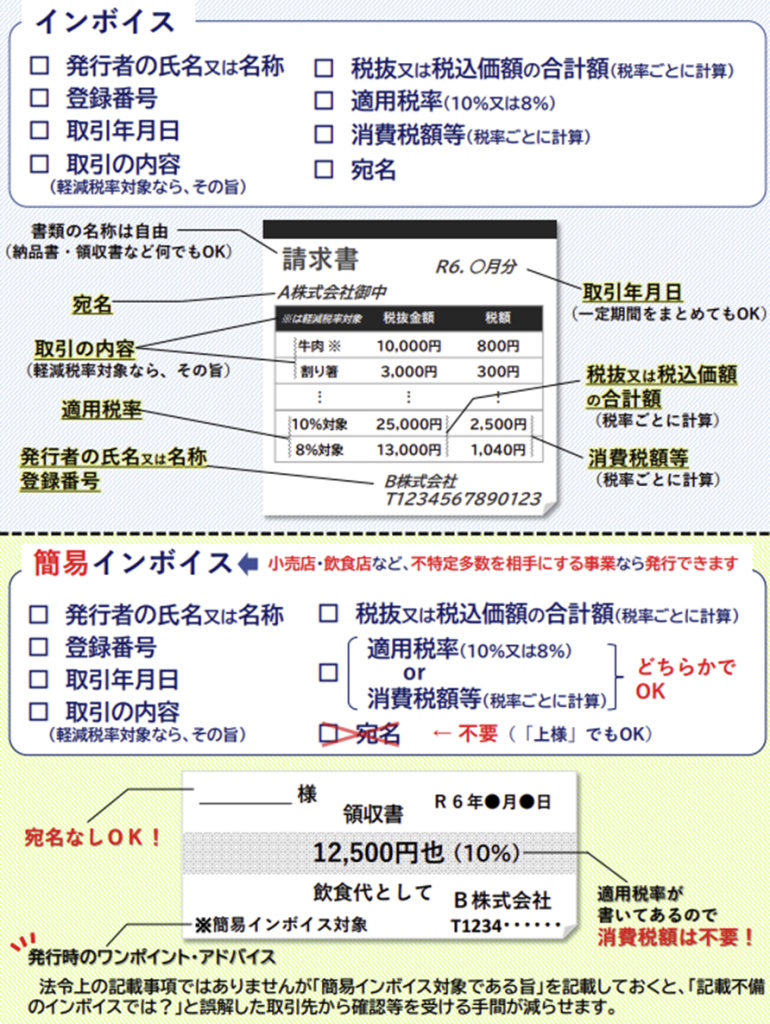

インボイス(適格請求書)には、適格請求書発行事業者の氏名(名称)および登録番号登録番号を記載しなければならなず、税務調査では仕入税額控除を適用するために必要事項がインボイスに記載されているかチェックします。

登録事業者でない事業者からの仕入れを仕入税額控除に含めていれば否認されますし、取引相手が消費税の申告が必要な事業者であるかも同時に確認されます。

適格請求書発行事業者の登録は任意ですが、登録申請をしていない事業者についても、基準期間の課税売上高が1,000万円を超えていれば消費税の課税事業者となりますので、消費税の申告が必要になる事業者は期限内に手続きを行ってください。

仕入税額控除の適否判定を確認するための調査が増える

インボイス制度の導入で仕入税額控除の適用要件が変更になったため、仕入税額控除の適否判定のために税務調査が実施されることも想定されます。

インボイス制度に対する税務調査は一定の納税者に限定される見込みですが、経費の架空計上などに対する税務調査は全事業者が対象です。 経費を増やすために領収書等を偽造すれば、税務調査で指摘されるだけでなく、重加算税が課されることになるので気を付けてください。

消費税の税務調査で気を付けるべきポイント

所得税や法人税の税務調査対策は講じられることが多いですが、消費税の課税事業者については、消費税の税務調査への対策も必要です。

□消費税調査は所得税・法人税と同時に実施される

消費税は事業を営んでいる人(法人)が納める税金ですので、所得税・法人税と一緒に税務調査が実施されるケースが多いです。

消費税は課税売上げに係る消費税額から、課税仕入れ等に係る消費税額を控除して算出するため、売上の計上漏れや指摘されたり経費が否認されれば、消費税の納税額が増加します。

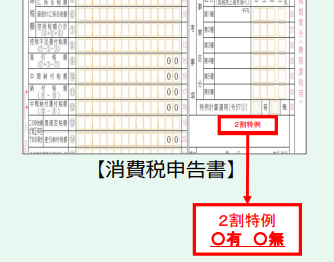

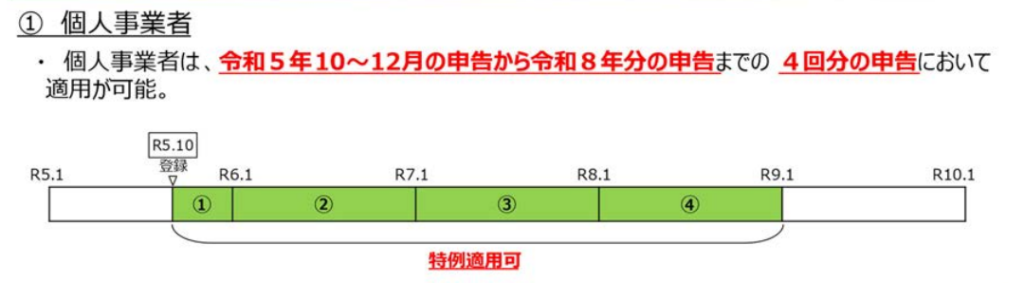

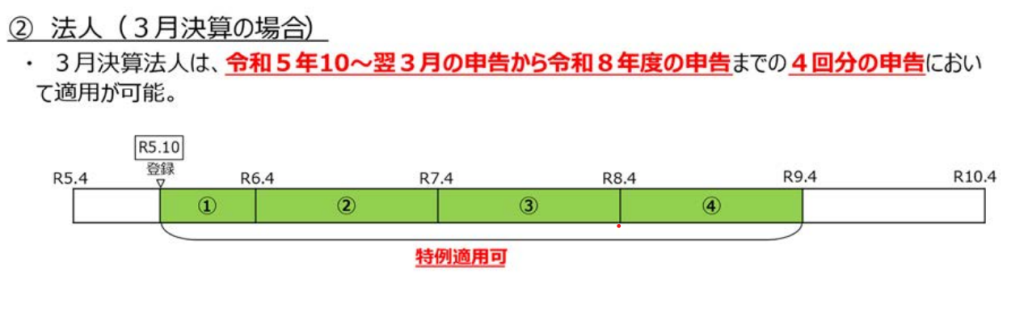

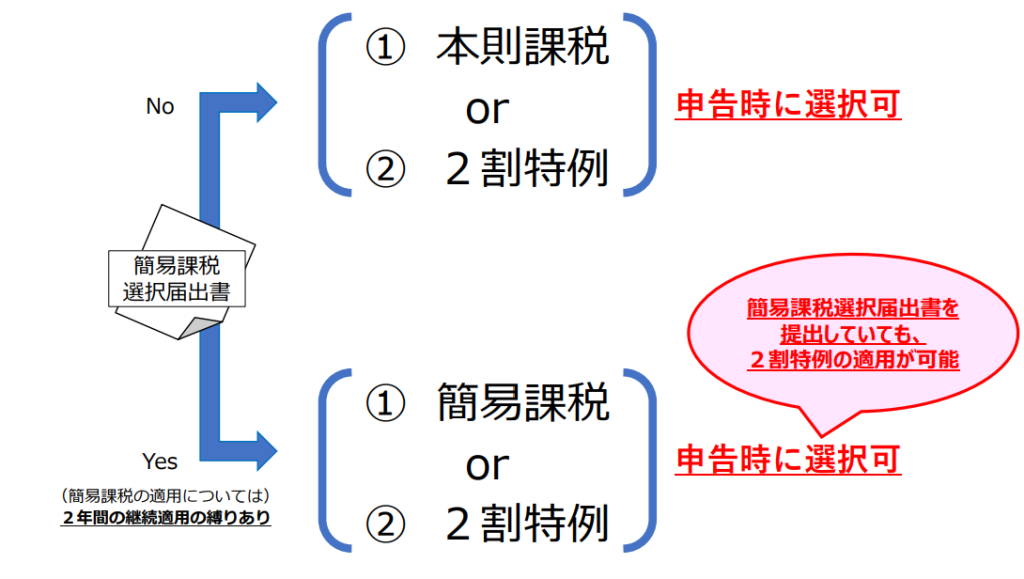

消費税の計算は「一般課税」と「簡易課税」の2種類ですが、インボイス制度が開始したタイミングで「2割特例」が期限付きで導入されています。

簡易課税は事前申請が必要であり、基準期間の課税売上高が5,000万円を超える場合、その課税期間は簡易課税制度を適用することはできません。

2割特例は事前申請することなく適用できる反面、インボイス事業者となるために免税事業者から課税事業者になった事業者を対象とする制度なので、適用する際は事前に要件を確認してください。

□消費税の複数税率に対応した申告内容の確認

消費税の軽減税率は、令和元年(2019年)から10月1日より導入されましたが、すべての課税売上に対する消費税を軽減税率、課税仕入れに対する消費税を一般税率で計算すれば、納税額を不当に抑えることができてしまいます。

税務署は複数税率に応じた会計処理を適切に行われているかだけでなく、不当に軽減税率・一般税率が適用されていないかを確認するために調査するケースもあるので、複数税率への対応も万全に講じなければなりません。

税務調査は5年前まで遡って実施する

事業者に対する税務調査は一般的に3年分の申告書を対象とすることが多いですが、法律上は5年前まで遡って調査することが認められています。

消費税が無申告であれば、5年前まで遡って調査することもありますし、税務調査で消費税の課税事業者に該当するとなった場合、過年分の消費税の申告も必要になるケースもあります。

また、税金を誤魔化す行為(仮装隠蔽行為)をした納税者に対しては、調査期間が7年まで延長されるだけでなく、重加算税が課される可能性が非常に高いです。

消費税の税務調査対策は今後必須となりますので、インボイス制度が導入されたタイミングで対策方法を見直すことを推奨します。

税務でお困りのことがございましたら、お気軽に永安栄棟 公認会計士・税理士事務所へご相談ください。