法人税を節税する方法は数多く存在しますが、同じ節税手段を用いたとしても、事業規模や経営状況などによって得られる効果は異なります。

効果的な節税手段も、存在を知らなければ活用することはできませんので、今回は中小企業が適用できる法人税の主要な節税テクニックをご紹介します。

法人税の節税対策で勘違いしやすいポイント

法人税を節税できたとしても、節税するためのコストが大きければ意味がありませんし、違法な手段による節税は税務署に指摘されるので気を付けてください。

節税のために余分な支出を増やすのは本末転倒

企業が節税を行うのは、手元に少しでもお金を残すためです。

法人税は利益(所得金額)に対して課される税金なので、基本的には利益を圧縮して課税対象金額を減らす対策を講じます。

利益を抑えるためには、売上を減らす方法と経費を増やす方法がありますが、売上を減らす行為は事業規模の縮小や経営難を引き起こすリスクが伴います。

一方、経費の活用は利益を抑えつつ売上を伸ばすことに繋げられるため、支出額以上の効果も期待できますが、支出自体は資産を減らす行為なので、節税のために浪費してはいけません。

「節税手段」は合法。「脱税手段」は違法。

節税と脱税の決定的な違いは、合法的な手段を用いているか否かです。

節税は法的に問題ない手段を用いて納税額を抑える方法をいい、節税したことで法人税の納税額がゼロになったとしても、税務署に指摘されることはありません。

それに対し、脱税は売上除外や経費の水増しなど、法律で認められない方法を用いて納税額を減らす方法をいいます。

脱税行為は違法ですので、税務調査で指摘されれば追徴課税を受けますし、脱税額が高額であれば逮捕されることもあります。

SNS等で拡散されている節税に関する情報の中には、脱税と疑われるものも少なくありませんので、節税と脱税を履き違えないよう注意してください。

中小企業が活用できる法人税の節税手段10選

法人税の節税手段は、どの企業も活用できるものもあれば、中小企業にしか適用できない税制優遇措置を用いた手段も存在します。

役員報酬の見直し

役員報酬(役員給与)は原則損金不算入ですが、次のいずれかに該当する役員報酬は損金として算入することが認められています。

報酬を受け取った役員にしては所得税が課されることになりますが、法人税と所得税は双方とも累進課税が適用されているため、課税対象金額を分散することで適用税率を下げる効果も期待できます。

<損金算入可能な役員報酬の種類>

| 名称 | 概要 |

| 定期同額給与 | 一定期間ごとに同額で支払われる役員報酬 |

| 事前確定届出給与 | 所定の時期に支払うことを届け出た役員報酬 |

| 業績連動給与 | 企業の業績指標などに応じて支払われる役員報酬 |

接待交際費の活用

交際費や接待費、機密費などの交際費等は、一定額まで損金算入が認められています。

法人が得意先や仕入先、事業関係者などに対して接待、供応、慰安、贈答などを行うために支出するものは交際費等に該当します。

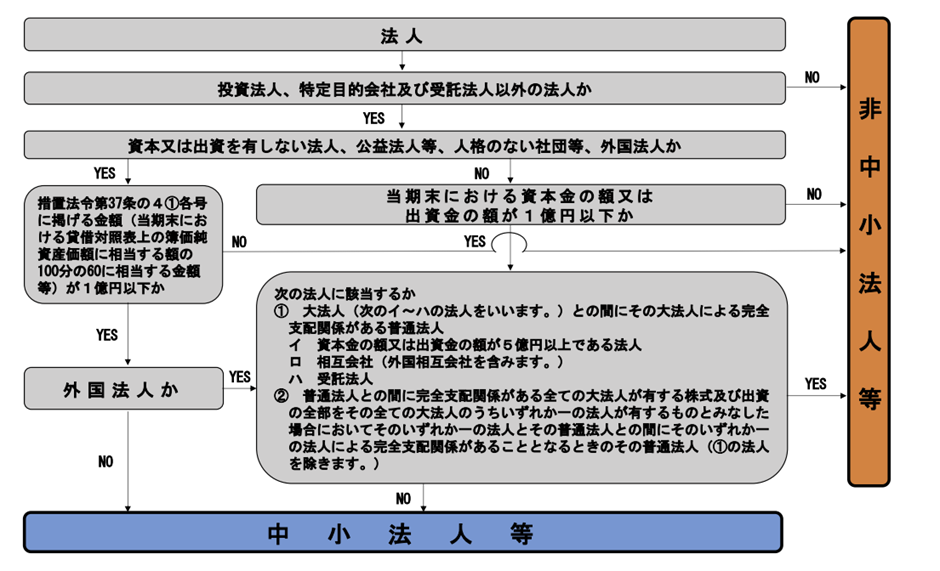

下記のフローチャートで中小法人等に該当する企業については、接待交際費の50%または800万円のいずれか高い金額まで損金算入が可能です。

<中小法人等の判定>

出所:令和6年版 中小企業者の判定等フロー(国税庁)

https://www.nta.go.jp/publication/pamph/hojin/aramashi2024/pdf/03.pdf

福利厚生の充実

福利厚生は従業員の満足度が向上するだけでなく、従業員を採用する際の強み(ウリ)にもなるため、支出に節税以外の効果を持たせることができます。

一定の基準に従って支給する結婚祝や出産祝、香典などについては、従業員だけでなく、従業員の家族に対するものも福利厚生費として計上できます。

過剰在庫の処分

企業が抱えている不要な在庫は、処分するだけでも節税効果が得られます。

売却金額が原価よりも低ければ売却損が損金となりますし、廃棄するための費用は除却損として計上できます。

なお、固定資産を廃棄して損金に算入するときは、廃棄したことを証明する資料を保存する必要があります。

貸倒引当金の計上

企業は、将来的に貸し倒れが発生することを見込んで、貸倒引当金を設定する選択肢もあります。

貸倒引当金は損金に算入できるだけでなく、計上する際に支出が伴わないため、手元の資産を減らすことなく利益を抑えることができるメリットがあります。

損金算入できる貸倒引当金には限度額があるため、大きな節税効果は期待できませんが、回収不能の売掛金が生じるリスクに備えながら節税することが可能です。

減価償却資産の一括計上

減価償却資産は、原則取得費を一括で損金算入することはできませんが、青色申告を行っている中小企業者等については、30万円未満の減価償却資産(少額減価償却資産)を一括で損金に算入できます。

事業年度で一括計上する少額減価償却資産の取得価額の合計が300万円を超える場合には、300万円に達するまでの少額減価償却資産の取得価額が限度となります。

また、令和4年4月1日からは、少額減価償却資産から貸付用(主要な事業として行われるものを除く)として利用するものは対象外となるので注意が必要です。

設備投資における税制優遇措置の活用

設備投資による支出は、減価償却費などとして損金に算入できますが、中小企業が設備投資を行った場合、税制優遇措置を活用した節税が行えます。

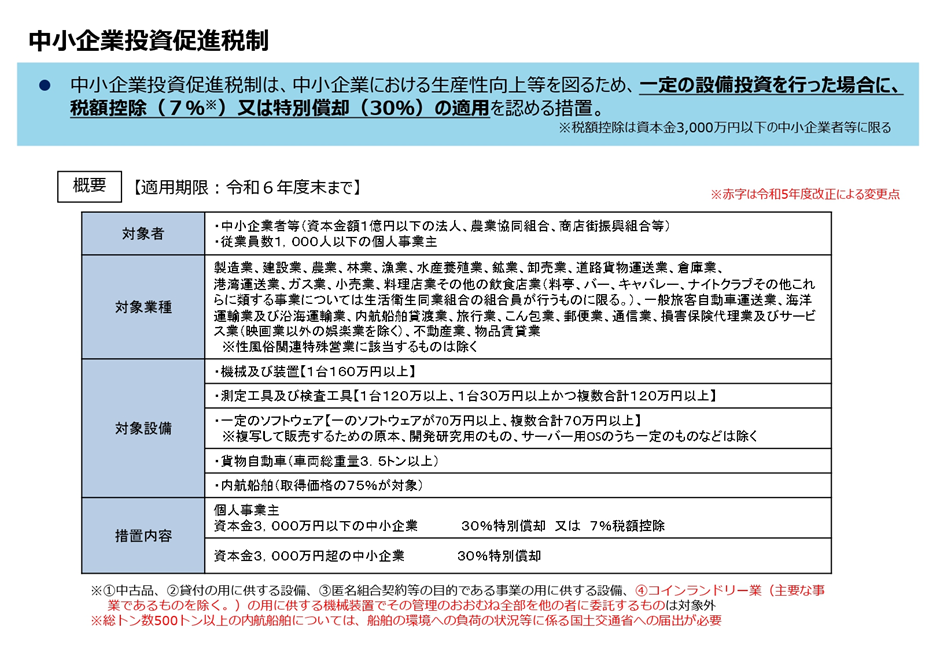

青色申告者に該当する中小企業者が設備投資を行った際に適用できる「中小企業投資促進税制」は、対象設備を事業用に供した事業年度において、特別償却または税額控除の適用を認める制度です。

特別償却と税額控除は、いずれかを選択して適用することになりますが、どちらを用いたとしても、一定の節税効果は得られます。

出所:中小企業投資促進税制(中小企業庁)

https://www.chusho.meti.go.jp/zaimu/zeisei/download/tyuusyoukigyoutousisokusinzeisei_summary.pdf

法人名義で車を所有する

車を法人名義で取得した場合、原則損金に算入できます。

対象となるのは車の取得費だけでなく、ガソリン代や保険料などの維持管理費、高速料金も含まれます。

個人がプライベートで利用している車を法人名義にしただけでは損金に算入できませんが、社用車として活用する車については、法人名義で購入することを検討してください。

経営セーフティ共済の活用

経営セーフティ共済(中小企業倒産防止共済)は、中小企業の連鎖倒産や経営難に陥ることを防ぐための制度で、掛金を損金に算入することが認められています。

掛金の最高10倍(上限8,000万円)まで、無担保・無保証人で借入れできるため、取引先が倒産して資金繰りが困窮するリスクに備えることができます。

欠損金繰越控除制度の活用

企業が青色申告で法人税の申告書を提出している場合、事業年度に生じた赤字(欠損金)を最大10年繰り越すことが可能です。

中小法人等については全額を損金に算入できるため、赤字が生じたとしても、その赤字を翌年以降の利益と相殺することができます。

なお、欠損金の繰越控除を適用する法人は、欠損金額が生じた事業年度だけでなく、翌事業年度以降も青色申告による確定申告書の提出が必要になるので注意してください。

まとめ

最適な節税手段は企業ごとに違うため、法人税を最大限に節税するためにはオーダーメイドでの対策が必要です。

中小企業に対する税制上の優遇措置はいくつも存在しますが、適用期間が限られているものや、適用要件が厳しい制度も多いので注意してください。

税務署に特例制度の適用誤りが指摘されれば、税金を余分に支払うことになりますので、現状よりも支払う税金を抑えたい方は専門家に相談し、計画的に対策を講じることを推奨します。

何かお困りのことがございましたら、ぜひ一度永安栄棟 公認会計士・税理士事務所へご相談ください。

また、弊所のサービスについては、以下よりチェックしてみてください。

>>永安栄棟税理士事務所の「確定申告丸投げパック」を詳しく見てみる

>>永安栄棟税理士事務所の「税務顧問パック」を詳しく見てみる

関連記事:中小企業・スタートアップがM&Aを活用するメリットとは?事業承継や成長戦略における重要なポイント|株式会社ファイナンス・プロデュース