賃上げをすると法人税(個人事業主は所得税)の税額控除ができる制度は、以前より何度か改正を繰り返してきました。令和3年度税制改正では「所得拡大促進税制」「人材確保等促進税制」として改正され、その後令和4年度税制改正でも改正されて「賃上げ促進税制」として施行されています。賃上げを促進するために「税額控除の率を上げ、さらに税負担を下げることが可能」と言われている今回の改正による制度が、令和5年3月決算の法人からいよいよ適用開始となります。

令和4年度税制改正「賃上げ促進税制」は中小企業向けと大企業向けで要件が異なります。このコラムではそれぞれの概要を紹介するとともに、前の制度と何が変わったのか、そして適用にあたり注意すべき事項の中で基本的な内容をお伝えします。要件を満たす場合には、しっかりと節税していきましょう。

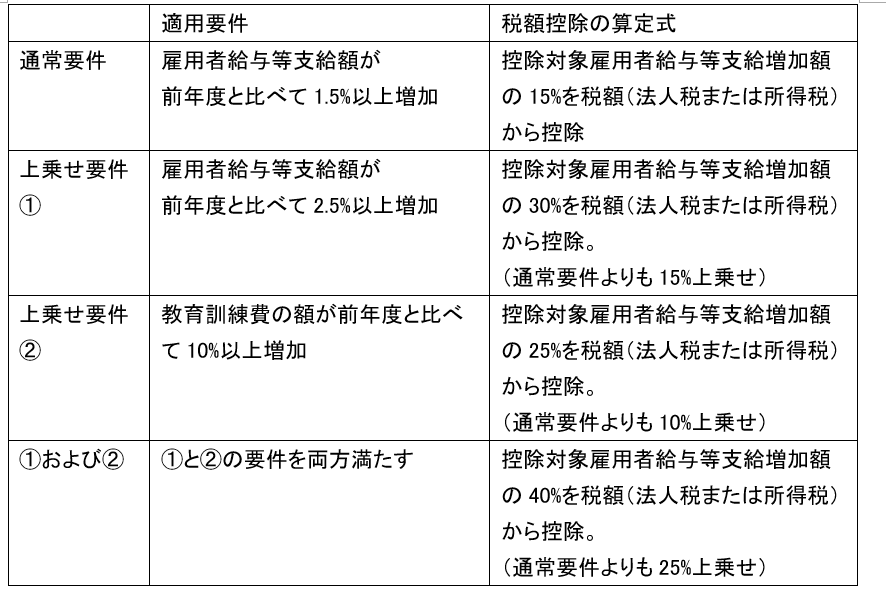

中小企業向け「賃上げ促進税制」の概要

中小企業向け「賃上げ促進税制」の適用時期は、令和4年4月1日から令和6年3月31日開始事業年度です。対象は原則として以下の事業者です。

●以下の要件のいずれかに該当する法人

1.資本金の額等が1億円以下

ただし同一の大規模法人から2分の1以上の出資を受ける法人および2以上の大規模法人から3分の2以上の出資を受ける法人は対象外

2.資本金または出資金がない法人の場合は、常時使用する従業員数が1,000人以下

●常時使用する従業員数が1,000人以下の個人事業主

●協同組合等

要件を満たせば、法人だけでなく個人事業主なども対象になります。

適用要件

適用要件と税額控除の算定式は以下のとおりです。

税額控除は法人税額または所得税額の20%が上限です。

ここで用語の解説をします。

(1) 雇用者給与等支給額

当期のすべての国内雇用者に対する給与等の金額をいいます。

(2) 控除対象雇用者給与等支給増加額

「雇用者給与等支給額-前期の雇用者給与等支給額」をいいます。

ただし雇用者給与等支給額は、給与等に充てるために他者から支払いを受けた金額を除くことに注意してください。例えば出向者がいて出向元から給与に充てるための金額を受け取っている場合や、雇用に関する助成金を受けた場合などには、受け取った金額は差し引く必要があります。ここで、雇用に関する助成金の中で「雇用安定助成金」に関しては差し引きません。この点も注意が必要です。

雇用安定助成金を受給している場合は、控除対象雇用者給与等支給増加額を計算する際にも注意が必要です。当期と前期の「雇用者給与等支給額-雇用安定助成金額」の差額が上限になります。雇用安定助成金の受給があるかどうかには、注意を払っておきましょう。

所得拡大税制と何が変わったか

前年まで施行されていた「所得拡大税制」と比較して、用語の定義は変わりません。要件および税額控除の率が変更になりました。その他の変更点で主なものは以下のとおりです。

- 以前は要件を複数満たさなければならないケースもあったが、今回はなくなり、以前よりもシンプルな要件となった

- 経営力向上計画の認定および証明、という要件はなくなった

- 教育訓練費に関する上乗せ要件を適用する場合、明細書を提出する必要はなくなり、保存義務だけになった

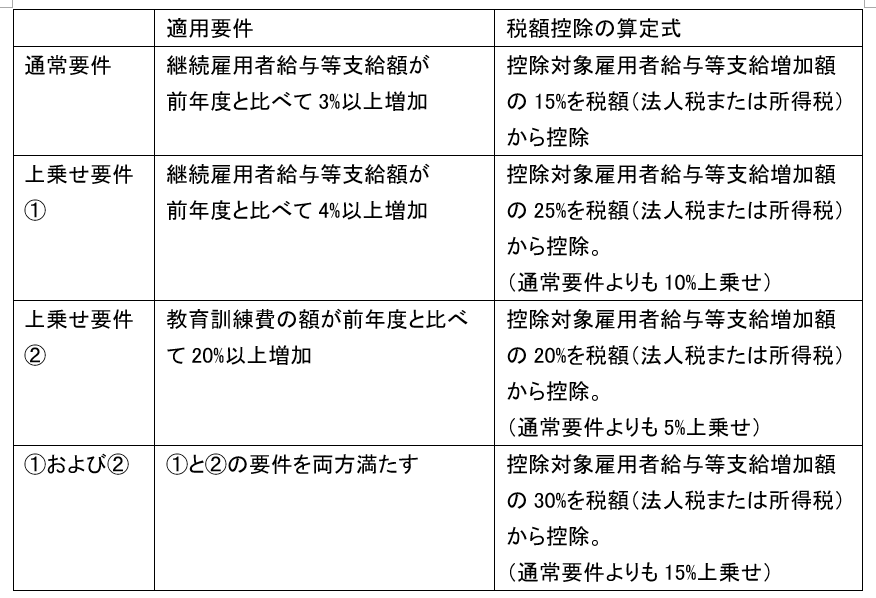

大企業向け「賃上げ促進税制」の概要

大企業向け「賃上げ促進税制」の適用時期も、令和4年4月1日から令和6年3月31日開始事業年度です。大規模法人だけでなく、青色申告をおこなっている全企業が対象です。

適用要件

適用要件と税額控除の算定式は以下のとおりです。

税額控除は法人税額または所得税額の20%が上限です。

また、資本金10億円以上かつ従業員数1,000人以上の企業は、マルチステークホルダー方針の公表が必要となります。

ここで用語の解説をします。

(1) 継続雇用者給与等支給額

当期の国内雇用者のうち「継続雇用者」に対する給与等の金額をいいます。

継続雇用者は、原則として前事業年度および当事業年度のすべての期間において雇用保険の一般被保険者であり、かつ給与等の支給を受けた雇用者をいいます。

(2) 控除対象雇用者給与等支給増加額

「雇用者給与等支給額-前期の雇用者給与等支給額」をいいます。中小企業向けにおける定義と同様です。給与等に充てるために他者から支払いを受けた金額を除く点、ただし「雇用安定助成金」に関しては差し引かない点も中小企業向けと同様です。

人材確保等促進税制と何が変わったか

前年までの制度である「人材確保等促進税制」では、新規雇用者給与等支給額を前期と比較して適用の判定をおこなっていました。今回の賃上げ促進税制では「継続雇用者給与等支給額」を比較しており、まったく異なる定義のものを比較することとなりました。新規の雇用者を促す趣旨から、賃上げを促す趣旨へと改正されたことによります。

その他、税額控除の率の変更、および、教育訓練費に関する上乗せ要件を適用する場合、明細書を提出する必要はなくなり、保存義務だけになった点は、中小企業向けと同様に変更となっています。

賃上げ促進税制の注意点

賃上げ促進税制の適用を検討する際の、主な注意点は以下のとおりです。

- 「国内雇用者」はパートやアルバイト、日雇い労働者も含みます。しかし役員、役員の特殊関係者、個人事業主の場合は個人事業主の特殊関係者は含まれません。

- 上乗せ要件のひとつである教育訓練費についても、上記の「国内雇用者」に対するものでなければなりません。つまり役員等に対するものは対象外です。

- 中小企業向け、大企業向け、ともに税額控除は法人税額または所得税額の20%が上限です。上限を超えた部分は控除できないため、税額控除の金額を試算する際には注意してください。

- 上限を超過して控除できなかった部分、そもそも赤字で控除できなかった部分があっても、翌年に繰り越すことはできません。

中小企業ではどちらの制度も選択可能

中小企業向けと大企業向けでは、要件も税額控除の率も異なります。このため実際に計算すると、計算結果が異なる可能性があります。

「大企業向け」と銘打たれてはいますが、対象は青色申告をおこなっている全企業が対象です。中小企業でも適用可能ですので、どちらか有利な方を選択することができます。

適用するにあたり事前の届け出は必要なし

賃上げ促進税制は、確定申告書の別表を作成すれば適用可能です。事前の届け出は不要ですので、申告書作成時までに計算をして検討すれば間に合います。

ただし、もし別表に記載する数字を誤ってしまった場合は、修正申告書または更正請求書により控除対象雇用者給与等支給増加額を増加させることはできません。慎重に計算しましょう。

まとめ

以上、令和4年度税制改正「賃上げ促進税制」の概要と注意点等について、基本的な事項をお伝えしました。税額控除の対象は、給与だけでなく賞与も含まれます。多く支給すれば税額控除がとれる可能性も高くなるため、意思決定の際に参考にするのもよいのではないでしょうか。

しかし、税額控除は法人税額または所得税額の20%が上限です。控除の率が増えて税額控除が増えたように見える改正ですが、上限の変更はありませんので、給与および賞与の増加額に対する率が全額控除できない場合も多くあります。この点、注意が必要でしょう。

賃上げ促進税制を始めとして、税務に関するご相談は神戸市東灘区の永安栄棟公認会計士・税理士事務所までお気軽にお問い合わせください。

賃上げ促進税制に関しては中小企業庁、経済産業省からわかりやすいガイドブックが公表されています。こちらも参考にしてみてください。