個人事業主にとって確定申告は、毎年欠かすことのできない重要な手続きです。

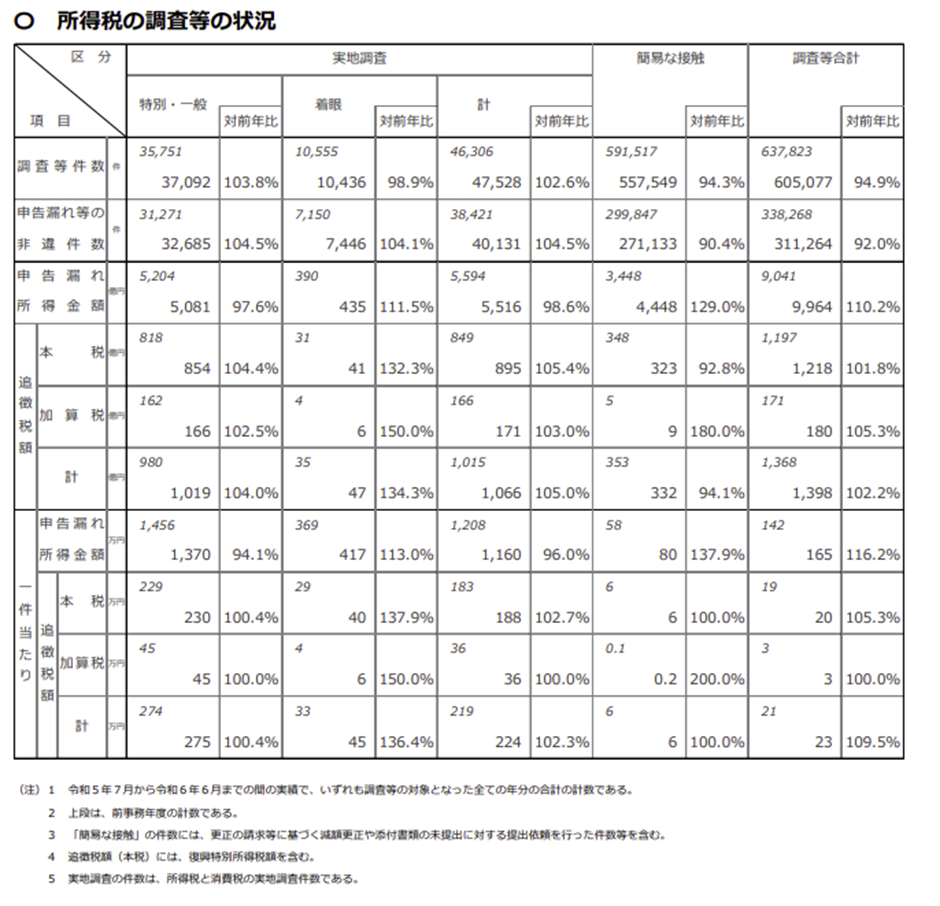

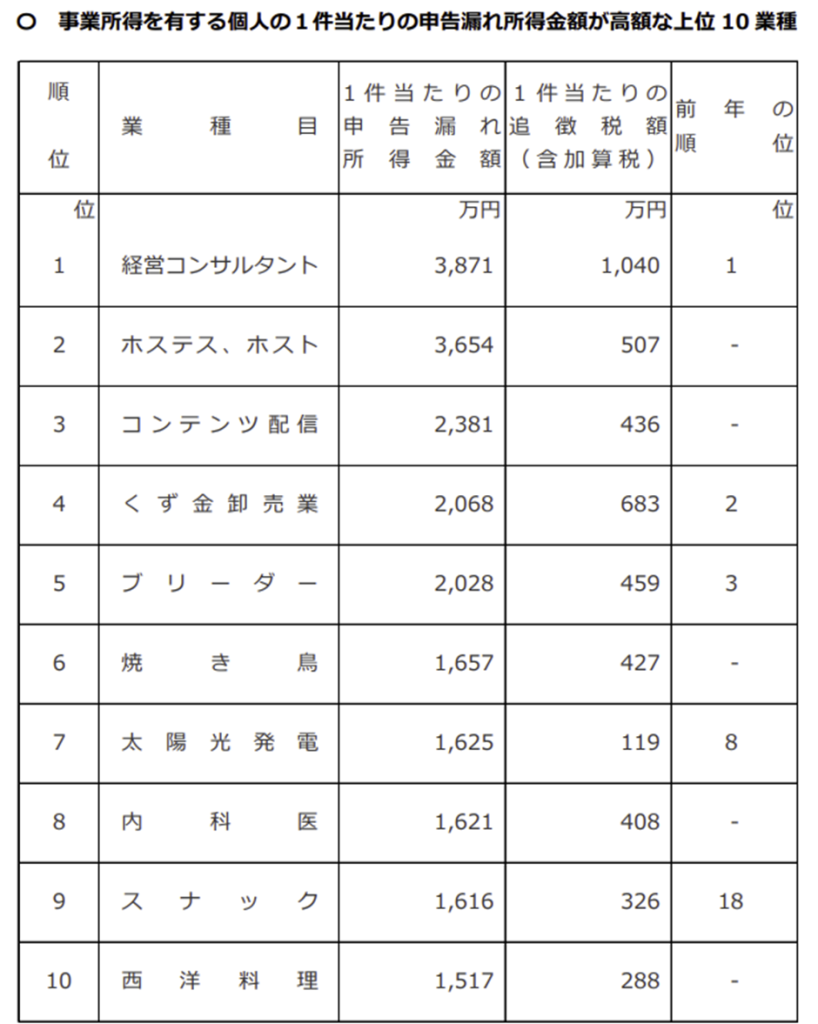

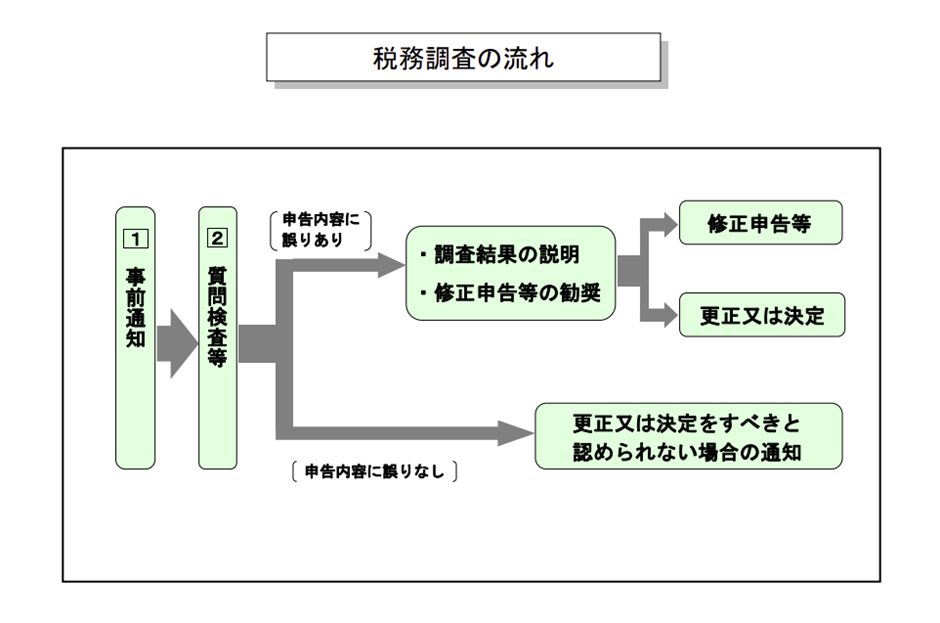

申告誤りは税務調査につながる可能性があるため、帳簿管理や税務処理に不安がある場合は税理士に依頼することも選択肢です。

本記事では、税理士に相談する時期や依頼する際の注意点について、初めての方にもわかりやすく解説します。

個人事業主が税理士に依頼するメリット・デメリット

確定申告手続きを税理士に任せるかどうかは、事業の状況や目的によって判断が分かれます。

専門知識を活用できる強み

税理士は税務に関する知識と経験を持ち、複雑な税法や制度を正しく理解している専門家です。

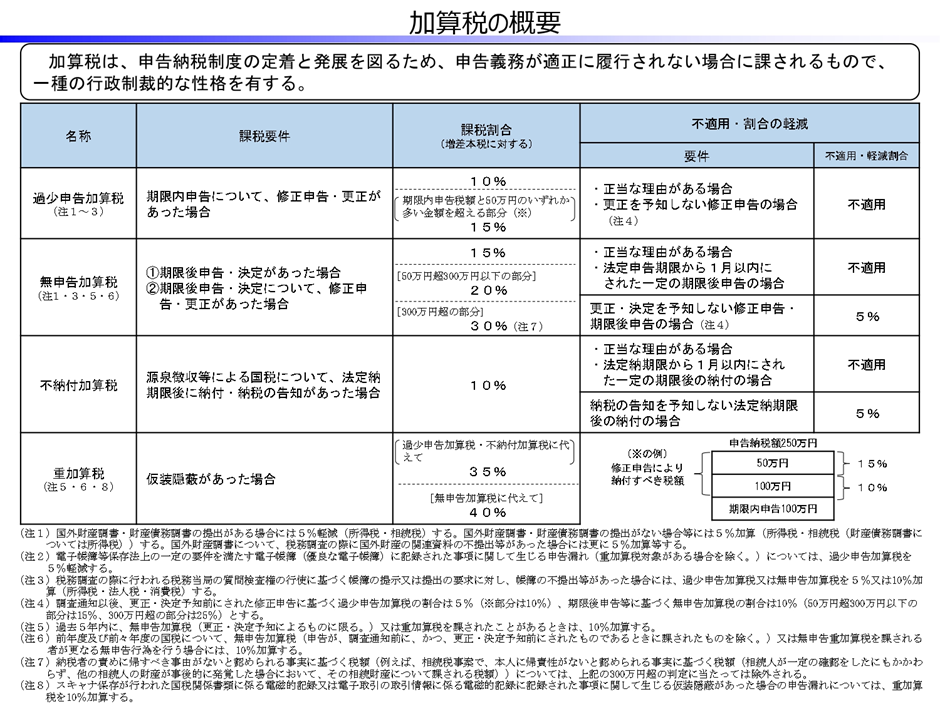

個人事業主が関係する税金には、所得税・住民税・消費税などがありますが、これらに関係する法律は毎年のように改正されます。

制度の変更や細かな規定を見落とすと、計算ミスが生じる恐れがあるため、事業者は毎年の税制改正を確認しなければなりません。

しかし、税務手続きを税理士に依頼すれば、確定申告で必要な帳簿や書類の作成について具体的な指導を受けられるため、申告の精度が高まります。

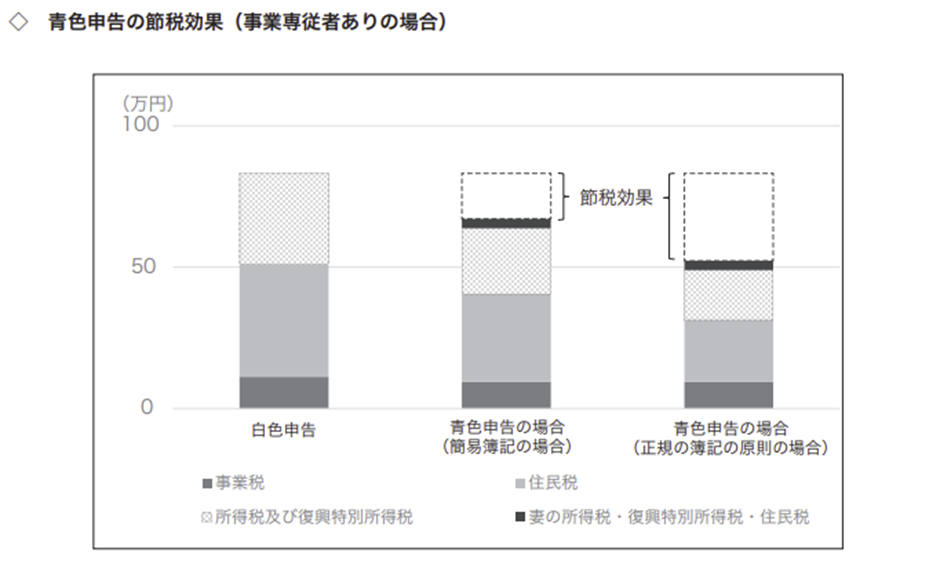

節税や税務リスクを回避する効果

税理士は単に申告を代行するだけでなく、節税につながる方法や将来のリスクを回避するための助言も行います。

節税方法は数多く存在しますが、業種や事業内容によって最適な手段は異なります。

顧問税理士がいれば、売上や経費の適切な計上時期や、控除・特例の活用方法に加え、事業内容に合致した節税策の提案を受けられます。

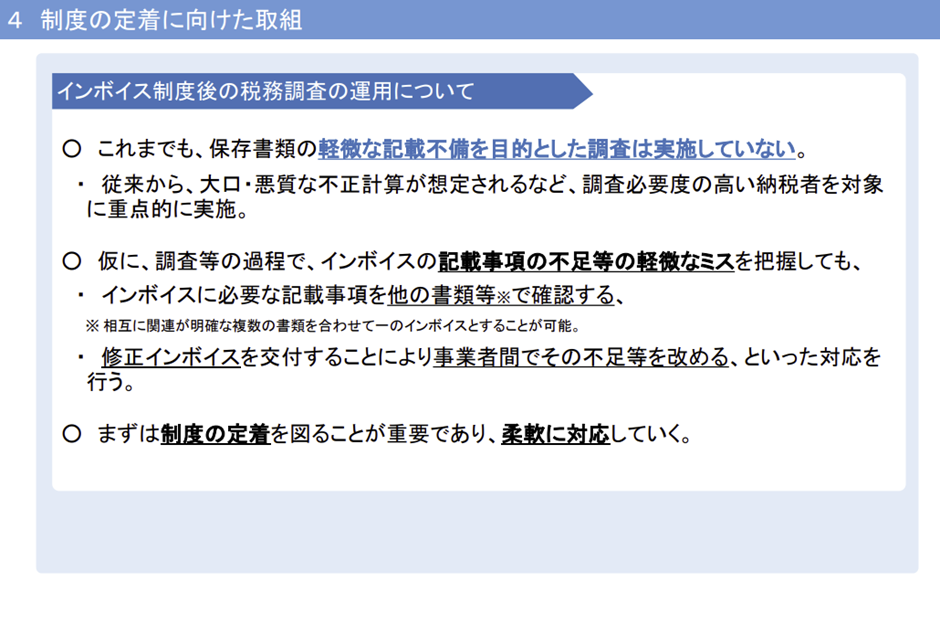

さらに、税務調査に備えた帳簿管理や証憑整理のアドバイスにより、調査リスクを最小限に抑えられる点も税理士に依頼する強みです。

費用負担や依存度の課題

税理士に税務手続きの代行を依頼する際には、報酬費用が発生します。

顧問契約の場合は毎月の支出が必要となり、スポット契約でも数万円から十数万円の費用がかかります。

税理士に税務作業を一任することで税金に関する不安を軽減できますが、全面的に任せすぎると自身の税務知識が育たず、事業の数字を把握する力が弱まる可能性があります。

そのため、費用負担と依存度のバランスを考え、自分に合った範囲で依頼することが重要です。

個人事業主が税理士に申告手続きを依頼すべきケースとは

確定申告書は、個人事業主自身で作成することも可能です。

ただし、事業の規模や内容によっては税務処理が複雑になり、作業量も膨大となるため、専門的な知識を持つ税理士に依頼した方が効率的で安心できる場合があります。

売上規模が拡大している場合

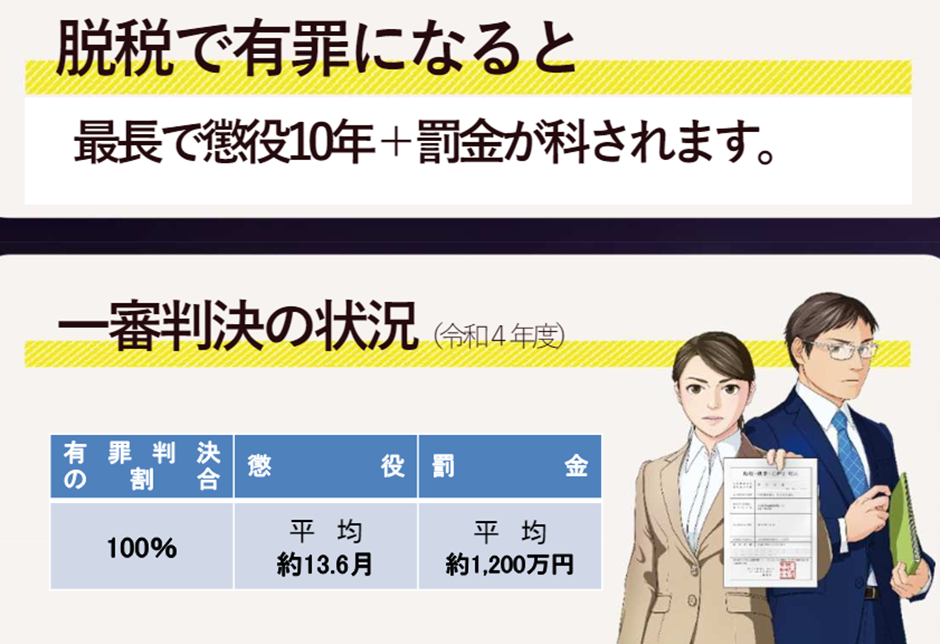

売上規模が拡大するほど、税務処理の負担が大きくなるだけでなく、誤りによる重大な税務リスクも高まります。

取引件数や経費の種類が増えると、帳簿管理が複雑になり、処理誤りが起こりやすくなります。

税理士に依頼すれば、正確な記帳や申告をサポートしてもらえるため、安心して事業拡大に取り組めます。

さらに、成長段階に応じた資金繰りや税務戦略の提案も受けられるため、長期的な事業運営の視点でも有益です。

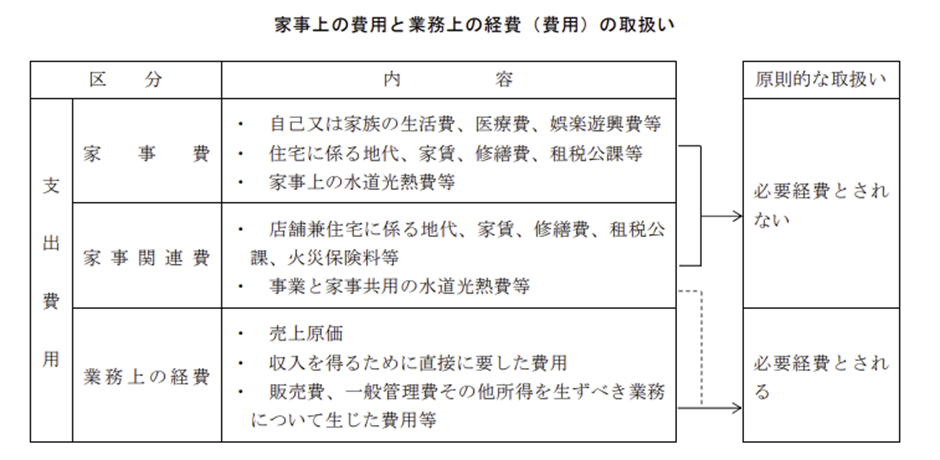

経費や控除が複雑な場合

事業内容によっては、経費の範囲や控除の適用の判断が難しいケースもあります。

たとえば、個人事業主の場合、公私で使用しているものは按分処理を行わなければなりません。

車両や自宅兼事務所の使用割合、特別控除の適用要件の判断を誤ると、税務署から指摘を受ける恐れがあります。

その点、顧問税理士がいれば、日頃から適切な経費計上や控除の活用方法をアドバイスしてもらえるため、安心して税務申告を行えます。

本業に集中したい場合

時間を有効に活用するという観点からも、税理士に依頼することは大きな価値があります。

個人事業主にとって最も重要なのは、本業に時間と労力を注ぐことです。

税務処理に追われると、営業活動やサービス提供に支障が出る恐れがあります。

一方、税理士に申告作業を任せれば本業に集中できる環境が整い、結果として事業の成長や収益拡大につながります。

【税務手続きに不安がある方は『丸投げパック』をご利用ください!】

日々の経理業務や税務申告を効率化したいとお考えの方に向けて、当事務所の提供するサポート体制をご紹介します。

永安栄棟税理士事務所は、兵庫県にある税理士事務所です。

兵庫県内の企業・個人事業主の皆さまはもちろんのこと、日本全国からのご依頼も承っています。

個人事業主が確定申告に関する相談をするタイミング

所得税の確定申告期間は、翌年2月16日から3月15日までの1か月間と定められています。

期限までに申告書を提出するためには、申告期間前から準備を始めることが重要です。

申告準備は年末から行うこと

確定申告期間は1か月ありますが、事業を営む状況下では作業に専念できる時間は限られます。

申告期限に追われるストレスを軽減し、余裕を持って対応するためにも、年末から翌年1月にかけて準備を進めることが望ましいです。

この時期に前年の収支を整理し、帳簿や領収書を確認しておけば、必要な資料を早めに揃えられ、税理士への相談もスムーズに進みます。

確定申告期間に突入してからの依頼では遅い

申告期限が近づくと、納税者はもちろん税理士も多忙となり、相談しても十分な時間を確保できず、申告内容の精査が不十分になる恐れがあります。

令和6年分の所得税の確定申告書の提出件数は2,339万人にのぼり、申告手続きを行う納税者の数は非常に多いです。

申告期限間近に新規で依頼するケースで、丁寧な対応を受けることは難しく、場合によっては依頼自体を断られることもあります。

仮に申告書の作成を依頼できても、細かな節税提案やリスク確認が省略される可能性があるため、早めに依頼することが望ましいです。

出所:令和6年分の所得税等、消費税及び贈与税の確定申告状況等について(国税庁)

https://www.nta.go.jp/topics/pdf/0025005-063.pdf

顧問契約とスポット契約の違い

顧問契約は確定申告を含め継続的にサポートを受ける契約であり、スポット契約は確定申告書の作成のみを依頼する契約です。

どちらでも申告書の作成は依頼できますが、顧問契約を結んでいない場合、期限直前の依頼では十分なサポートを受けられない可能性があります。

1月中に相談すれば対応してくれる事務所もありますが、時期が遅れると依頼を断られる場合もあるため注意が必要です。

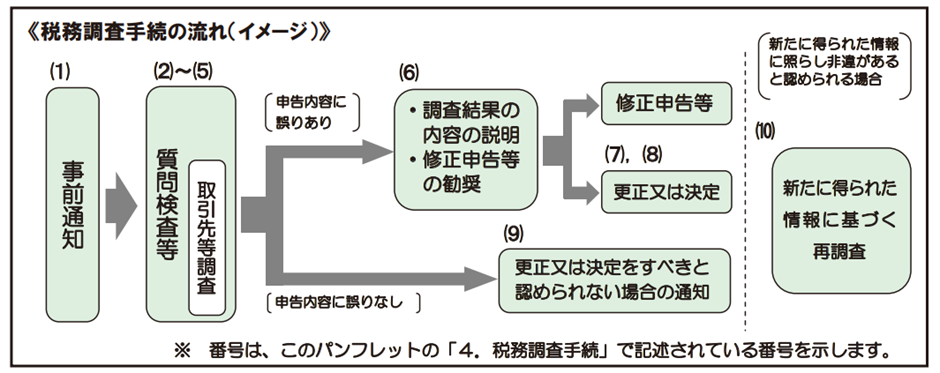

【税務調査が不安な方におすすめの『税務調査セットプラン』】

永安栄棟税理士事務所では、税務調査セットプランも提供しています。

税務調査歴40年超の元特別国税調査官をはじめとしたスタッフが、豊富な経験をもとにサポートします。

<税務調査セットプランの内訳>

- 事前打ち合わせ・資料確認

- 調査の立ち会い

- 税務署との調整

- 修正申告書の提出

これまでサポートを行ったほぼすべてのお客様で、税務調査サポート費用を上回る追徴課税の減少を実現しています。

税務調査セットプランの具体的な内容につきましては、下記のページをご確認ください。

個人事業主が税理士に相談・依頼する際の注意点

税理士に依頼することで安心感は得られますが、契約や対応の仕方によって満足度は大きく変わります。

契約内容と報酬体系の確認

税理士との契約では、業務範囲や報酬体系を明確にしておく必要があります。

確定申告のみの単発依頼(スポット契約)なのか、顧問契約として継続的にサポートを受けるのかによって、費用は大きく異なります。

また、税理士の報酬には申告代行料だけでなく、相談料や追加業務費用が含まれる場合もあるため、事前に詳細を確認しておくことが重要です。

契約内容を曖昧にしたまま依頼すると、後々のトラブルにつながる可能性があるため、必ず文書で取り交わすことが望まれます。

コミュニケーションのしやすさ

顧問税理士は、税務に関する詳細な相談をする相手となるため、コミュニケーションのしやすさは非常に重要です。

普段から税務に関する質問や相談に迅速かつ丁寧に対応してくれるかどうかは、依頼の満足度を左右する大きな要素です。

対応が遅い税理士に依頼すると申告準備が滞り、結果的に税務に関する不安や負担が増える恐れがあります。

また、顧問税理士を選ぶ際は、メールや電話、オンライン会議など複数のコミュニケーション手段があるかを確認しておくと安心です。

節税提案とリスク説明の有無

税理士に依頼すれば、税務負担の軽減だけでなく節税効果も期待できます。

所得税や消費税には数多くの特例制度が存在しますが、適用するかどうかの判断は納税者に委ねられています。

特例の要件を満たしていても、制度を知らなければ適用できませんし、確定申告で意思表示をしなければ特例を受けたことにはなりません。

税理士が経営状況を正確に把握し、積極的に節税策を提示するとともに、リスクについて分かりやすく説明してくれるかどうかは、依頼の価値を大きく左右します。

説明が不十分な場合、後々の税務調査や追加負担につながる可能性があるため、事前にその姿勢を見極めることが重要です。

まとめ

確定申告期間は関係者全員が多忙になるため、税理士への相談は申告期間に入る前に行うのが望ましいです。

税理士に依頼すれば、税務リスクや申告作業の負担を軽減できる一方で、報酬費用が発生するため、利点と注意点を理解したうえで自分の事業状況に合わせて判断することが重要です。

相談時期や依頼時の注意点を押さえておけば、確定申告を効率的かつ安心して進められます。

【個人事業主の税務申告はすべて永安税理士事務所にお任せ!】

確定申告・税務申告でお悩みの方は、申告手続きを永安栄棟税理士事務所に丸投げしてください。

税理士への確定申告の丸投げには、通常、月2〜4万円程度の費用がかかります。

しかし、弊所はオンライン化やAIの活用などによる業務効率化により、下記の価格でサービスを提供させていただいております。

| 売上規模 | 月額料金 |

| ~1,000万円 | 個人事業主:1万円 法人:2万円 |

| ~2,000万円 | 個人事業主:2万円 法人:2.5万円 |

丸投げパックには、次のサービスがすべて含まれています。

- 日々の会計帳簿記帳

- 決算書の作成

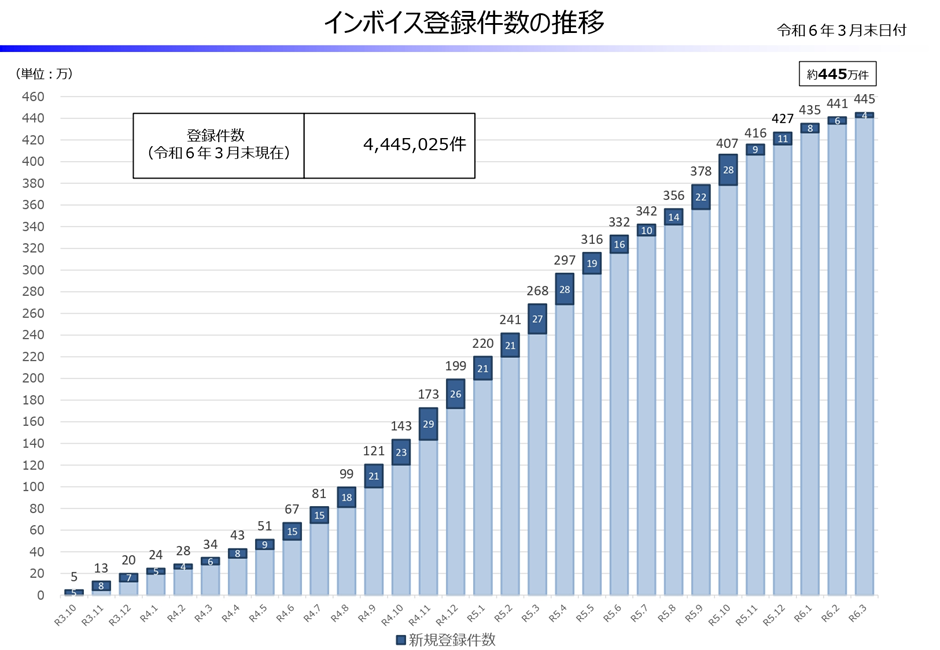

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

- 税務署への電子申告

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。

中小企業の方はもちろんのこと、個人事業主の方もご利用いただけますので、この機会に一度プラン内容をご確認ください。