日本政策金融公庫は、開業資金や事業運転資金の調達先として検討すべき金融機関です。

銀行で融資を受けるのが難しい事業者でも、日本政策金融公庫であれば資金を調達することができますが、融資審査を通過するためには事前準備が不可欠です。

そこで本記事では、日本政策金融公庫の融資条件と、審査を通るために押さえておくべきポイントについて解説します。

日本政策金融公庫が資金調達先としてオススメされる理由

日本政策金融公庫は一般的に馴染みの薄い金融機関ですが、事業開始時の資金調達先として最初に候補に挙がるほど魅力がある金融機関です。

開業・創業前後でも融資を受けやすい

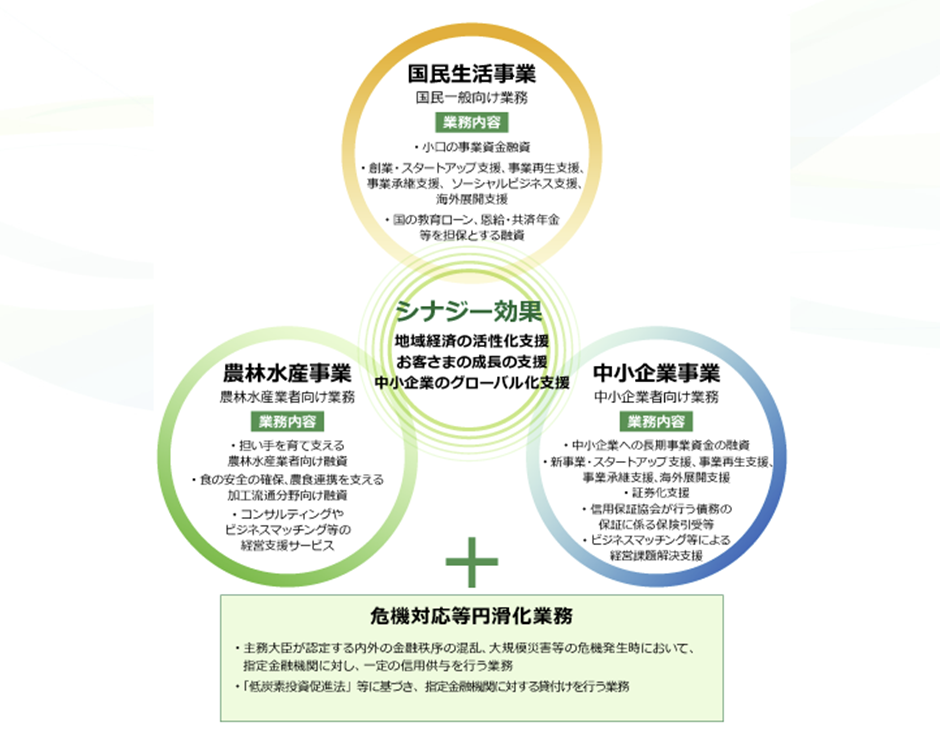

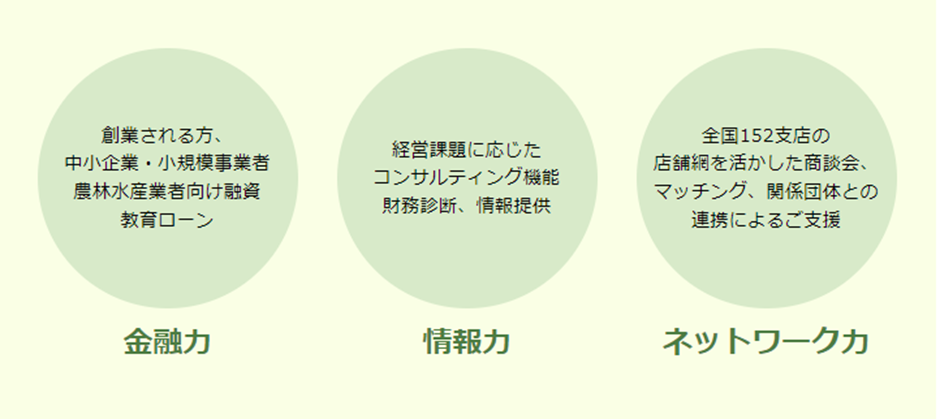

日本政策金融公庫は、一般の金融機関が行う金融を補完することを目的とした、政府系金融機関です。

一般の金融機関はビジネスとしてお金を貸し付けますので、返済が滞る可能性が高い事業者には融資をしませんし、返済リスクが高いほど設定される利率は上がります。

それに対し、日本政策金融公庫は融資が受けにくいとされる、開業・創業前後の事業者に対しても積極的に融資をしていますので、銀行の融資審査を通過するのが難しい方でも資金を調達することができます。

出所:日本政策金融公庫

https://www.jfc.go.jp/n/finance/first/index.html

担保・保証人が必須条件ではない

銀行の融資を受ける際に高いハードルとなるのが、担保・保証人の存在です。

担保や保証人は、返済が滞った際のリスクヘッジとしての役割があるため、融資金額が大きくなるほど、担保提供や保証人を用意しないと融資を受けることが難しくなります。

日本政策金融公庫の融資制度にも、担保や保証人が必要となるものもありますが、「新規開業資金」などの融資制度は担保・保証人が必須条件となっていないため、資力が乏しい創業当初でも融資の申し込みを行えます。

設定される利率が低い

日本政策金融公庫の融資制度の利率は、全体的に低く設定されているのが特徴です。

融資を受けた際に設定される利率が高いと、トータルの返済額も大きくなるため、資金調達は融資額だけでなく、低利率で借りることも大切です。

創業当初は売上実績がありませんし、経営の見通しも不透明であることから、融資元は返済リスクを高く見積もり、利率を高く設定する傾向にあります。

しかし、日本政策金融公庫についてはベースとなる利率が低いため、返済額を抑えつつ事業資金を確保できます。

日本政策金融公庫の融資審査は厳しいのか

融資には必ず審査がありますし、日本政策金融公庫の融資の申し込みをした人全員が資金調達できるわけではないため、申し込みをする前に審査の難易度を確認してください。

民間の金融機関とは審査の重点項目が異なる

日本政策金融公庫は、銀行等で融資を受けるのが難しい方を対象に貸し付けることが多いことから、審査時に重要視するポイントも一般の金融機関とは異なります。

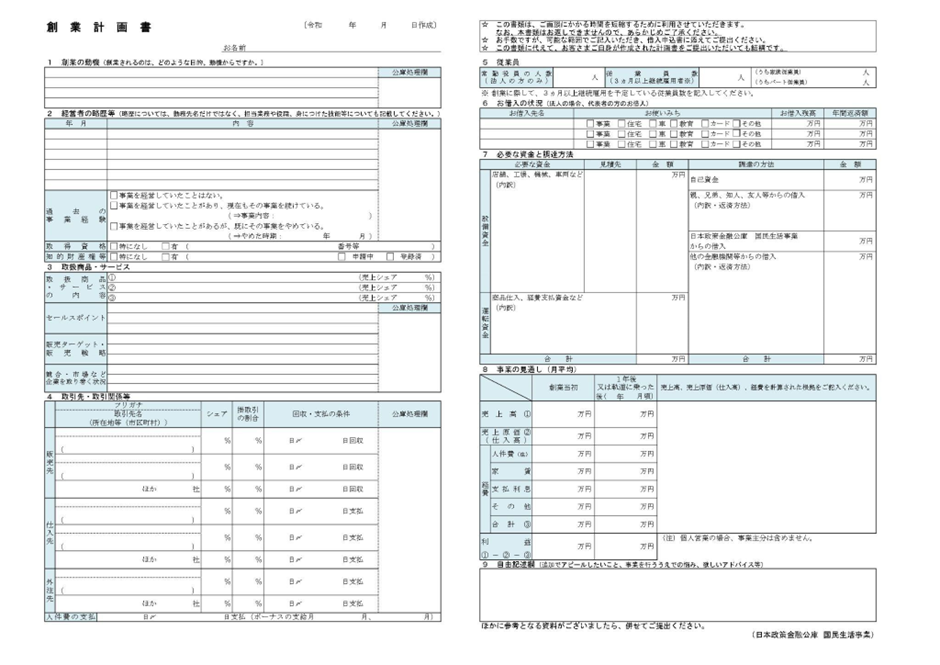

日本政策金融公庫が重要視するのは創業計画書(事業計画書)の内容で、創業計画書の内容に不備や矛盾点があると、審査に通過するのが厳しくなります。

反対に、事業実績がない事業者であったとしても、創業計画書や事業計画書の内容が充実し、将来性があると判断された場合には審査を通過できますので、創業計画書を綿密に練り上げることが大切です。

返済見込みがない事業者は審査に落ちる

日本政策金融公庫は、創業当初や年齢等で資金調達が難しいとされる方にも融資をしていますが、審査時には返済能力の有無を確認しますし、返済見込みがない事業者に対して融資をすることはありません。

創業前の時点では返済能力を示すことは難しいですが、事業内容に期待できるケースであれば融資をしてくれます。

しかし、事業計画が杜撰(ずさん)だと返済能力が無いと判断され、審査に落ちますので注意してください。

個人事業主でも融資を受けることができる

日本政策金融公庫の融資制度は個人事業主でも申し込みを行い、融資を受けることができます。

一般的に個人事業主は法人よりも信用力が低いため、資金調達のハードルが高いとされています。

しかし、日本政策金融公庫の審査条件は基本的に個人事業主と法人は同等なので、個人事業主であることを理由として、審査に落ちることはありません。

再審査の申し込みは半年後

創業当初で資金調達に失敗すると事業を開始できなくなる可能性や、運転資金が枯渇するリスクがあります。

日本政策金融公庫の融資審査に落ちた場合、原則として半年間は再審査の申し込みができません。

融資申込のハードルが低いことと、融資の受けやすさはイコールではありませんので、事前に専門家へ相談するなどして、最初の申し込みで融資を通過できるよう対策を講じることが大切です。

日本政策金融公庫の審査を通過するために押さえておくべきポイント

日本政策金融公庫の融資を受ける場合、次の4点を押さえておかないと審査を通過するのは難しいです。

創業計画書の重要度は高い

日本政策金融公庫の審査は、創業計画書の内容の重要度が特に高いです。

創業前や創業して間もない段階では事業実績がないため、経営者の経歴だけでなく、取引商品や取引先、保有資金などの情報を細かくチェックします。

出所:日本政策金融公庫

https://www.jfc.go.jp/n/service/pdf/kaigyou00_190507b.pdf

経営者が過去に事業を営んでいた実績があればプラスになりますし、事業内容が具体的かつ売上が見込めるものであれば、審査で有利となります。

反対に、創業動機が乏しく、取引先との関係性も薄い場合には、事業の発展が見込めないと判断され、審査に落ちてしまいます。

資金用途を明確に伝える

日本政策金融公庫は、融資を受けた際の資金の使途によって限度額が異なります。

たとえば「新規開業資金」の融資限度額は7,200万円ですが、運転資金としての融資限度額は4,800万円までとなっています。

事業規模と比べて求めている融資金額が大きい場合、希望額に届かない可能性や、返済リスクの観点から審査に落とされることも考えられます。

そのため、必要となる資金を調達するためには、資金の使い道についても明確に示すことが大切です。

ローン・税金等の滞納は厳禁

「信用情報」は、クレジットカード等の契約内容や契約情報など、客観的な取引事実が記録してある情報です。

信用情報はクレジットカードやローン契約をする際に活用されますが、融資審査時にも創業者の信用情報はチェックされます。

融資審査で確認される事項は、滞納経験とキャッシング債務の有無です。

滞納経験は返済リスクに直結しますし、他に借りている債務がある場合、返済が滞った際に債権が回収不能となる確率が上がるため、どちらか一方でも該当する方は審査を通過するのが難しくなります。

また、日本政策金融公庫の融資においては、公共料金や税金の滞納にも注意しなければなりません。

日本政策金融公庫は政府系金融機関であることから、税金等の滞納には特に厳しいため、融資前の滞納は避けてください。

面接対応も重要

融資面接時には、事業内容や融資が必要になる理由等を質問されますので、あらゆる質問を想定し、それに対する回答を用意しておく必要があります。

融資担当者は創業者の人柄もチェックしていますので、身だしなみはもちろんのこと、態度や事業に対する熱意を伝えることも大切です。

融資申込をする際は事前に専門家へ相談すること

日本政策金融公庫は創業当初でも融資を受けることができる金融機関ですが、審査に落ちてしまうと、他の金融機関から資金調達するのは難しくなるため、審査は一発で通過しなければなりません。

初めて事業を立ち上げる方は、創業計画書や事業計画書を作成した経験がないことから、専門家にサポートしてもらいながら融資申込を行うことが望ましいです。

永安栄棟 公認会計士・税理士事務所では、税金だけでなく融資サポートも得意にしていますので、経営上の不明点や解消したい問題がありましたら、お気軽にご相談ください。