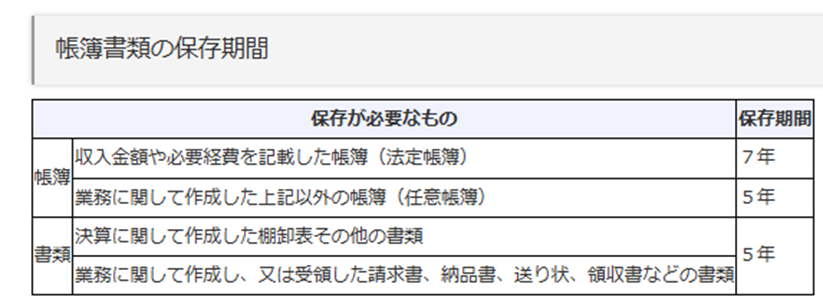

個人事業主として活動する場合、税金の管理や納付はすべて自分で行う必要があります。

納税スケジュールを把握していないと、思わぬタイミングで多額の支払いが発生し、資金繰りに影響が出ることもあるため注意が必要です。

本記事では、年間を通じて発生する主な税金の種類と納付時期について解説します。

個人事業主が関わる主な国税

個人事業主は毎年確定申告を行う必要がありますが、所得の状況によっては年に複数回の納税が必要になる場合もあります。

所得税・復興特別所得税

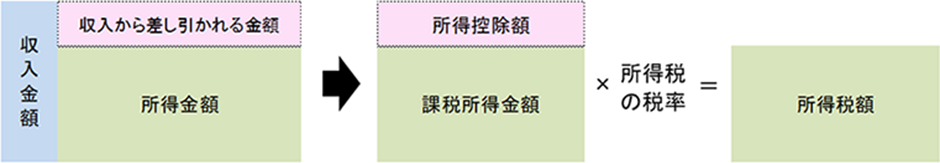

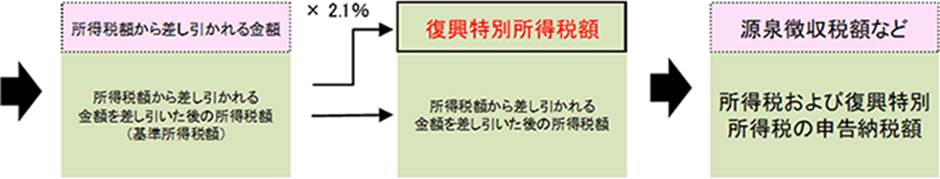

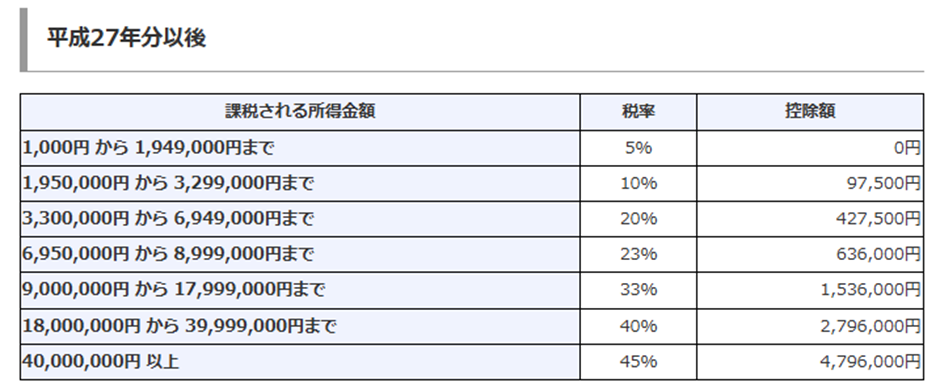

所得税は、個人の年間の所得に対して課される税金で、平成25年から令和19年までは復興特別所得税も併せて納めることになります。

確定申告では、1月1日から12月31日までの所得を計算し、源泉徴収税額や予定納税額との過不足を精算します。

申告期間は翌年2月16日から3月15日までの1か月で、納期限も同じ3月15日です。

また、前年分の所得金額や税額などを基に計算した予定納税基準額が15万円以上となる場合には、予定納税として、原則予定納税基準額の3分の1をそれぞれ7月と11月に納めなければなりません。

なお、予定納税の対象となる個人事業主に対しては、6月中旬に税務署から通知書が送付(電子交付を希望した場合はe-Taxで通知)されます。

出所:主な国税の納期限(法定納期限)及び振替日(国税庁)

https://www.nta.go.jp/taxes/nozei/nofu/24200042/noufu_kigen.htm

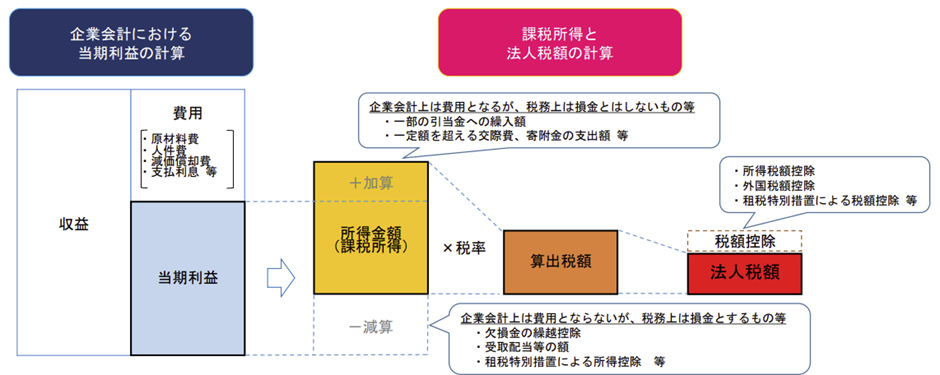

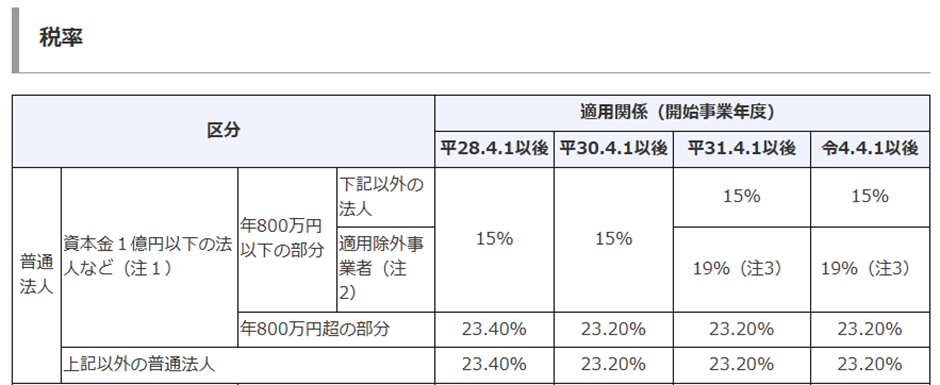

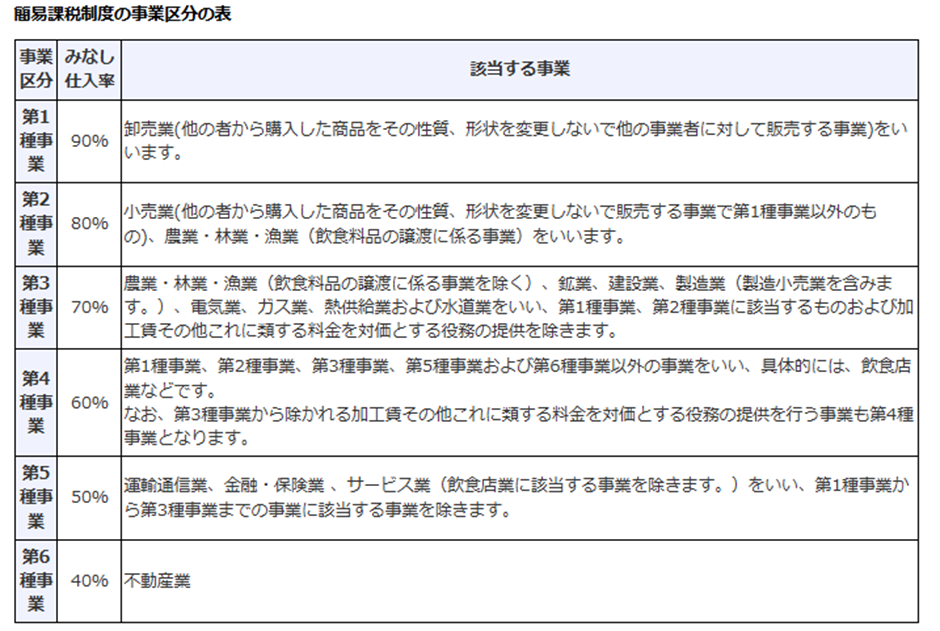

消費税

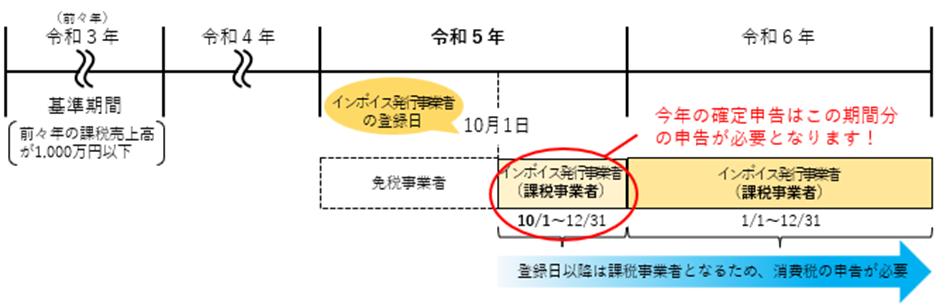

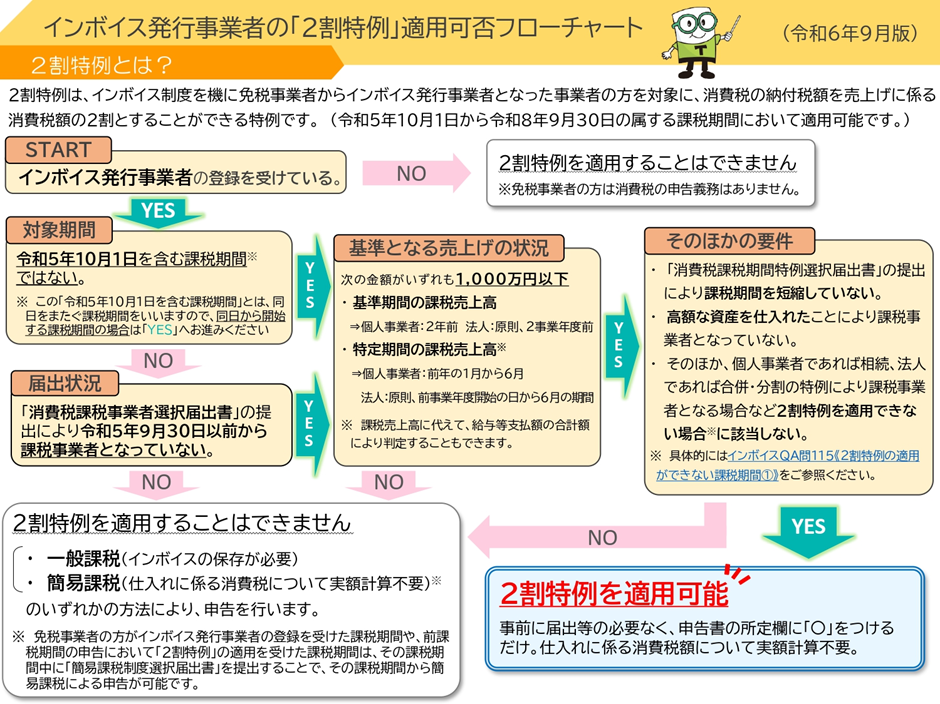

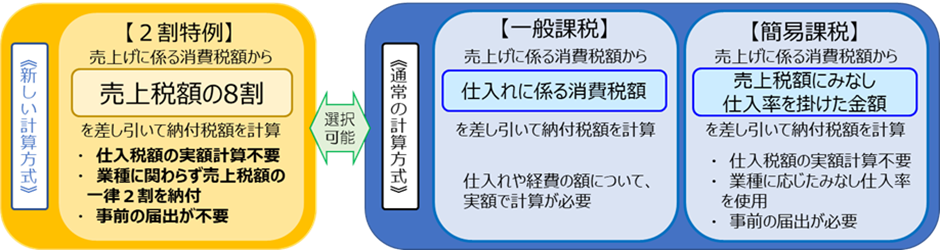

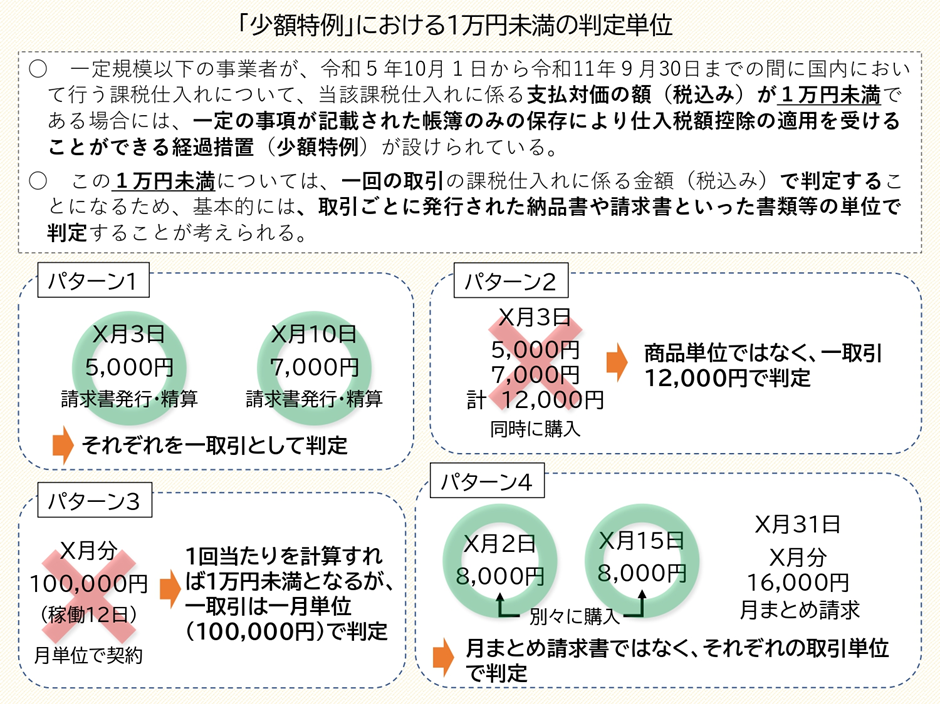

課税期間の基準期間における課税売上高が1,000万円を超えた場合、消費税の課税事業者として申告・納税義務が生じます。

課税売上高が1,000万円以下でも、インボイス制度への対応などを理由に課税事業者を選択している場合は申告手続きが必要です。

個人事業主の消費税の申告期限と納期限は翌年3月31日ですが、前年の納税額が大きい場合には中間申告が必要となります。

中間申告の回数は納税額によって変動するため、納付回数および納付時期には注意が必要です。

出所:No.6609 中間申告の方法(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6609.htm

個人事業主が関わる主な地方税

個人事業主は住民税だけでなく、個人事業税の負担が生じることがあります。

いずれも前年の所得や事業規模に応じて税額が決まるため、仕組みと納付時期を理解しておくことが大切です。

住民税

住民税は、前年の所得に応じて市町村と都道府県に納める税金です。

税務署に所得税の確定申告書を提出した場合、その情報が自治体へ連携されるため、住民税の申告を別途行う必要はありません。

住民税の納付方法は、会社員は給与から自動的に天引きされる「特別徴収」が一般的ですが、個人事業主は自分で納める「普通徴収」が基本となります。

普通徴収の場合、毎年6月頃に自治体から送付される納付書で、年4回(6月、8月、10月、翌年1月)に分けて納付します。

住民税は前年の所得に基づいて計算されるため、利益が大きかった年の翌年は、支払いが増えることを見越した資金管理が欠かせません。

個人事業税

個人事業税は、一定の業種に該当する事業を営んでいる場合に課される税金です。

ほとんどの事業者は対象となりますが、個人事業税には290万円の控除があるため、所得が290万円以下の場合は課税されません。

個人事業税が発生する事業者は、申告手続きが必要です。

ただし、所得税や住民税の申告をしている場合は、その情報が自治体へ連携されるため、個人事業税の申告を別途行う必要はありません。

納付は原則年2回(8月と11月)で、都道府県事務所から送付される納付書を用いて納めます。

個人事業税の支払いは見落としやすく、事業規模が大きくなるほど税額が増えるため、あらかじめ納税額を試算しておくと資金繰りが安定します。

【税務手続きに不安がある方は『丸投げパック』をご利用ください!】

日々の経理業務や税務申告を効率化したいとお考えの方に向けて、当事務所の提供するサポート体制をご紹介します。

永安栄棟税理士事務所は、兵庫県にある税理士事務所です。

兵庫県内の企業・個人事業主の皆さまはもちろんのこと、日本全国からのご依頼も承っています。

>>経理代行・税務申告丸投げパックを詳しく見てみる

事業内容や保有資産に応じて発生する主な税金

個人事業主の事業内容や保有する資産によっては、先に挙げた税金以外にも支払いが生じる場合があります。

必ずしも全員が対象になるわけではありませんが、該当する場合は納付時期を把握しておくことが大切です。

自動車税

自動車税は、自動車を所有している人に対して毎年課される税金です。

賦課期日(4月1日)に自動車を所有している人は、自動車税事務所から送付される納税通知書により、5月中に自動車税を納めなければなりません。

事業用として車両を使用している場合は、支払った自動車税を経費として計上できます。

ただし、公私併用の場合には、事業で使用している割合のみが経費として認められるため、按分処理が必要です。

固定資産税・都市計画税

固定資産税は、1月1日時点で不動産や償却資産を所有している場合に課される税金です。

納付時期は年4回で、送付される納税通知書に基づいて納めます。

都市計画税は、1月1日時点で市街化区域内に不動産を所有している場合に課される税金です。

納付時期は固定資産税と同じで、所有する不動産の所在地によっては固定資産税のみが課税されるケースもあります。

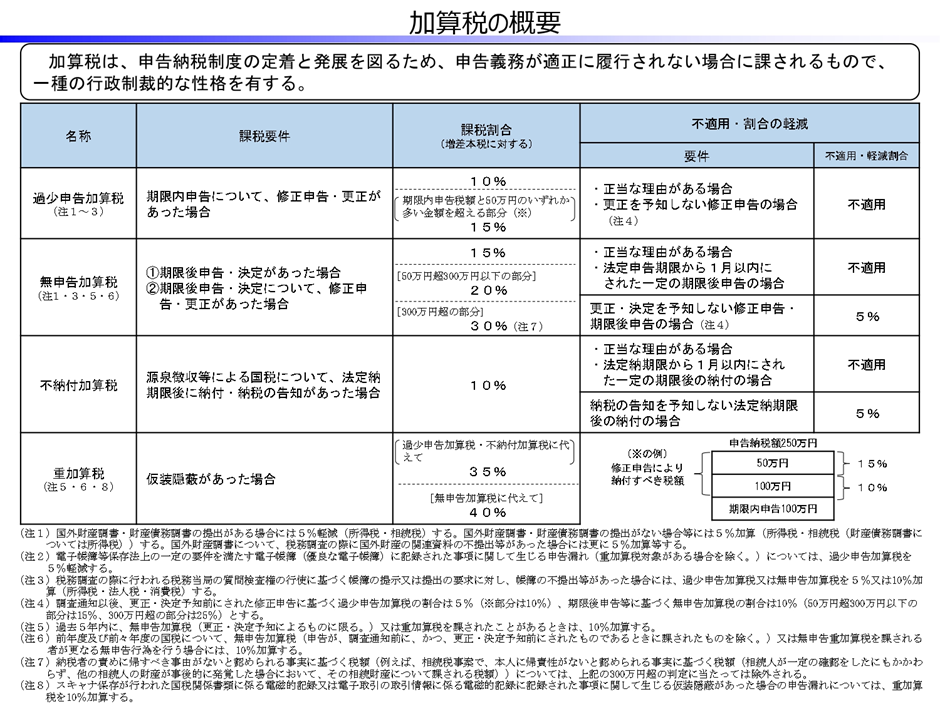

期限までに税金を納めなかった場合

納税は義務ですので、期限までに納めないとペナルティが課されます。

所得税のように納付書が送付されない税金もあるため、自分で期限を把握し、確実に納付することが求められます。

遅れた日数に応じて「延滞税」が発生する

税金を期限までに納めなかった場合、延滞税(地方税は「延滞金」)が発生します。

延滞税の額は、納期限の翌日から完納日までの日数に応じて計算されるため、支払いが遅れるほど税額は増えていきます。

また、一定期間を超えると適用される割合(利率)が上がるため、できるだけ早く納付することが重要です。

滞納が続けば「差押え」の対象に

税金の滞納が続くと督促状が送付され、それでも納付が確認できない場合は財産の差押えが行われます。

差押えの対象となる財産は、不動産や預貯金など多岐にわたり、差押えが実行されると事業運営に大きな支障が生じます。

そのため、納付が難しい場合は早めに税務署や自治体へ相談し、納付の意思を示したうえで支払いを進めることが求められます。

税金は自己破産しても免除されない

自己破産をすると借金の返済は免除されますが、税金は「非免責債権」に分類されるため免除されません。

そのため、事業がうまくいかず自己破産を選択した場合でも、未納の税金については支払い義務が残ります。

税金の滞納が続くと破産後の生活にも影響が及ぶため、早めに状況を把握し、適切に対応することが重要です。

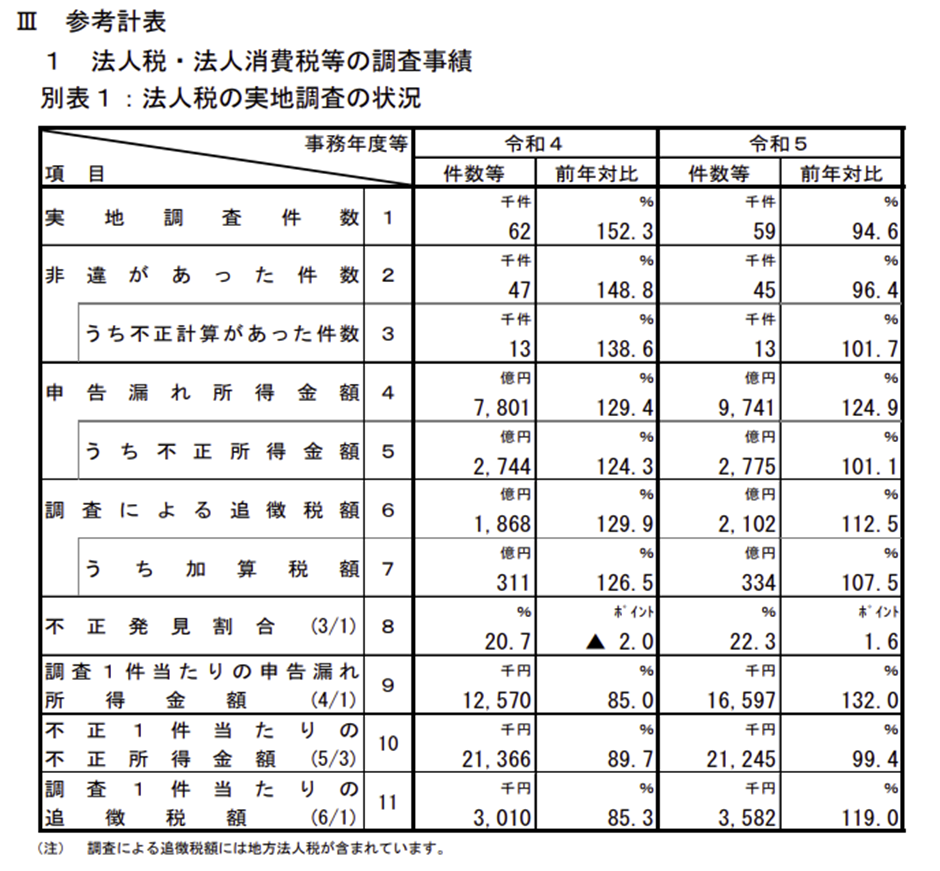

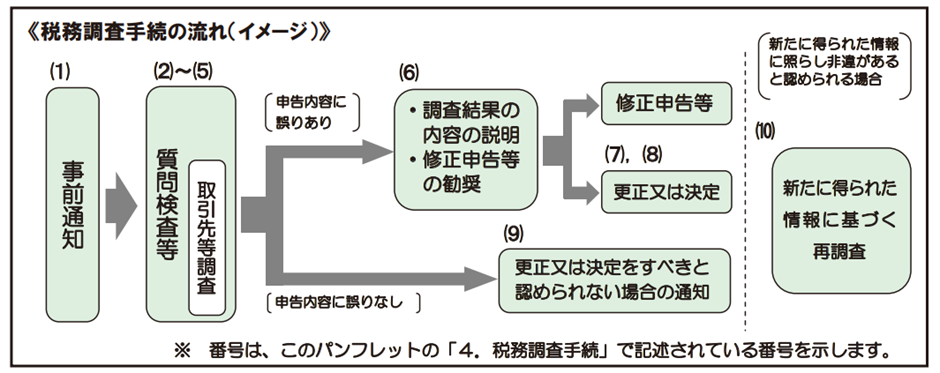

【税務調査が不安な方におすすめの『税務調査セットプラン』】

永安栄棟税理士事務所では、税務調査セットプランも提供しています。

税務調査歴40年超の元特別国税調査官をはじめとしたスタッフが、豊富な経験をもとにサポートします。

<税務調査セットプランの内訳>

- 事前打ち合わせ・資料確認

- 調査の立ち会い

- 税務署との調整

- 修正申告書の提出

これまでサポートを行ったほぼすべてのお客様で、税務調査サポート費用を上回る追徴課税の減少を実現しています。

税務調査セットプランの具体的な内容につきましては、下記のページをご確認ください。

>>「税務調査セットプラン」を詳しく見てみる

まとめ

個人事業主として事業を続けるためには、税金の支払い時期を正確に把握し、納税資金を計画的に準備しておくことが欠かせません。

所得税や消費税、住民税、個人事業税などは、それぞれ納付時期や計算方法が異なるため、どの時期にどの税金が発生するのかを理解しておくことが大切です。

納付期限を守ることで延滞税や差押えといったリスクを避けられ、事業の資金繰りも安定します。

【個人事業主の税務申告はすべて永安税理士事務所にお任せ!】

確定申告・税務申告でお悩みの方は、申告手続きを永安栄棟税理士事務所に丸投げしてください。

税理士への確定申告の丸投げには、通常、月2〜4万円ほどの費用がかかります。

しかし、弊所はオンライン化やAIの活用などによる業務効率化により、下記の価格でサービスを提供させていただいております。

| 売上規模 | 月額料金 |

| ~1,000万円 | 個人事業主:1万円 法人:2万円 |

| ~2,000万円 | 個人事業主:2万円 法人:2.5万円 |

丸投げパックには、次のサービスがすべて含まれています。

- 日々の会計帳簿記帳

- 決算書の作成

- インボイスへの対応

- 消費税申告書の作成

- 確定申告書の作成

- 税務署への電子申告

弊所は兵庫県にある税理士事務所ですが、日本全国どこからでもご依頼いただけます。

中小企業の方はもちろんのこと、個人事業主の方もご利用いただけますので、この機会に一度プラン内容をご確認ください。

>>【個人事業主向け】確定申告丸投げパックを詳しく見てみる

>>【中小企業向け】経理代行・税務申告丸投げパックを詳しく見てみる