源泉徴収に関する事務手続は毎月の給与計算だけではなく、年末調整、税務署への納付などさまざまな場面で発生します。特に納付が遅れると、不納付加算税などのペナルティが多額になるケースがあるため注意が必要です。

このコラムでは、源泉徴収の対象と計算方法、預かった所得税を納付する期限と遅れた場合のペナルティ、および源泉徴収に関する会計処理の方法を説明します。事業者は正確な源泉徴収事務と会計処理をおこない、ペナルティを受けることのないようにしましょう。

源泉徴収の仕組み

源泉徴収とは何か、および対象と計算方法を説明します。

源泉徴収とは所得税を徴収すること

源泉徴収とは、給与や報酬を支払う事業者が、あらかじめ所得税を差し引いてから支払うことをいいます。

例えば会社員は給与をもらいますが、もらった金額に対して所得税がかかります。所得税は税務署に対して支払うものですが、会社員は原則として税務署へ直接支払いません。給与を支給する事業主があらかじめ所得税を所定の方法で計算し、これを差し引いた上で給与を支給します。そして、事業主が差し引いた所得税を税務署へ支払う形をとっています。このように給与等から所得税を差し引くことを「源泉徴収」とよび、源泉徴収をする事業者を「源泉徴収義務者」とよびます。源泉徴収は給与等を支払う事業者の義務なのです。

源泉徴収の対象 | 給与だけではない点に注意

上記の例では給与をあげましたが、源泉徴収の対象は給与だけではありません。法人や個人事業主が事業を行う上で源泉徴収が必要となる支払いには、例えば以下のものがあげられます。

- 給与、賞与

- 退職金

- 報酬の中で、源泉徴収が義務付けられているもの

原稿料や講演料、弁護士や税理士等特定の資格を持つ方への報酬、モデルや外交員などへの報酬、デザインの報酬など、限定列挙されています(国税庁タックスアンサーNo.2792参照)。ただし、源泉徴収が必要な報酬は個人の方への支払いに限り、法人への支払いは除きます。

事業主として源泉徴収が必要になる支払いは、原則として給与・賞与と退職金、および一部の報酬であると考えておけばよいでしょう。限定列挙されていない業務の外注費や、派遣会社へ対する支払いなどは対象にはなりません。

源泉徴収税額の計算方法

源泉徴収税額の計算方法は、差し引く対象によって異なります。給与、賞与、報酬についてそれぞれ説明します。

(1)給与

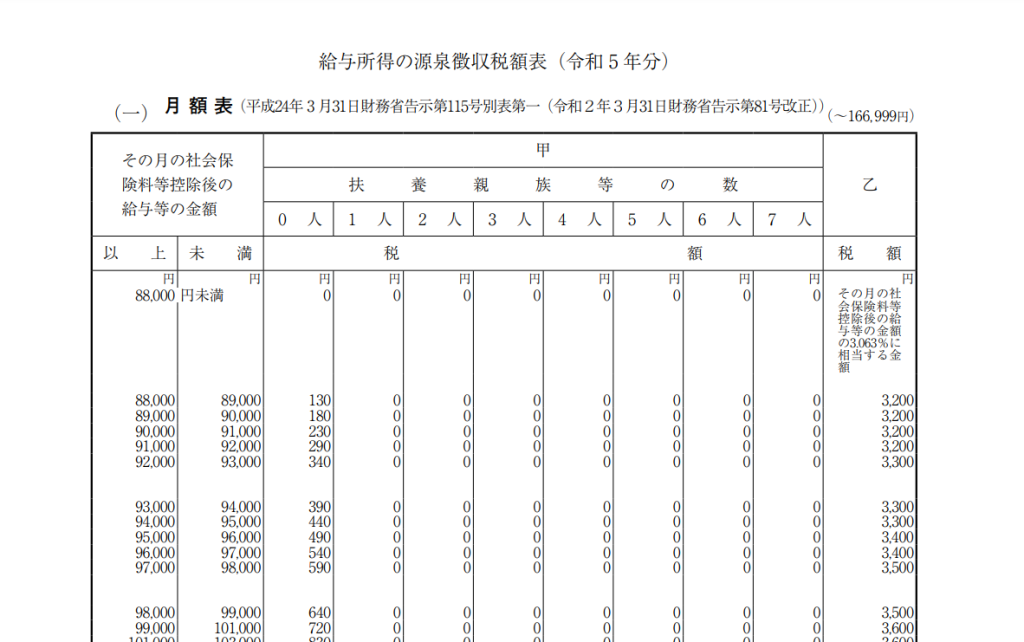

給与は、支給する金額によって源泉徴収税額の金額が異なります。具体的には「給与所得の源泉徴収税額表」を参照し、給与の金額と扶養親族の人数を当てはめて記載されている税額を差し引きます。源泉徴収税額表は毎年更新されるため、最新のものを確認しましょう。

源泉徴収税額表には「月額表」「日額表」の2種類があります。給与を月ごとに支払うもの、また、半月ごと、10日ごと、月の整数倍の期間ごとに支払うものは月額表を参照します。

月額表には「甲欄」「乙欄」があり「給与所得者の扶養控除申告書」を提出している方への支払いは「甲欄」を使用します。

「給与所得者の扶養控除申告書」は1か所にしか提出できません。例えば2か所で勤務している方は、片方の勤務先にのみしか「給与所得者の扶養控除申告書」を提出できないため、もう片方の勤務先の給与は乙欄で計算されることになります。甲欄の方が源泉徴収税額は少なくなります。

(出典:給与所得の源泉徴収税額表)

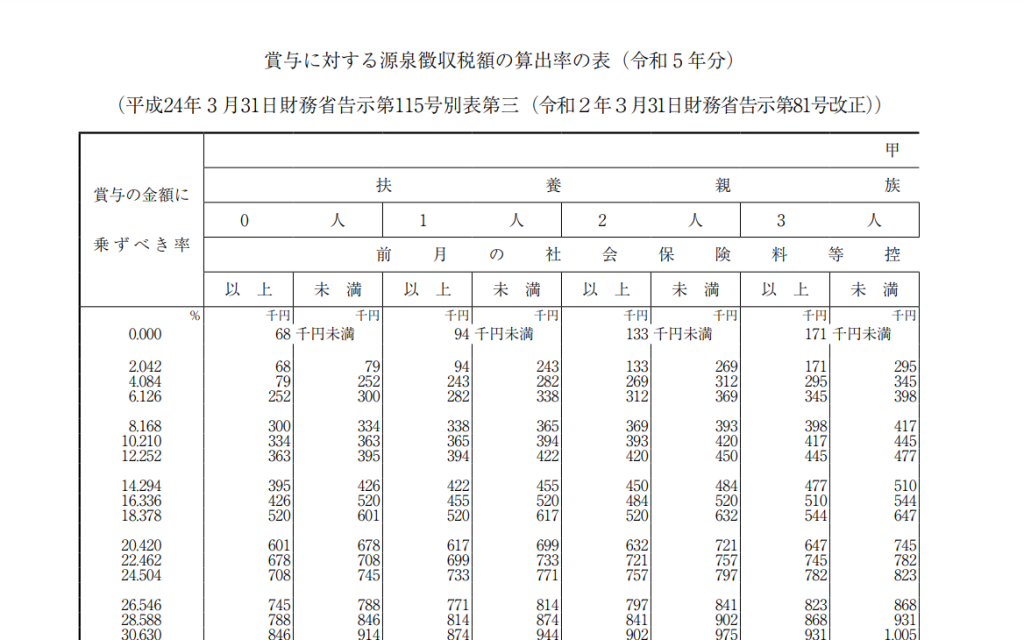

(2)賞与

賞与は「賞与に対する源泉徴収税額の算出率の表」をもとに計算します。「甲欄」か「乙欄」か、甲欄の場合は扶養親族の人数を当てはめて計算します。

(出典: 賞与に対する源泉徴収税額の算出率の表)

上記(1)(2)のように計算した源泉徴収税額は、給与と賞与から差し引いて支給します。所得税の金額は1~12月の1年間の所得に対して決まるため、毎月源泉徴収した金額と1年間の所得金額をもとに算定した所得税の金額の間に差額が出ます。これを年末に調整して差額を精算する手続が「年末調整」です。多くの場合、源泉徴収の金額は多めに差し引いているため、年末調整では還付になります。

(3)報酬

報酬の中で源泉徴収が義務づけられている支払は限定的です。事業をする中で一般的に発生する機会が多い費用と、源泉徴収税額の計算方法を紹介します。

| 内容(個人に対する支払) | 源泉徴収税額の計算方法 |

| 原稿料 講演料 | 報酬料金の10.21% ただし同一人に対して1回に支払われる金額が100万円を超える場合には、超える部分は20.42% |

| 弁護士、税理士、社会保険労務士等に対する報酬 | 報酬料金の10.21% ただし同一人に対して1回に支払われる金額が100万円を超える場合には、超える部分は20.42% |

| 司法書士の業務に関する報酬 | (報酬料金-1回の支払について1万円)×10.21% |

| デザインの報酬 | 報酬料金の10.21% ただし同一人に対して1回に支払われる金額が100万円を超える場合には、超える部分は20.42% |

源泉所得税の納付期限とペナルティ

事業者は、源泉徴収を行うことで従業員らが本来支払うべき所得税を預かっていることになり、これを税務署へ納付しなければなりません。納付期限および期限に遅れた場合のペナルティを紹介します。

納付期限

(1)給与・賞与、退職金に関する源泉所得税

納付の時期は原則として徴収した月の翌月10日が期限です。

ただし「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出している事業者は、以下が納期限となります。

・1月から6月までに支払った所得から源泉徴収をした所得税・・・7月10日

・7月から12月までに支払った所得から源泉徴収をした所得税・・・翌年1月20日

「源泉所得税の納期の特例の承認に関する申請書」は、給与の支給人員が常時10人未満である事業者のみが提出できるものであり、だれでも選択できる訳ではありません。

(2)報酬

報酬を支払った月の翌月10日が期限です。

納期の特例を受けている場合には、弁護士や税理士等特定の資格を持つ方への報酬に関してのみ7月10日と翌年1月20日までに納付します。

期限に遅れた場合のペナルティ

納付期限を遅れた場合は、以下のペナルティがあります。

(1)不納付加算税

不納付加算税として、納付すべき所得税の10%が課されます。1日でも遅れると払わねばならないため、注意が必要です。ただし税務署から指摘がある前に、自主的に気付いて納付した場合は5%になります。納付の遅れに気付いた場合は一刻も早く納付しましょう。

例外的に不納付加算税が課されないケースもあります。

●不納付加算税の金額が5,000円未満の場合

少額のため免除されます。

●期限までに納付する意思があり、かつ、法定納期限から1月を経過する日までに納付した場合。ただし以下の要件を満たす必要があります。

①過去1年以内に税務署から納税の告知を受けていないこと

②過去1年以内に納期限に遅れて納付をしていないこと

●納付が遅れた原因に「正当な理由」がある場合

正当な理由とは、災害の場合などやむを得ない事情の場合のみであり、単なる失念の場合は含まれませんので注意が必要です。

(2)延滞税

原則として法定納期限の翌日から納付する日までの日数分、延滞税が課されます。延滞税は利息としての性質があり、納付が遅れれば遅れるほど金額は大きくなります。納付の遅れに気付いた場合は一刻も早く納付しましょう。

延滞税の税率は状況により異なります。国税庁のホームページ「延滞税の計算方法」を参考にしてください。

ただし、延滞税が1,000円未満の場合は免除されます。また本税が10,000円未満の部分については延滞税が課されません。

源泉徴収をして税務署に納付する義務は、源泉徴収義務者である事業主側にあります。正しく計算をして、遅れないように納付をしましょう。もし計算間違いなどで追加の納付が必要になったとしても、事業主がまずは税務署へ支払いをする必要があります。本来は支払先が負担すべき所得税であるため、支払先に請求ができますが、支払ってもらえなかったり請求しにくくなったりする可能性もあります。正しく計算をすること、そして源泉徴収の対象であるにも関わらず源泉しないことのないように注意しましょう。

源泉徴収事務の会計処理

例として、給与から源泉徴収をした場合、一般的な会計処理は以下のようになります。

給与の額面30万円、源泉徴収税額が8,420円であったとします。

【給与支給時】

| (借方) | 給与 300,000円 | (貸方) | 現金預金 291,580円 |

| 預り金 8,420円 |

【税務署へ納付時】

| (借方) | 預り金 8,420円 | (貸方) | 現金預金 8,420円 |

税務署に納付する際に、納付金額と帳簿上の預り金の金額が一致していることを確認するとミス防止につながります。

まとめ

以上、源泉徴収の仕組みと源泉徴収事務の概要の基本を説明しました。給与、賞与に関しては、実務上は給与ソフトで源泉徴収税額を計算することがほとんどでしょう。この場合、税額表をわざわざ参照する必要はありません。しかし、正しく計算するためには「甲欄」「乙欄」の区分、扶養親族の人数などの前提条件を正しく設定する必要があります。仕組みを理解した上で給与ソフトを利用しましょう。

このコラムでは、源泉徴収を行う事業主の方の立場から、源泉徴収に関する事務手続を紹介しました。このため給与や報酬についてのみ取り上げていますが、源泉徴収は株の配当、預金や公社債の利息などでも行われます。預金の利子は原則として確定申告はできませんが、配当に関しては場合によっては源泉徴収された金額が戻ってくるケースもあります。収入を受け取った側も「源泉徴収」について理解をしておくとよいでしょう。

税務に関するご相談は神戸市東灘区の永安栄棟公認会計士・税理士事務所までお気軽にお問い合わせください。