会社を設立した際などに決める役員報酬ですが、一般的な相場や注意点などが分からないと悩む方もいるのではないでしょうか。

この記事では、役員報酬について、次の内容を分かりやすく解説しています。

- 役員報酬の概要

- 役員報酬の決め方や変更方法

- 役員報酬の相場

- 役員報酬を決める際の注意点

役員報酬を決める時や、変更が必要な場合にぜひご覧ください。

役員報酬とは?

役員報酬と従業員給与の違いは、おもに「支払先が取締役などの経営幹部である」ことと、報酬額の決め方や報酬額を「損金」として計上するための「ルールがあること」です。

なお、損金とは、納税額を計算する際に「経費」として計上できるものを指します。

従業員給与は基本的に全額を損金として計上可能ですが、役員報酬を損金にするには厳しいルールがありますので、のちほど詳しく解説します。

役員報酬に含まれるものと含まれないもの

役員報酬には、現金の支給以外にも「現物支給」や「経済的利益」なども含みます。

そのため、マンションの家賃や保険料、役員の個人的な寄付行為などについても役員報酬となります。

一方で、賞与や退職金、従業員として受給している給与などについては、役員報酬には含みません。

賞与や退職金については、役員報酬とはルールが異なりますので、これらを損金に計上したい場合は、毎月支払う役員報酬とは別で検討が必要です。

役員報酬の決め方と変更方法

前述したように、役員報酬の決め方は従業員給与とは異なります。

たとえ経営者であっても、金額を自由に設定することはできません。

ここでは、役員報酬の具体的な決定方法について、そのルールを解説していきます。

定款または株主総会の決議によって定める

役員報酬は「定款または株主総会の決議によって定める」と、会社法によって決められています。

しかし、規模の小さな法人では、役員報酬に関しては定款には入れていないことも多く、記載している場合でも「株主総会の決議にて決定する」などとしていることが多いようです。

そのため、中小法人の役員報酬は株主総会で決議されることが一般的です。

株主総会で決める方法は、次の2つがあります。

- 役員それぞれの報酬額を決める

- 役員報酬の総額だけを株主総会で決めておき、後ほど、取締役会などで役員それぞれの報酬額を決める

どちらを選択した場合でも、損金に役員報酬を計上する際には、根拠として示せるように議事録を残す必要があります。

なお、議事録は税務調査の際に提示を求められることがありますので、忘れずに残すようにしましょう。

報酬の総額を決める時期が決まっている

役員報酬の金額は、会社設立時の場合には設立から3カ月以内、それ以外は事業年度開始から3カ月以内に決めなくてはなりません。

上記の期間に決めていない場合には、損金に役員報酬を計上することができません。

また、一度決定した役員報酬は翌事業年度までは、原則として変更ができない点にも注意が必要です。

そのため、タイミングに注意して慎重に報酬額を決めるようにしましょう。

変更には条件があるので注意

前述のとおり、役員報酬は、原則として1年に1回しか変更することができません。

とはいえ、業績の状況などにより、期中において変更を検討するケースもあるでしょう。

ここでは、役員報酬を期中においても変更できるケースについて解説します。

役員報酬を増額する

役員への昇格や、職務内容が変わったことで業務の負担が増えた場合などは、役員報酬を増額することができます。

たとえば、退任した役員のポジションを兼務する場合などが、このケースに該当します。

ただし、役職が変わっただけで実務が伴っていない場合には、税務署から指摘を受ける可能性があるため注意が必要です。

役員報酬を減額する

会社の業績不振などにより経営状況が悪化した場合には、役員報酬の減額ができます。

しかし、どの程度悪化したら減額可能といった明確なルールはないため、株主や取引先などへの影響を考慮したうえで、減額するかの判断をおこなうとよいでしょう。

増額・減額ともに、変更をおこなうには客観的な事実が必要です。自由に変更することはできない点に留意しましょう。

役員報酬の相場

役員報酬は、あまりに高額である場合には、税務署より指摘が入り損金に計上できなくなることがあります。

そのため、いくらが妥当なのか疑問を持つ方も少なくないでしょう。

そのような疑問を解決するため、ここでは、役員報酬の相場について解説します。

小規模企業者の役員報酬は「経営判断」で大きく変動する

小規模企業者の役員報酬を決める際には、まず会社に利益を残すか、残さないかを考える必要があります。

一般的に、会社に利益を残す場合には役員報酬を抑え気味にして、設備投資などに資金を回す傾向にあるようです。

一方で、会社に利益を残さない方針の場合は、役員報酬で会社に残る利益を少なくする方法も考えられます。

この場合、役員報酬を損金に計上することで節税につながりますが、社長の所得税負担が増加することや、「利益が少ない」ことで、金融機関から融資を受ける際に影響がある可能性もあります。

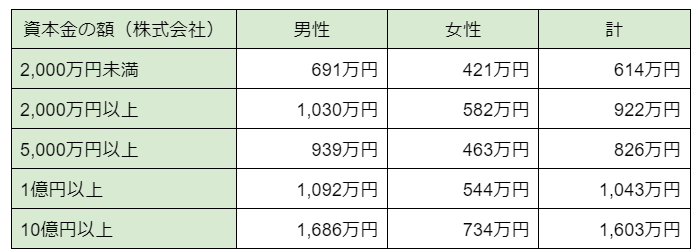

資本金ごとの目安

次に、資本金・従業員・業種ごとの役員報酬の目安について紹介をします。

ただし、先に述べたとおり、役員報酬の金額は経営判断で大きく変動することから、参考程度にするとよいでしょう。

ここでは、資本金ごとの役員給与の目安を紹介します。

※一万円未満切捨

出典:国税庁 令和3年分 民間給与実態統計調査から一部抜粋

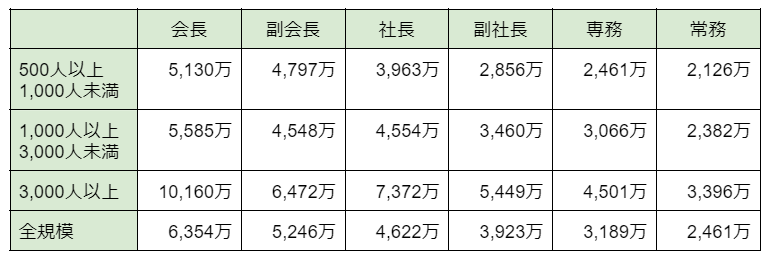

従業員規模ごとの目安

ここでは、従業員規模ごとの目安をご紹介します。

以下の表をご参照ください。

※一万円未満切捨

出典:人事院 民間企業における役員報酬(給与)平成30年 調査 企業規模別、役名別平均年間報酬から一部抜粋

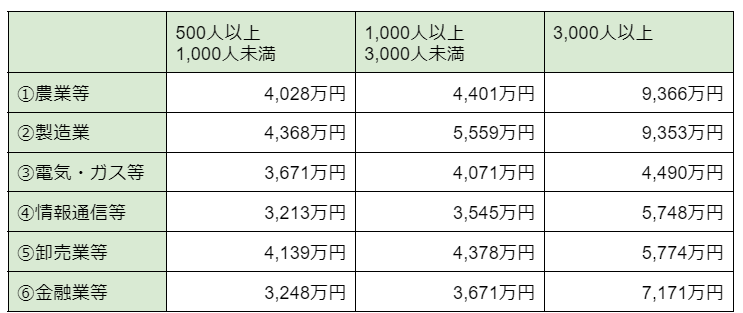

業種ごとの目安

ここでは、業種ごとの目安をご紹介します。

※一万円未満切捨

出典:人事院 民間企業における役員報酬(給与)調査 平成30年 産業別、企業規模別、年間報酬金額階層別人員構成比から一部抜粋

役員報酬を決める際の注意点

役員報酬を決める際には、損益に計上できる支払方法を選択することに注意が必要です。

認識違いなどにより損金に計上できなかった場合、納税額に大きく影響し、会社経営に影響を及ぼす可能性があります。

そのため、議事録の保存や期限内に報酬額を決めるといったルールを守ることはもちろんですが、次の2点についても注意が必要です。

会社の収益とのバランスを考慮する

先にも触れたとおり、小規模企業者の役員報酬は「経営判断」で大きく変動します。

そのため、会社に利益をどのくらい残すかなど、バランスを考慮する必要があるのです。

会社に利益を多く残す場合には、会社の経営状況はよくなるため、取引先や金融機関からの信用は得られやすい一方で納税額が多くなります。

逆に、役員報酬を多くする場合は節税につながりますが、収益が少ないため対外的な信用が得られにくくなる点に注意が必要です。

そのため、役員報酬を決める際には、会社の収益とのバランスを考慮することが大切です。

シミュレーションして税金や社会保険とのバランスをとる

会社の収益とのバランス以外にも、法人・社長個人が納める税金や、社会保険とのバランスも考える必要があります。

そのため、会社の収益と納税額についてシミュレーションし節税効果を加味したうえで、報酬額を決定するとよいでしょう。

まとめ

この記事では、次の内容について解説しました。

- 役員報酬の概要

- 役員報酬の決め方や変更方法

- 役員報酬の相場

- 役員報酬を決める際の注意点

役員報酬の金額によって、会社の収益バランスや節税効果に影響があります。

また、ルールに従って決めないと、損益に計上できず会社経営に影響する可能性があります。

ぜひ、この記事を参考にして役員報酬を決める際の一助にしてください。